Eine der schwierigsten Entscheidungen, die ein Anleger zu treffen hat, ist die Frage, ob er eine Aktie kaufen soll, die in letzter Zeit schnell und deutlich im Wert gestiegen ist. Im Grunde wollen wir alle ein gutes Geschäft machen, aber es ist nicht immer ganz einfach, eine Aktie zu einem höheren Preis zu kaufen, als sie es beispielsweise noch vor ein paar Monaten war. Im Hinterkopf beginnt man zu grübeln, ob es nicht besser ist, auf die Preisnachlässe zu warten, aber diese Mentalität führt dazu, dass dem Anleger im Laufe der Zeit interessante Gewinne entgehen. Natürlich ist es nicht gut, alles zu kaufen, was gerade im Kommen ist, aber manchmal ist es auch nicht gut. Hinter allem muss jedoch eine gründliche Analyse und Entscheidung des jeweiligen Anlegers stehen. Hier sind 3 mögliche Kandidaten für weiteres Wachstum.

1. Illinois Tool Works $ITW

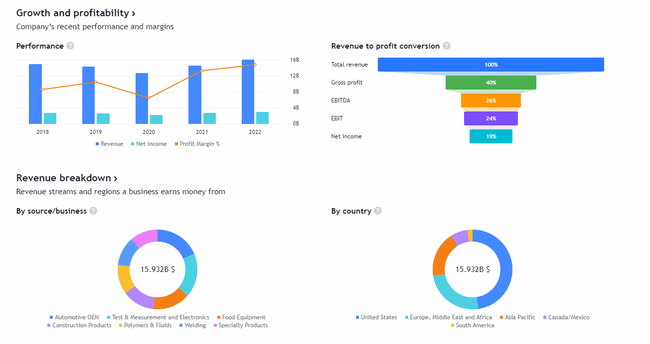

Zum Börsenschluss am 15. Juni ist die Aktie von Illinois Tool Works in diesem Monat bereits um 11,2 % gestiegen. Der positive Arbeitsmarktbericht und der Optimismus der Anleger in Bezug auf die Wirtschaft sind gute Nachrichten für ein Unternehmen, das an mehreren Schlüsselbereichen der Industriewirtschaft beteiligt ist. Es ist also keine Überraschung , dass ITW und andere zyklische Aktien im Aufwind sind.

Was ITW jedoch von anderen Top-Industriewerten abhebt, ist seine überlegene Führungsposition, sein diversifiziertes Geschäft und seine starken Margen. Bis 2030 will das Unternehmen seine operative Marge auf 30 %, seinen Gewinn pro Aktie (EPS) um 9 bis 10 % pro Jahr und seine Dividende um 7 % pro Jahr steigern .

Im vergangenen Jahr lag die operative Marge bei 23,8 % und der verwässerte Gewinn je Aktie bei 9,77 $. Die vierteljährliche Dividende betrug 1,31 $ je Aktie. Wenn wir diese Zahlen für 2022 auf der Grundlage der Unternehmensziele addieren und von einem linearen Wachstum ausgehen, sehen wir, dass das Unternehmen seine operative Marge um etwa 0,8 Prozentpunkte pro Jahr steigern sollte, dass sich der verwässerte Gewinn pro Aktie bis 2030 mehr als verdoppeln wird und dass die jährliche Dividende bis 2030 auf 9 US-Dollar pro Aktie steigen wird.

Indem $ITW den Anlegern eine klare Projektion vorlegt, die sie verfolgen können, nimmt es sich selbst in die Pflicht für die künftige Leistung. Das Unternehmen hat bisher phänomenale Arbeit geleistet, seine Versprechen eingehalten und die Anleger mit hervorragenden Renditen belohnt.

Außerdem ist es ein Dividendenkönig, der seine Ausschüttung 52 Jahre in Folge erhöht hat, ein Zeichen dafür, dass die Anleger unabhängig vom Marktzyklus mit einer stetig steigenden Ausschüttung rechnen können. Alles zusammengenommen ist ITW ein hochwertiges Unternehmen, das es wert ist, über Jahrzehnte hinweg gehalten zu werden. Und die Tatsache, dass es jetzt kurz vor dem absoluten Höhepunkt steht, zeigt die Qualität dieses Unternehmens, das nicht aufhört und große Ambitionen für die Zukunft hat.

2. Hexcel $HXL

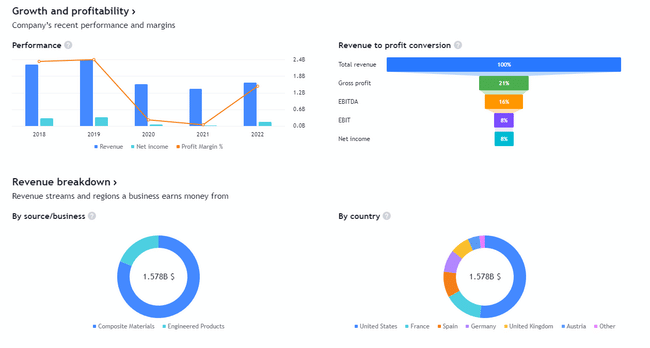

Hexcel ist ein weltweit führender Hersteller von Verbundwerkstoffen, einschließlich Kohlenstofffasern, Verstärkungsmaterialien und Harzen. Das Unternehmen bietet eine breite Palette von Produkten und Dienstleistungen für verschiedene Branchen an, darunter Luft- und Raumfahrt, Automobilbau, Energie und Sportgeräte.

Die fortschrittlichen Leichtbau-Verbundwerkstoffe des Unternehmens werden in der gesamten Luft- und Raumfahrtbranche eingesetzt, unter anderem in großen Boeing- und Airbus-Flotten wie der 737 MAX und dem Airbus A320neo. Hexcel verkauft seine Verbundwerkstoffe auch auf parallelen Märkten in der Luft- und Raumfahrt sowie im Verteidigungs- und Industriesektor im Allgemeinen (einschließlich Windkraftanlagen).

Verbundwerkstoffe bieten einen Festigkeits- und Gewichtsvorteil gegenüber Metallen, ein Schlüsselfaktor für die Konstruktion von Flugzeugen, bei denen eine Gewichtsreduzierung zur Verbesserung der Effizienz beiträgt. Der Grund für die Investition liegt in der rasch steigenden Produktionsgeschwindigkeit bei Boeing und Airbus und der zunehmenden Verwendung von Verbundwerkstoffen bei neueren und neu konzipierten Flugzeugen. Boeing-CEO Dave Calhoun bestätigte, dass Verbundwerkstoffe bei jedem neuen Flugzeug, das das Unternehmen herstellt, eine große Rolle gespielt haben und spielen werden.

Die Anleger von Hexcel können sich daher mittelfristig auf ein robustes und zuverlässiges Wachstum freuen, da Boeing und Airbus ihre Produktion hochfahren und ihre mehrjährigen Auftragsbestände abarbeiten.

Langfristig können sie auch mit einem signifikanten Wachstum des Anteils von Hexcel pro Flugzeug rechnen, da die Luft- und Raumfahrt- sowie die Verteidigungsindustrie zunehmend Verbundwerkstoffe einsetzen.

Langfristig ist mit einem verstärkten Einsatz von Verbundwerkstoffen in Windkraftanlagen und in der Industrie im Allgemeinen zu rechnen. Die grüne Energie wird diese Materialien brauchen, ob sie will oder nicht. Das Wachstum von Hexcel steht erst am Anfang.

DieTatsache, dass sich die Aktie noch nicht vom Einbruch des Marktes erholt hat, könnte für die Anleger sehr interessant sein, da die Zunahme der Aufträge vielversprechend ist und die Aktie in den kommenden Jahren nachziehen könnte, wenn sie in den letzten Jahren schon nicht mehr so stark gewachsen ist.

3) Fluence Energy $FLNC

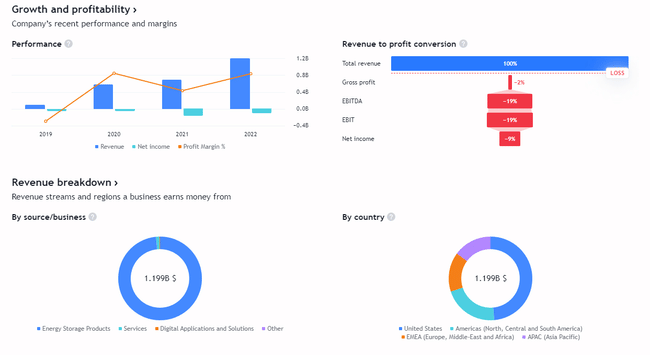

Mit einem Anstieg von fast 13 % in den letzten drei Monaten hat der S&P 500-Index die Anleger mit seiner starken Performance erfreut. Der Energietitel Fluence Energy hingegen hat sich mit einem Anstieg von mehr als 57 % im gleichen Zeitraum wesentlich besser entwickelt .

Seit das Unternehmen im Mai überraschend starke Ergebnisse für das zweite Quartal vorgelegt hat, hat der Markt davon Notiz genommen, und es ist durchaus möglich, dass es in den kommenden Monaten weiter an Aufmerksamkeit gewinnt und noch weiter steigt.

Das Unternehmen, das erst seit kurzer Zeit auf dem Markt ist, übertraf mit einem Umsatz von 698,2 Millionen US-Dollar im zweiten Quartal die Erwartungen der Analysten, die einen Umsatz von 417,6 Millionen US-Dollar erwartet hatten .

Das Unternehmen hat außerdem seine Umsatzprognose für 2023 von einer Spanne von 1,6 bis 1,8 Milliarden US-Dollar auf eine Spanne von 1,85 bis 2 Milliarden US-Dollar nach oben korrigiert . Und mit einem Auftragsbestand von 11,2 Milliarden Dollar kann Fluence auch für 2024 und darüber hinaus mit starken Umsätzen rechnen.

Investitionen in erneuerbare Energien umfassen mehr als Solar- und Windkraftanlagen. Energiespeichersysteme sind dank der Batterien von Fluence ebenfalls ein wichtiger Bestandteil der grünen Energiebewegung.

Nach Angaben des Energieforschungsunternehmens Rystad Energy werden Batteriespeicherinstallationen bis 2030 weltweit eine durchschnittliche jährliche Wachstumsrate von 33 % aufweisen. Für ein führendes Batterie-Energiespeichersystem wie Fluence eröffnen sich dadurch neue Möglichkeiten

Dies ist keine Finanzberatung. Ich stelle öffentlich verfügbare Daten zur Verfügung und teile meine Ansichten darüber mit, wie ich selbst mit der Situation umgehen würde. Investitionen sind riskant und jeder ist für seine Entscheidungen selbst verantwortlich.

Schade, dass sie so teuer sind:)

Im Moment sind sie etwas teurer, aber es sind eben Qualitätsunternehmen...

Ich möchte im Moment nicht zu viel Geld in Wachstums- oder Technologieunternehmen investieren. Ich bin ziemlich besorgt, dass die Blase früher oder später platzen wird, und das wird höllisch wehtun. Deshalb bevorzuge ich jetzt Value-Aktien.