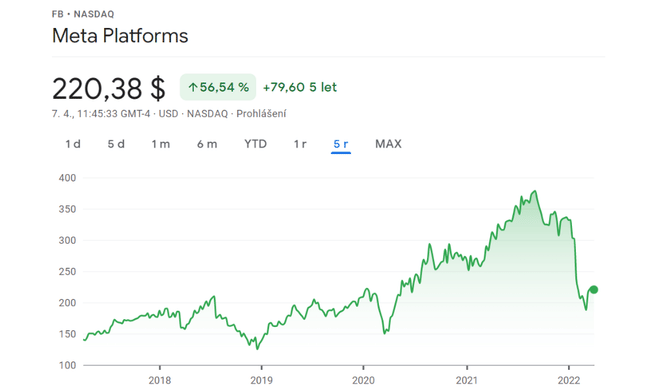

Meta Platforms $FB wird derzeit auf dem Niveau von 2020 gehandelt, was für uns nur eines bedeutet: ein Rückgang von 41 % gegenüber seinem ATH. Meta $FB ist wohl eine der besten Gelegenheiten auf dem Markt für Anleger mit einem langfristigen Zeithorizont. Die Überreaktion der Anleger auf den Rückgang der Facebook-Nutzer und die massiven Investitionen in das Metaversum ist der Hauptgrund für die Überreaktion des Marktes, die gnadenlos war und den Kurs bis auf heute 220 $ gedrückt hat. Dieser Preis wird vielleicht nicht mehr lange anhalten. Warum ist das so und bin ich hier bullish?

Mark Zuckerberg, Facebooks Chef-Ikone/ Metas

Überblick über die Industrie

Meta $FB ist in der digitalen Marketingbranche tätig, für die zwischen 2021 und 2026 eine Wachstumsrate von 17,6 % erwartet wird. Zu seinen Hauptkonkurrenten in den USA gehören Pinterest($PINS), Snap($SNAP), Twitter ($TWTR) und YouTube($GOOGL). Seine größte Bedrohung ist jedoch derzeit TikTok ($BDNCE). Nutzer in den USA verbringen durchschnittlich 38 Minuten pro Tag auf TikTok, verglichen mit 31 Minuten auf Facebook.

Twitter $TWTR ist ebenfalls führend beim Engagement, während Snapchat $SNAP im Wesentlichen gleichauf mit Meta $FB liegt. In seinem letzten Ergebnisbericht gab Meta $FB bekannt, dass es zum ersten Mal Nutzer verloren hat und einen Rückgang von 500.000 Nutzern verzeichnete. TikTok hingegen wuchs von 700 Millionen auf 1 Milliarde und soll bis 2022 um weitere 500 Millionen anwachsen.

Während viele dies als Besorgnis erregend ansehen, sehe ich es als eine Gelegenheit, ein großartiges Unternehmen zu einem niedrigen Preis zu kaufen, da Meta $FB immer noch der unangefochtene König der Monetarisierung ist.

Meta ist führend bei der Monetarisierung

Auf dem Diagramm sehen wir, dass das Unternehmen deutlich von seinem ATH zurückgefallen ist.

Zunächst die positiven Aspekte

- Meta $FB generiert mehr Umsatz als alle Unternehmen in diesem Vergleich zusammen, wobei der Umsatz von TikTok nicht einmal annähernd erreicht wird. Außerdem sind die Bruttogewinnmargen mit 80,8 % hervorragend, nur Pinterest $PINS kommt mit 79,5 % noch näher.

Negative

- Die Zahl der Website-Besuche auf allen Plattformen von Meta $FB zusammengenommen ist seit Dezember 2020 rückläufig. Obwohl YouTube und Twitter einen ähnlichen Trend aufweisen, sind die Website-Besuche von Snap und Pinterest in letzter Zeit sogar gestiegen. Daher sollten die Anleger diesen Trend auch in Zukunft im Auge behalten, um zu sehen, ob es dem Management von Meta gelingt, den Trend umzukehren oder zumindest auf dem gleichen Niveau zu halten.

Meta hat einen großen Wettbewerbsvorteil

Abgesehen von den offensichtlichen Faktoren wie der Größe und der Nutzerbasis von Meta $FB möchte ich zeigen, wie stark der Wettbewerbsvorteil des Unternehmens wirklich ist.

Um den Wettbewerbsvorteil vonMeta $FBzumessen ,werden wir eine Methode verwenden, die als Ertragswert bezeichnet wird.

- Der Grundgedanke ist einfach: Wenn ein Unternehmen bei gleichbleibendem Wachstum mehr Wert aus den Erträgen im Verhältnis zu den gesamten Aktiva generieren kann, dann wird davon ausgegangen, dass das Unternehmen einen Wettbewerbsvorteil hat.

Ich werde Sie hier nicht mit komplizierten Formeln und Berechnungen belästigen, sondern Ihnen einfach die Ergebnisse nennen. Da Meta $FB einen Gesamtwert der Aktiva von 166.000 $ (in Millionen) hat, können wir sagen, dass sie einen Wettbewerbsvorteil hat. Mit anderen Worten, unter der Annahme, dass Meta $FB nicht wächst, bräuchte es ein Vermögen von $166.000, um im Laufe der Zeit einen Wert von $430.849 zu erzielen.

Der Vorteil dieser Methode besteht darin, dass sie es den Anlegern ermöglicht, den Wettbewerbsvorteil eines Unternehmens tatsächlich auf leicht verständliche Weise zu ermitteln. Dadurch müssen die Anleger nicht mehr versuchen, qualitativ zu bestimmen, inwiefern ein Unternehmen besser ist als andere, ein Prozess, der anfällig für menschliche Fehler und Fehlinterpretationen von Informationen ist. Es geht darum, qualitative Faktoren in den Zahlen widerzuspiegeln, da das Unternehmen sonst eher dazu neigt, zu viel zu versprechen und zu wenig zu leisten.

- Der Nachteil dieser Methode ist, dass sie von keinem Wachstum ausgeht und somit viele Wachstumswerte ausschließt, die zwar Wettbewerbsvorteile haben, sich aber dafür entscheiden, ihr Geld zu reinvestieren, um mehr Marktanteile zu gewinnen.

Diese Art der Analyse eignet sich daher am besten für reife Unternehmen, die stärker auf die Rentabilität ausgerichtet sind.

Aktienbewertung $FB

Eine Bewertung von 400 $ pro Aktie ist vielleicht kein unrealistischer Wert.

Um zu beweisen, wie unterbewertet Meta $FB wirklich ist, wurde eine rückwärts diskontierte Cashflow-Analyse durchgeführt, um die notwendige Wachstumsrate zu ermitteln, die den aktuellen Aktienkurs von 223 $ rechtfertigt. Die Ergebnisse waren wie folgt:

Wir sehen, dass in den nächsten fünf Jahren mit einem zweistelligen Wachstum gerechnet wird. Das heißt, in Bezug auf die Zahlen und Statistiken des Unternehmens.

Ich halte es für sehr unwahrscheinlich, dass $FB den freien Cashflow nur um 2,45 % steigern wird, und ich glaube, dass ein zweistelliges Wachstum mindestens in den nächsten 10 Jahren aufrechterhalten werden kann. Daher glaube ich, dass die Aktie irgendwann in der Zukunft leicht die 400 $-Marke erreichen kann.

Risiken

Wie bereits erwähnt, scheint TikTok, das sich immer größerer Beliebtheit erfreut, ein großes Risiko für Meta $FB zu sein. Dies gilt insbesondere für Jugendliche, die TikTok gegenüber Instagram bevorzugen.

Die Nutzung von Instagram unter US-Jugendlichen ist in den letzten Jahren zurückgegangen, während die Nutzung von TikTok zugenommen hat. Das liegt daran, dass Jugendliche TikTok lustiger und positiver finden als andere Social-Media-Plattformen.

Ein weiteres potenzielles Risiko ist der ständige Strom von Kontroversen, der die Gesellschaft plagt. Gerade wenn man denkt, dass man genug negative Nachrichten über das Unternehmen gehört hat, tauchen Berichte auf, dass Meta$FB eine Hetzkampagne gegen TikTok gestartet hat.

Es ist nicht das erste Mal, dass das Unternehmen auf diese Taktik zurückgreift, da es 2011 einen ähnlichen Versuch gegen Google $GOOGL unternommen hat. Meta $FB muss also wirklich herausfinden, wie es negative Schlagzeilen vermeiden kann, so wie es die meisten seiner Konkurrenten getan haben.

Der Aufstieg von TikTok und die Kontroverse haben das Unternehmen jedoch nicht daran gehindert, seinen Umsatz über die Jahre hinweg rapide zu steigern, und wir gehen davon aus, dass Meta trotz der Konkurrenz und der negativen Nachrichten weiter wachsen wird.

Der wichtigste Katalysator für Wachstum

- Der wichtigste Wachstumskatalysator für die Aktie ist einfach die lächerlich niedrige Bewertung, die der Markt ihr derzeit zuweist. Ja, die Zinssätze steigen, und der freie Cashflow von Meta wird voraussichtlich bis 2022 um $FB sinken, wie aus der Prognose der Analysten im Bewertungsteil hervorgeht.

Meta druckt jedoch weiterhin Geld und erzielt dabei beeindruckende Margen, und der freie Cashflow dürfte ab 2023 wieder wachsen. Daher wird der Markt die Aktie schließlich in Richtung des fairen Wertes drücken.

- Darüber hinaus wird sich Meta $FB in Zukunft stärker auf Instagram Reels konzentrieren, um TikTok effektiver zu begegnen. Ob diese Strategie aufgeht, bleibt abzuwarten, aber sie zeigt, dass sich die Unternehmensleitung des Problems bewusst ist und aktiv nach einer Lösung sucht, anstatt sich auf ihren Lorbeeren auszuruhen.

- Nicht zuletzt sind da die massiven Investitionen in das Metaverse, die noch keine Früchte tragen.

Fragen für Investoren

- Besitzen Sie Aktien von Meta?

- Nutzen Sie den Fall des Unternehmens zum Kauf?

- Sind Sie skeptisch gegenüber Meta, wenn Sie z. B. einen TikTok-Trend sehen?

Bitte beachten Sie, dass dies keine Finanzberatung ist. Jede Investition muss einer gründlichen Analyse unterzogen werden.