Warren Buffett ist einer der besten Investoren der Geschichte. Kann sein Unternehmen Berkshire Hathaway $BRK-B uns in Form einer Investition bereichern? Heute werden wir die vergangene Performance von $BRK-B aufschlüsseln, analysieren und betrachten, wo sie den Markt leicht übertrifft, was sie vielleicht zu einer sehr klugen Investition macht.

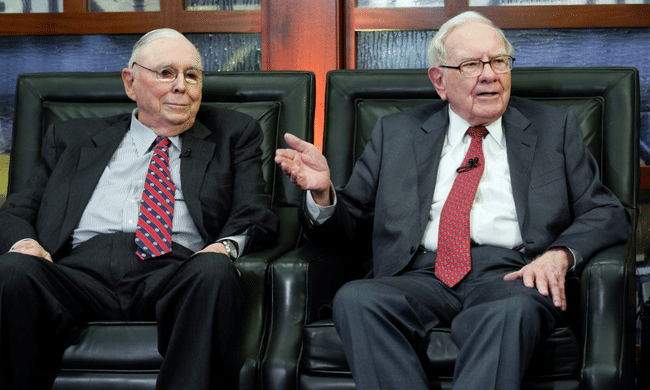

Zwei große Berkshire-Ikonen (Charlie Munger und Warren Buffett).

Warum soll ich heute eine Investition in Berkshire $BRK-B decken? Einfach ausgedrückt: Der Markt ist derzeit sehr unberechenbar, und wir müssen nach langfristigen und profitablen Möglichkeiten suchen. Berkshire ist vielleicht einer von vielen Kandidaten, die sich für eine langfristige Investition eignen, die Gründe dafür nenne ich Ihnen gleich.

Lassen Sie uns zunächst einen kurzen und offensichtlichen Vergleich zwischen dem S&P 500 und Berkshire $BRK-B von 1965-2020 anstellen.

- Der S&P 500 rühmt sich eines durchschnittlichen jährlichen Wertzuwachses von etwa 10,2 % in diesem Zeitraum, was von vielen Anlegern und Analysten als die beste ''Ersparnis'' für den Ruhestand empfohlen wird.

- Auf der anderen Seite haben wir Berkshire Hathaway, das in diesem Zeitraum regelmäßig rund 20 % pro Jahr zulegt, was für eine Aktie auf lange Sicht eine sehr interessante Wertsteigerung darstellt.

In den letzten Jahren hat Berkshire jedoch nicht mit dem S&P 500 Schritt gehalten, warum? Berkshire ist einfach zu groß geworden, und es ist schwieriger geworden, mehr und größere Gewinne zu erwirtschaften, da Warren Buffett nicht mehr in der Lage ist, Unternehmen zu finden, in die er investieren kann. Aber wir müssen uns in diesem Jahr keine Sorgen um das Wachstum machen, wir haben bereits 3 Giga-Investitionen von Buffett (Occidental, Alleghany, HP).

- Kann eine Investition in Berkshire trotz der schlechten Entwicklung des S&P 500 Index in den letzten 5 Jahren sinnvoll sein? In meiner nachstehenden Analyse werden Sie erfahren, wie wir sie aufschlüsseln:

- Wie Berkshire Geld verdient und was es tut.

- Berkshires Wettbewerbsvorteile.

- Die Risiken von Berkshire Hathaway.

1. wie verdientBerkshire Geld?

Diversifizierung und umfangreiche Einnahmequellen - Das ist $BRK-B.

Berkshire ist eine der größten Holdinggesellschaften der Welt und hat 62 weitere Tochtergesellschaften. Berkshire ist eine Art großer Riese, der durch Wachstum und Gewinndiversifizierung den Markt aufmischt und andere attraktive Unternehmen in seine Reihen holt. Die größten Nutznießer von Berkshire sind der Versicherungssektor, die Eisenbahnen, das verarbeitende Gewerbe sowie der Energievertrieb, das verarbeitende Gewerbe und der Einzelhandel (das ist nur der schwache Anfang von Berkshires spektakulären Gewinnen).

Das einzige Minus, das ich hier sehe, ist, dass das Unternehmen in den letzten Jahren 80 % seines Umsatzes allein mit seinen Eisenbahnen erzielt hat. Es ist nicht gut, wenn ein Unternehmen so sehr von einer einzigen Einnahmequelle abhängig ist. In diesem Fall mache ich mir jedoch keine Sorgen, denn die Eisenbahnen in den USA und Kanada sind eine der stabilsten und langlebigsten Branchen auf dem Markt.

Außerhalb seiner Tochtergesellschaften verfügt Berkshire über ein starkes, wertvolles und vor allem langfristiges Portfolio von mehr als 45 Unternehmen (Aktien). Berkshires Portfolio hat einen Wert von mehr als 355 Milliarden Dollar.

Der Wohlstand und die Exzellenz der $BRK-B-Aktie lassen sich leicht an dem wachsenden freien Cashflow ablesen, den Buffett weiterhin investieren will und andere langfristige Investitionen ins Auge fasst.

- Der hohe Barmittelbestand bedeutet auch, dass sich das Unternehmen keine Sorgen um seine Verschuldung machen muss, die es im Verhältnis zu seinem Kapital auf gesunde Weise anpasst.

- Einer der Gründe, warum $BRK-B in den letzten Jahren hinter dem S&P 500 zurückgeblieben ist, liegt in erster Linie an der Covidienpandemie, die einige der Berkshire-Unternehmen beeinträchtigt hat.

Der größte Wettbewerbsvorteil von $BRK-B

Der größte Wettbewerbsvorteil von Berkshire sind die hohen Prämieneinnahmen, die das Unternehmen jedes Jahr erzielt. Warum ist das ein so großer und guter Vorteil? Dieses Geschäftsmodell beruht auf dem Prinzip: Jetzt einkassieren und später bezahlen, was für alle Beteiligten von Vorteil ist. Mit diesem Modell sind die Unternehmen in der Lage, größere Mengen an Bargeld zu halten. Daher können die Versicherungsunternehmen ihr Geld aus diesem Geschäftsmodell besser und länger für mögliche Investitionen nutzen und mehr Gewinne erzielen. Durch die Befolgung dieses Prinzips kann die Versicherungsgesellschaft weitaus mehr Geld erwirtschaften und somit mehr für das eigentliche Unternehmen - Berkshire- verdienen.

- Die Umsätze in dieser Branche gehen regelmäßig in die Milliarden Dollar (Jahr für Jahr).

- Die meisten Versicherungsgesellschaften sind sogar verpflichtet, bestimmte Beträge ihrer Versicherungsgelder zu investieren, die Berkshire zusätzlichen Cashflow verschaffen (Versicherungsgesellschaften investieren hauptsächlich in Anleihen und andere Staatsanleihen und -produkte). Dies wird als genial angesehen, da Berkshire sozusagen "umsonst" und umsonst Geld generiert (ich hoffe, ich habe dies einfach und klar zusammengefasst, damit es verstanden wird).

Natürlich gibt es viele Mittelzuflüsse, darunter Aktien und die damit verbundenen Dividenden. Es ist wirklich sehr schwierig, alle Einnahmen von Berkshire in einem Artikel zusammenzufassen. Außerdem handelt es sich um recht komplexe und umfangreiche Geschäftsmodelle, die in erster Linie von den Fach- und Führungskräften verstanden werden, die sie verwalten.

- Eine weitere gute Nachricht ist der Aktienrückkauf: Im Jahr 2021 wird Buffett Berkshire-Aktien im Wert von 24,7 Milliarden Dollar zurückkaufen, was eine gute Nachricht für die Aktionäre des Unternehmens ist.

Die Risiken des Unternehmens

Als größtes Risiko wird ein möglicher Wechsel des Managements in der Zukunft angesehen. Sowohl Buffet als auch Munger haben lange Investitionskarrieren hinter sich, die nicht unbegrenzt andauern können. Warren Buffett hat sogar schon seinen zukünftigen Nachfolger (Greg Abel) angekündigt.

- Einerseits gibt es Grund zur Sorge. Andererseits aber auch nicht. Wenn man bedenkt, dass viele Manager und Führungskräfte seit langem von Buffett ausgewählt werden (so sorgfältig wie Aktien) und ihm für einen Teil ihrer Karriere folgen.

- Buffett versichert den Anlegern, dass Berkshire auch nach seinem Ausscheiden weiter florieren wird, da sich der Masterplan des Unternehmens nicht ändern und auf den Schienen laufen wird, die er hier festgelegt hat. Sie wird sich auf langfristige und rentable Investitionen konzentrieren.

- Trotz der möglichen neuen Führung wird jeder gegenüber Berkshire rechenschaftspflichtig sein, und alle Tätigkeiten müssen mit der Unternehmenspolitik übereinstimmen (einschließlich Investitionen und Übernahmen).

Buffett warnt auch davor, dass Berkshire in nächster Zeit möglicherweise keine so hohen prozentualen Renditen erzielen wird. Dies ist vor allem auf das brutale Wachstum des Unternehmens zu dem zurückzuführen, was wir heute kennen. Es gibt keinen Grund, sich um das Wachstum zu sorgen, sondern eher um den prozentualen Wachstumsdurchschnitt eines bereits riesigen Unternehmens. Einfallsreiche Investitionen und Verwendungsmöglichkeiten für freie Mittel zu finden, war, ist und wird ein Problem sein, wenn man von demselben Geschäftsmodell ausgeht.

- Der Rückstand auf den S&P 500 wird von Buffett auf eine Sache zurückgeführt: Die wenigen interessanten und profitablen Großunternehmen, die er in den letzten Jahren erworben hat.

Weitere Risiken können sich aus einer Zunahme von Kuhfladeninfektionen und Problemen in den Lieferketten ergeben.

Investieren oder nicht investieren?

Der Kurs der Aktie liegt derzeit bei 322 $ und ist damit leicht überbewertet. Bei der Berechnung des optimalen Aktienkurses ergibt sich ein Preis von etwa 310 $ pro Aktie. Nach Ansicht vieler Analysten liegt der optimale Preis für die $BRK-B-Aktie jedoch bei etwa $320, was dem aktuellen Kurs entsprechen würde.

Dies ist nicht meine Berechnung, sondern die Inspiration aus diesem Video, aus dem ich schöpfe: (139) BERKSHIRE HATHAWAY STOCK ANALYSIS - Why It's Undervalued! Berechnung des inneren Wertes - YouTube

Lohnt es sich für mich, in das Unternehmen zu investieren?

Lassen Sie mich Ihnen meine Sichtweise darlegen. Auf der einen Seite haben wir ein großartiges und sehr erfolgreiches Unternehmen, das über viele Jahre hinweg ziemlich hohe Prozentsätze erwirtschaftet. Andererseits verfügen wir über ein hohes Maß an Diversifizierung und eine Vielzahl von Einkommensströmen, die Berkshire noch lange Zeit begleiten werden.

Aber mein Blick in die Zukunft ist klar.

Berkshire ist keine schlechte Investition und wird es auch in Zukunft nicht sein, aber ich befürchte, dass es aufgrund seiner Größe und seines Wachstums nicht mehr in der Lage sein wird, so hohe Prozentsätze zu erwirtschaften, dass es den Markt langfristig schlagen kann. Das Problem werden neue Herausforderungen und Übernahmen sein, nach denen das Unternehmen schon viel zu lange sucht (wenn auch vorsichtig und vernünftig, aber lange). Hätte ich die Möglichkeit gehabt, in den vergangenen Jahrzehnten zu investieren, hätte ich nichts zu befürchten gehabt. Aber jetzt macht diese Investition für mich keinen Sinn mehr. Der Grund dafür ist zum einen, dass sie mit Sicherheit Gewinne und Prozentsätze erwirtschaften kann und wird, aber sie wird nicht in der Lage sein, den Markt in seiner derzeitigen Größe zu schlagen.

Der Aktienkurs des Unternehmens ist im letzten Jahr um 17 % gestiegen, was immer noch sehr gut ist, aber ich persönlich bin auf der Suche nach einer langfristigen und rentablen Anlage. In diesem Fall glaube ich nicht, dass Berkshire in den nächsten 10-15 Jahren 20 % pro Jahr erzielen wird.

Bitte beachten Sie, dass dies keine Finanzberatung ist. Jede Investition muss einer gründlichen Analyse unterzogen werden.