Dividendenwerte sind in den letzten Monaten für mich sehr interessant geworden. Sie verhalten sich anders als z. B. Wachstumsaktien und bieten den schönen Bonus, dass sie Dividenden zahlen. Wie immer gilt es jedoch, bei der Auswahl die Spreu vom Weizen zu trennen. Schauen wir uns 4 Dividendenaktien genauer an, die in meinem Portfolio sicher nicht vorkommen werden.

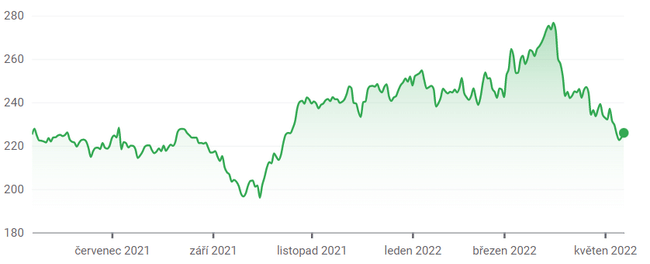

1 . dieUnion Pacific Corporation $UNP

Die Aktie von Union Pacific ist in Schwierigkeiten. Das Unternehmen ist solide, aber in einer sich abschwächenden Wirtschaft werden wir wahrscheinlich noch einige Jahre mit Eisenbahnaktivitäten zu tun haben. Die quantitative Straffung wird wahrscheinlich dazu führen, dass das BIP in den nächsten Jahren niedriger ausfällt als erwartet, was wiederum den Welthandel bremsen wird.

Dies ist bereits zu beobachten, wie ein kürzlich veröffentlichter Bericht der Association of American Railroads zeigt: Der Schienenverkehr in den USA ist im Vergleich zum Vorjahr um 7,4 % zurückgegangen. Dies ist ziemlich überraschend, da wir uns in einer Phase der Lockerung der Beschränkungen für Vögel befanden. Die systemischen Probleme spiegeln sich deutlich in den Aktien von Union Pacific wider, da sie auf normalisierter Basis überbewertet sind. Die Aktie wird mit einem Aufschlag von 67 % auf den Buchpreis und einem Überschuss von 8 % auf den Geldkurs gehandelt.

UNP hat eine anständige Dividendenrendite von 2,1 %. Die Aktie weist jedoch schlechte Sicherheitskennzahlen auf, da die Ausschüttungsquote den Fünfjahresdurchschnitt von 8,9 % übersteigt.

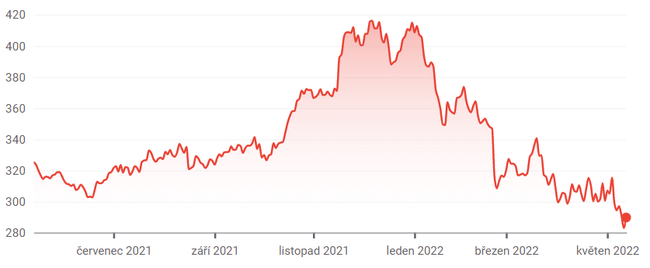

2. Baumarkt $HD

Wir sehen drei Hauptprobleme bei Home Depot. Erstens ist die Nachfrage nach langlebigen Gütern gefährdet. Angesichts der hohen Inflation von 8,5 % werden die Haushalte wahrscheinlich nicht mehr so viele unnötige Dinge kaufen.

Das zweite Problem des Unternehmens ist seine erhebliche Überbewertung, die darauf hindeutet, dass die Anleger die Aktie überkauft haben. Die Aktie wird mit einem Aufschlag von 66 % auf das Kurs-Gewinn-Verhältnis des Sektors gehandelt, und das Wachstum des Gewinns je Aktie liegt um 3,3 % unter dem Fünfjahresdurchschnitt.

Darüber hinaus ist die Dividendensicherheit des Unternehmens nicht gut. Die Forward-Rendite der Aktie von 2,6 % geht mit einem unterdurchschnittlichen Verhältnis von freier Cashflow-Rendite zu Dividendenrendite von 1,9 % einher, was darauf hindeutet, dass zukünftige Dividendenzahlungen gefährdet sind.

3. internationale Geschäftsmaschinen $IBM

Viele dachten, dass die Abspaltung von Kyndryl die Rettung für IBM sein würde. Doch das Unternehmen kämpft weiter, wie schon seit vielen Jahren. Der Bereich Cloud Computing hat einen Rückschlag erlitten, und das Überangebot könnte dazu führen, dass IBM zu viel Geld ausgibt und in den kommenden Jahrenseine Dividende kürzt.

Mit einem negativen operativen Cashflow(-9,1 %) und einem enttäuschenden Gewinn pro Aktie (7,1 %), der für das kommende Jahr erwartet wird, sind die Faktoren der IBM-Aktie schlecht ausgerichtet. Darüber hinaus weist die Aktie fragwürdige Kennzahlen zur Dividendensicherheit auf. Der voraussichtlichen Dividendenrendite von 5,1 % stehen eine Ausschüttungsquote von 106 %, eine Dividendendeckung von nur 1,5 und ein Pensionsplandefizit von 4 Mrd. USD gegenüber.

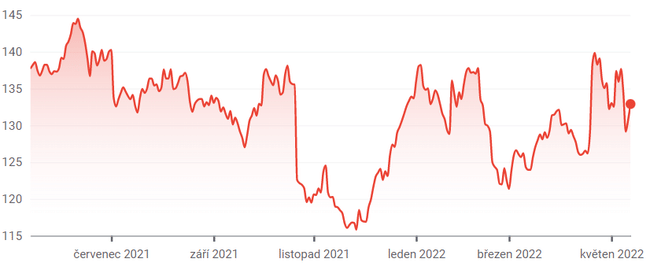

4. Harley-Davidson $HOG

Das Unternehmen muss sich in den nächsten zehn Jahren einem massiven Rebranding unterziehen, was bedeutet, dass es wahrscheinlich nicht in der Lage sein wird, so viel Geld an die Investoren auszuschütten wie bisher. Die Motorräder des Unternehmens sind für die jüngere Generation nicht attraktiv, was sich in einem Rückgang der normalisierten Fünfjahres-Wachstumsrate des Nettogewinns des Unternehmens um 4,13 % widerspiegelt.

Das Unternehmen hat versucht, sich einen neuen Namen zu geben , indem es seinen Geschäftsbereich für Elektromotorräder, LiveWire, ausgegliedert hat. Ein Rebranding braucht jedoch Zeit, und Harley steht wahrscheinlich ein Jahrzehnt mit negativem Gewinnwachstum bevor.

Harleys Dividendenrendite von 1, 7 % steht eine Fünfjahreswachstumsrate von -15,6 % gegenüber, eine düstere Prognose für seine Anleger.

Haftungsausschluss: Die ursprüngliche Analyse wurde von Steve Booyens verfasst und stellt keine Anlageempfehlung dar. Ich bin kein professioneller Anleger.