Nur wenige Investoren haben eine so beeindruckende Erfolgsbilanz wie Berkshire Hathaway CEO Warren Buffett. Seit er 1965 das Ruder übernahm, hat er für seine Aktionäre einen Wert von rund 690 Milliarden Dollar geschaffen und eine Gesamtrendite der Aktien seines Unternehmens (Klasse A) (BRK.A) von mehr als 3.600.000% erzielt! Es gibt zwar eine Reihe von Gründen, warum das Orakel von Omaha seit fast sechs Jahrzehnten erfolgreich ist, aber es ist die Konzentration seines Portfolios, die wirklich hervorsticht. Welche Sektoren und Aktien bilden die Grundlage seines Portfolios?

Wie viele Sektoren sind für Investitionen optimal? Offensichtlich werden wir uns mit 4 begnügen.

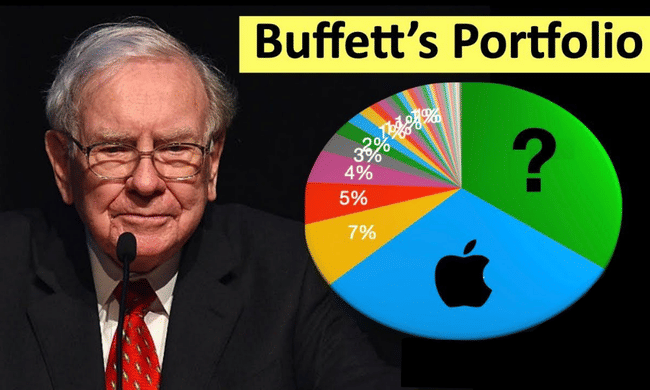

Obwohl Buffetts Unternehmen an mehr als vier Dutzend Wertpapieren beteiligt ist, sind 91 % des Anlageportfolios von Berkshire Hathaway in Höhe von 347,6 Mrd. USD, einschließlich der Bestände von New England Asset Management, in den folgenden vier Sektoren gebunden (Stand: 1. Juni 2022).

Informationstechnologie: 42,43% des investierten Vermögens.

Angesichts der Tatsache, dass Warren Buffett nie ein großer Fan von Technologieaktien war, mag es Sie überraschen, dass mehr als 42 % des Berkshire-Vermögens (147,3 Mrd. USD) in fünf Unternehmen der Informationstechnologie investiert sind. Auf der anderen Seite gehört die überwiegende Mehrheit dieser Investitionen (135,5 Milliarden Dollar) Apple $AAPL.

Buffett betrachtet Apple seit langem als eine der Säulen von Berkshire Hathaway. Es verfügt über eine bekannte Marke, einen außergewöhnlich treuen Kundenstamm und kann sich seit mehr als einem Jahrzehnt auf seine Innovationsfähigkeit verlassen, um Umsatz und Gewinn schrittweise zu steigern.

Die Zukunft von Apple $AAPL ist jedoch weniger produktorientiert als vielmehr abonnementbasiert. CEO Tim Cook überwacht diese Umstellung, die dazu beitragen soll, die Umsatzschwankungen zu reduzieren, die mit den Produktaustauschzyklen alle paar Jahre verbunden sind. Es schadet nicht, dass Abonnementdienste deutlich höhere Gewinnspannen erzielen als traditionelle Produkte wie Smartphones und Laptops.

Neben Apple ist das Spieleunternehmen Activision Blizzard ( $ATVI) der andere große Technologieakteur. Während der jährlichen Aktionärsversammlung von Berkshire Hathaway machte Buffett deutlich, dass die Position von Activision, die derzeit einen Wert von 5,7 Milliarden Dollar hat, angesichts des Angebots von Microsoft, das Unternehmen für 95 Dollar pro Aktie zu kaufen, eine Arbitragemöglichkeit darstellt. Es kommt nicht oft vor, dass das Orakel von Omaha und sein Investmentteam bei einem Geschäft ein paar Kröten verdienen wollen, aber genau das bedeutet Berkshires Position in Activision.

Finanzsektor: 25,86% des investierten Vermögens.

Im Gegensatz dazu ist der Finanzsektor in der Regel Warren Buffetts bevorzugter Bereich, in den er das Geld seines Unternehmens investiert. Berkshire Hathaway verfügt derzeit über 89,8 Milliarden Dollar (fast 26 % des investierten Vermögens), die sich auf 14 verschiedene Finanztitel verteilen. Beachten Sie, dass diese Zahl keine börsengehandelten Fonds enthält.

Der größte Teil von Berkshires Investitionen in Finanzwerte ist in Bank of America $BAC und American Express $AXP gebunden. Gemessen am Marktwert liegen die beiden Unternehmen auf Platz 2 bzw. 5, wobei in beide Unternehmen zusammen 63 Milliarden Dollar investiert sind.

Es gibt noch weitere Gründe, warum Buffett Bankaktien wie $BAC liebt. Erstens sind Banken zyklisch und werden daher langfristig von der natürlichen Expansion der US-Wirtschaft profitieren. Die Bank of America ist auch die zinsempfindlichste unter den großen Banken. Da die Federal Reserve die Inflation aggressiv bekämpft und die Zinssätze rasch anhebt, wird keine große Bank in den nächsten 12 Monaten einen größeren Anstieg der Nettozinserträge verzeichnen als $BAC.

Inzwischen ist American Express das am zweitlängsten gehaltene Unternehmen von Berkshire Hathaway (29 Jahre). $AXP hat das Privileg, in Zeiten des wirtschaftlichen Aufschwungs doppelt zu profitieren. Es generiert Gebühren von Händlern, indem es als Prozessor fungiert, und kann Zinserträge und Gebühren von seinen Karteninhabern einnehmen.

- Sowohl die Bank of America als auch American Express bieten ebenfalls umfangreiche Kapitalgewinnprogramme an. Eine einfache Möglichkeit für ein bewährtes und profitables Unternehmen, Warren Buffett zu verdienen, besteht darin, regelmäßige Dividenden zu zahlen und Stammaktien zurückzukaufen.

Basiskonsumgüter: 11,64% des investierten Vermögens

Der am dritthäufigsten vertretene Sektor im Portfolio von Berkshire Hathaway sind Basiskonsumgüter. Obwohl Buffett und sein Team zusammen etwas mehr als 40 Milliarden Dollar in fünf Unternehmen des Basiskonsumgütersektors investiert haben, ist die Gewichtung von 11,6 % in diesem Sektor die niedrigste seit mindestens 21 Jahren.

- Ich vermute, dass die historisch niedrigen Kreditzinsen Buffett und sein Team dazu ermutigt haben, bei ihren Investitionen etwas aggressiver vorzugehen und die allgemein trägen Konsumgüteraktien der letzten Jahre zu meiden.

Mehr als 60 % der 40 Milliarden Dollar, die im Konsumgütersektor gebunden sind, stammen aus den 400 Millionen Aktien des Getränkeriesen Coca-Cola $KO , die Buffetts Unternehmen hält. Coca-Cola ist die Aktie, die Berkshire am längsten hält (34 Jahre), und es ist unwahrscheinlich, dass sie in naher Zukunft verkauft oder reduziert wird.

- Allein der Blick auf die Millionen von Dollar an Dividendenzahlungen macht schon Sinn.

Die Wahrsager von Omaha haben sich schon immer zu Unternehmen mit starken Marken hingezogen gefühlt, die in praktisch jedem wirtschaftlichen Umfeld gute Ergebnisse erzielen können. Coca-Cola hat wahrscheinlich den größten Wiedererkennungswert aller Konsumgütermarken und ist in allen außer drei Ländern vertreten (Kuba, Nordkorea und Russland - im letzten Fall wegen der Invasion in der Ukraine).

Coca-Cola rühmt sich auch einer 60-jährigen Serie von Erhöhungen seiner jährlichen Basisdividende. Auf der Grundlage des Kaufpreises der Coca-Cola-Aktie von etwa 3,25 $ und der jährlichen Basisausschüttung von 1,76 $ erzielt Buffetts Unternehmen eine hervorragende jährliche Rendite von 54 % der Kosten. Das allein reicht schon aus, um Buffett und sein Investmentteam zufrieden zu stellen.

Energie: 10,99% des investierten Vermögens

Schließlich erhöhte Warren Buffett den Anteil seines Unternehmens an Energieaktien von knapp über 1 % Ende 2021 auf fast 11 % fünf Monate später. Berkshire besitzt nur zwei Energietitel, hat aber insgesamt 38,1 Milliarden Dollar in dieses Duo investiert.

An erster Stelle steht das integrierte Öl- und Gasunternehmen Chevron $CVX, auf das etwas mehr als 28 Mrd. $ des investierten Vermögens von Berkshire Hathaway entfallen. Der Wahrsager aus Omaha investierte im ersten Quartal in Chevron und signalisierte damit wahrscheinlich seine Erwartung, dass die Öl- und Gaspreise auf absehbare Zeit hoch bleiben werden. Die russische Invasion in der Ukraine sowie der Mangel an inländischen Investitionen in Öl und Gas während der Pandemie könnten es schwierig machen, das Angebot beider Rohstoffe in nächster Zeit deutlich zu erhöhen.

Übersehen Sie auch nicht den "integrierten" Aspekt der Aktivitäten von Chevron. Sollten die Erdöl- und Erdgaspreise fallen, kann sich das Unternehmen auf seine Midstream-Aktivitäten (d. h. Transportpipelines und Lagerung) oder seine Downstream-Aktivitäten (Raffinerien und Chemieanlagen) stützen, um sich abzusichern.

Hinzu kommt Occidental Petroleum $OXY, das allein aufgrund der 143,2 Millionen Aktien, die Berkshire Hathaway hält, eine Position im Wert von rund 10,1 Milliarden Dollar hält. In diesem Wert sind die Occidental-Vorzugsaktien im Wert von 10 Mrd. USD nicht enthalten, die Buffetts Unternehmen ebenfalls besitzt und die jährliche Dividendenerträge in Höhe von 800 Mio. USD liefern. Wie Chevron ist auch Occidental gut positioniert, um von den mehrjährigen Höchstständen bei Öl und Gas zu profitieren.

- Wie hoch ist Ihrer Meinung nach die optimale Anzahl von Branchenbeteiligungen im Portfolio?

- Haben Sie ein festes Limit?

- Achten Sie bei der Aktienauswahl auch darauf, ob Sie bereits mehrere Unternehmen eines bestimmten Sektors in Ihrem Portfolio haben?