Vor zwei Jahren waren die Ölgesellschaften weltweit noch Parias. Das Gewicht des Energiesektors im S&P 500 ist auf unter 2 % gesunken, ein sehr überraschender Rückgang für einen Sektor, der einst mehr als 20 % des Marktwerts des Index ausmachte. Einige Energieriesen wurden sogar niedriger bewertet als spekulative, zweifelhafte Unternehmen, die nicht einmal einen Wert darstellen.

Der Umschwung, der seitdem eingetreten ist, ist ebenso überraschend, wenn nicht sogar noch überraschender. Exxon $XOM hat gerade ein neues Allzeithoch erreicht. Die Aktien von Energieunternehmen sind in diesem Jahr um 62 % gestiegen, nachdem sie im Jahr 2021 um 48 % zugelegt hatten. Es sieht ganz danach aus, dass die Zukunft des Energiesektors rosiger aussieht.

Die Frage ist nun, ob dies das Ende der Party ist und der Energiesektor erneut in einen steilen Abwärtstrend gerät. In den letzten Monaten stagnierten die Energietitel zeitweise, obwohl die Ölpreise stiegen, ein Zeichen dafür, dass die Anleger sich noch nicht ganz von dieser Entwicklung überzeugt haben. Darüber hinaus hat der Einzelhandel den Sektor aufgrund von Umweltbedenken gemieden. Und ich denke, auch wegen der offensichtlichen Zunahme von Elektrofahrzeugen.

Der Energiesektor soll jedoch noch weiteres Wachstumspotenzial haben. Es ist noch Zeit, die Aktie zu kaufen, insbesondere für Anleger, die bereit sind, den Begriff "Energie" in einem breiteren Sinne zu betrachten. Das bedeutet, dass wir auch Unternehmen aus dem Bereich der erneuerbaren Energien kaufen und sie unter anderem nach ihren Bemühungen um eine Verringerung der Kohlenstoffemissionen bewerten - ein wichtiger Trend für die Zukunft, der langfristig ein mindestens ebenso großer Wirtschaftsfaktor sein wird wie die traditionelle Energienutzung heute.

Selbst nach dem Anstieg der Aktien in den letzten zwei Jahren ist der Energiesektor immer noch der billigste Sektor im S&P 500, der mit dem 9,8-fachen der für das nächste Jahr erwarteten Gewinne gehandelt wird - der einzige Sektor, der unter dem 10-fachen der Gewinne liegt. Auf den Energiebereich entfallen jetzt 15 % der Gewinne des Index und etwa 5 % seiner Marktkapitalisierung, eine "Spanne, die unserer Ansicht nach nicht anhalten wird", schriebNeal Dingmann, Analyst bei Truist . Und die Bilanzen des Sektors sind gesünder als in den letzten Jahren.

Es gibt auch politische Veränderungen, die für die Öl- und Gasunternehmen von Vorteil sein können. Nick Deluliis, CEO des in Pittsburgh ansässigen Gasunternehmens CNX Resources $CNX, sagt, dass Politiker, die Energieunternehmen zur Drosselung der Produktion gedrängt haben, nun von der Realität überrollt werden", da die Benzinpreise steigen und Europa versucht, sich von russischen fossilen Brennstoffen zu trennen.

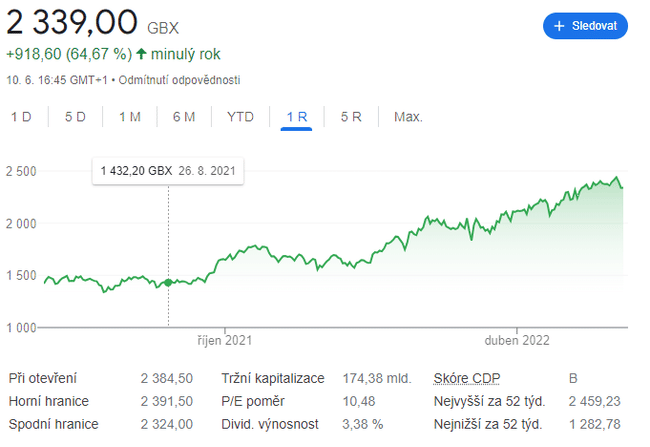

SHELL

Große multinationale Ölkonzerne verkleinern ihre Belegschaft und streichen leistungsschwache Betriebe. Alle Aktien sind gestiegen und ihre Finanzergebnisse sind so gut wie immer.

Shell $SHEL, das umsatzstärkste europäische Öl- und Gasunternehmen, hat sich nach der Pandemie zu einem Allround-Unternehmen entwickelt und eine wachsende Wind- und Solarsparte aufgebaut. Am 7. Juni gab das Unternehmen bekannt, dass es in Texas mit dem Verkauf erneuerbarer Energien beginnen wird.

Einer der großen Vorteile von Shell ist sein Geschäft mit verflüssigtem Erdgas, das das größte der Welt ist. Die Nachfrage nach verflüssigtem Erdgas ist in die Höhe geschnellt, da Europa darum kämpft, das russische Erdgas loszuwerden, und sich die Preise in den USA in den letzten sechs Monaten mehr als verdoppelt haben. Shell wird mit weniger als dem Siebenfachen des für 2023 erwarteten Gewinns gehandelt und hat eine niedrigere Dividendenausschüttungsquote, was bedeutet, dass das Unternehmen mehr Spielraum hat, seine Dividende in künftigen Quartalen zu erhöhen.

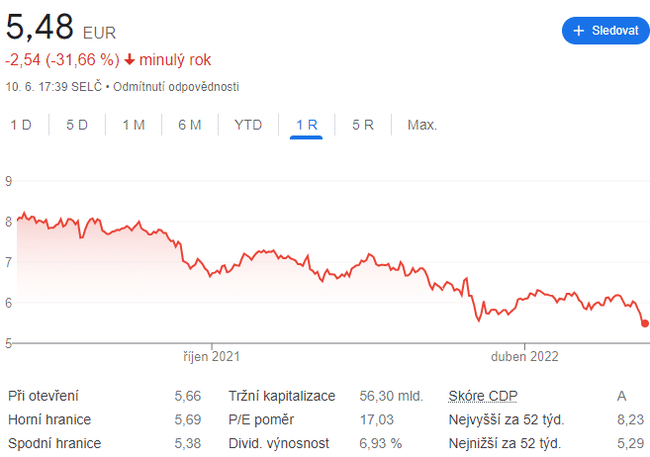

Enel

Das Wiedererstarken der Öl- und Gasunternehmen bedeutet nicht, dass die Länder ihre Umweltziele aufgeben. So hat Europa den Ausbau seiner Infrastruktur für erneuerbare Energien deutlich beschleunigt und kürzlich angekündigt, dass es seine Solarkapazität bis 2025 verdoppeln und sein Ziel für erneuerbare Energien bis 2030 auf 45 % erhöhen will.

Einer der Nutznießer ist der italienische Energiekonzern Enel $ENEL. MI , dessen Tochtergesellschaft Enel Green Power zu den führenden Erzeugern erneuerbarer Energien gehört und daher in den Genuss staatlicher Mittel für den Übergang zu grüner Energie kommt. Der EU-Innovationsfonds wird beispielsweise 20 % der Kosten für die Erweiterung einer sizilianischen Solarzellenfabrik übernehmen. Enel wird mit weniger als dem 10-fachen der für das nächste Jahr geschätzten Gewinne gehandelt und wird von der Bank J.P. Morgan als "die günstigste Möglichkeit, auf das Wachstum der erneuerbaren Energien zu setzen"bezeichnet .

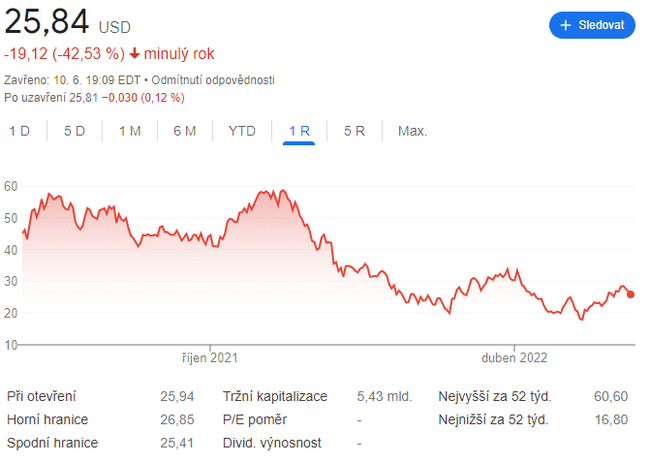

Sonnenlauf

Die Vereinigten Staaten waren bei der Einführung umweltfreundlicher Maßnahmen langsamer als Europa, aber in letzter Zeit sind die Vorschriften freundlicher geworden. Präsident Joe Biden kündigte vor kurzem an, dass er einige importierte Solarpaneele von den vorgeschlagenen Zöllen, die der Branche schaden, ausnehmen und den Defense Production Act nutzen würde, um die Produktion von Solarpanelen in den USA zu beschleunigen.

Der Kongress debattiert auch über die Verlängerung der Steuervergünstigungen für Solarenergie. Einer der Nutznießer dieser Maßnahmen ist Sunrun $RUN, ein Unternehmen, das Solarprojekte für Haushalte entwickelt und die erzeugte Energie an Hausbesitzer verpachtet. Sunrun ist der größte US-amerikanische Entwickler von Solaranlagen für Privathaushalte. Nach Ansicht von Maheep Mandloi, Analyst bei der Credit Suisse, ist das Unternehmen aufgrund seiner Größe und Kostenstruktur am besten positioniert, um davon zu profitieren, und die Aktie könnte von zuletzt 27 US-Dollar auf 70 US-Dollar steigen.

Eine Wette auf Energie kann sich also durchaus noch auszahlen. Aber das ist eine schwierige Frage, denn es kommt auf den Blickwinkel an.

Haftungsausschluss:Dies ist keineswegs eine Anlageempfehlung. Es handelt sich lediglich um meine Zusammenfassung und Analyse auf der Grundlage von Daten aus dem Internet und verschiedenen anderen Analysen. Investitionen an den Finanzmärkten sind riskant, und jeder sollte auf der Grundlage seiner eigenen Entscheidungen investieren. Ich bin nur ein Amateur, der seine Meinung kundtut.