Nicht nur ich habe den Eindruck, dass diese Risiken an den Märkten heute überproportional zunehmen, zusammen mit den verschiedenen Warnungen vor einer Marktblase, Inflation, Stagflation, Rezession, einem Zusammenbruch des chinesischen Immobilienmarktes, der sich weltweit ausbreiten wird, und so weiter. Wenn Sie extrem paranoid sind, gefällt Ihnen vielleicht der Rat, sich in Gold zu verstecken" und zufrieden zu sein. Wenn Sie sich jedoch weigern, einfach die Waffen niederzulegen und vor den Aktien zu fliehen, können Sie Ihr Kapital in den sicheren Dividendenhäfen verstecken, die es schon seit vielen Jahren gibt.

Wenn Sie nach den stabilsten US-Dividendenwerten suchen, haben Sie keine andere Wahl als den S&P 500 Index. Die 65 Dividenden-Aristokraten hier können alle als sicher gelten - schließlich zahlen sie alle seit mindestens 25 Jahren in Folge ihre Dividenden und erhöhen sie Jahr für Jahr, was bedeutet, dass sie weder von der Dotcom-Blase noch von 2008 oder 2020 aus der Bahn geworfen wurden.

Aber 65 Titel sind verdammt viel, und ich nehme an, dass Sie nicht gerade Lust haben, sich mühsam durch die Titel zu wühlen. Ich habe also die Arbeit für Sie gemacht und die sechs meiner Meinung nach besten Aktien ausgewählt, die aus Sicht der Wertanalyse sinnvoll sind oder in die Portfolios von Value-Investoren passen, die morgen keine Millionäre sein wollen, sondern nach günstigen, soliden Käufen suchen.

Immer dann, wenn die Finanzmärkte vergessen, den fundamentalen Wert vollständig in den Preis von Wertpapieren einzubeziehen, entsteht eine Sicherheitsmarge (Margin of Safety, MOS). Und je höher dieser ist, desto verlockender ist der Kauf einer bestimmten Aktie. Der Vater des Value-Investing und Mentor von Warren Buffett, Benjamin Graham, definierte MOS einst wie folgt:

"die positive Differenz zwischen dem Preis einerseits und der angegebenen oder geschätzten Bewertung andererseits".

Heute stellen die folgenden sechs Dividenden-Aristokraten meiner Meinung nach die besten Kaufgelegenheiten unter allen 65 Mitgliedern dieses angesehenen Dividendenclubs dar:

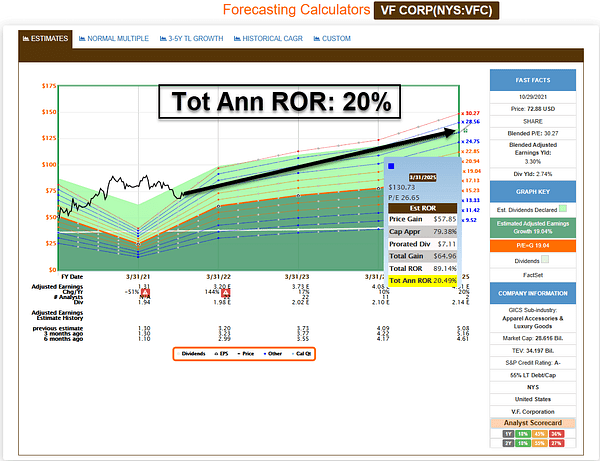

1) V.F. Corp $VFC

Dividendenrendite: 2,63%

Die 1899 gegründete V.F. Corp. ist eines der weltweit größten Unternehmen für Bekleidung, Schuhe und Accessoires. Das vielfältige Portfolio umfasst auch die Kategorien Rucksäcke und Reisegepäck. Zu den größten Marken von $VFC gehören Vans, The North Face, Timberland und Dickies.

Eine der Hauptstärken dieses Unternehmens ist die Tatsache, dass es eine starke Liquidität auf seiner Seite hat. S&P und Moody's schätzen die Wahrscheinlichkeit, dass sie in den nächsten drei Jahrzehnten in Konkurs geht, auf weniger als 4 %. Mit anderen Worten: Das Risiko, Ihr gesamtes Geld zu verlieren, wenn Sie heute $VFC kaufen, liegt bei etwa eins zu 26,7.

Darüber hinaus könnte $VFC bald ein höheres Kreditrating erhalten, da seine sichere Bilanz mit der Zeit immer stabiler und kugelsicherer werden dürfte. Die durchschnittlichen Fremdkapitalkosten des Unternehmens liegen bei 1,95 % und dürften sich in den nächsten Jahren auf 1,8 % bis 1,9 % belaufen.

Die einbehaltenen Gewinne des Unternehmens werden für die kommenden Jahre auf 1,7 Milliarden USD geschätzt. Dieser Betrag reicht aus, um 29 % der Schulden zu tilgen oder bis zu 14 % der Aktien zurückzukaufen, was bis zu 4 % pro Jahr ausmachen könnte.

Meiner Meinung nach ist dieses Unternehmen einer der besten schnell wachsenden Aristokraten, die man heute kaufen kann, und es hat sicherlich das Zeug dazu, sich in Zukunft in die Riege der Bekleidungsriesen vom Typ Nike $NKE einzureihen. Und wie im Folgenden anhand der Wachstumsschätzungen der Analysten gezeigt wird, dürfte die jährliche Gesamtrendite bei sehr angenehmen 20 % liegen.

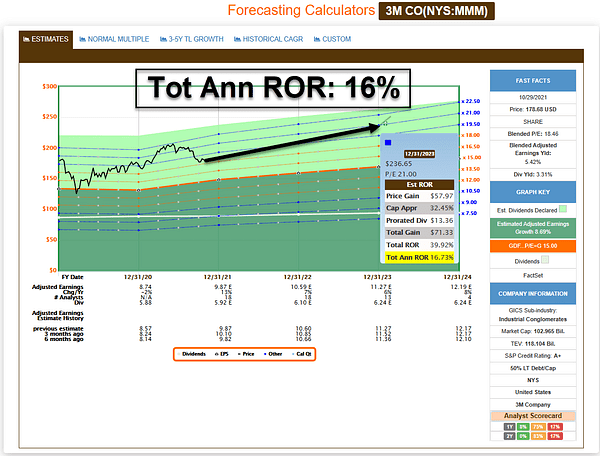

2. 3M $MMM

Dividendenrendite: 3,25%

3M wurde 1929 gegründet und ist heute ein diversifiziertes Technologieunternehmen mit einer starken weltweiten Präsenz in den folgenden Bereichen:

- Sicherheit und Industrie

- Transport und Elektronik

- Gesundheitswesen

- Verbraucher

3M ist in vielen Märkten, in denen es tätig ist, ein führender Hersteller. Wenn das Management die Schulden wie erwartet abbaut, könnte $MMM als AA-geratetes Unternehmen mit einem langfristigen Konkursrisiko von nur 0,55% enden. In Wirklichkeit ist nicht damit zu rechnen, dass die Verschuldung des Unternehmens stark zurückgehen wird. Vielmehr wird erwartet, dass die Liquidität und der Cashflow des Unternehmens in den nächsten Jahren stetig zunehmen werden, so dass jegliche Bedenken hinsichtlich der Verschuldung ausgeräumt sind.

Die durchschnittlichen Fremdkapitalkosten von 3M liegen heute bei 2,54 %, und Analysten gehen davon aus, dass sie sich langfristig um 2,6 % bewegen werden. Darüber hinaus gehört die historische Rentabilität von $MMM zu den besten 20 % aller großen Industrieunternehmen und lag im vergangenen Jahr trotz der Unterbrechungen der Lieferkette durch die Pandemie sogar bei den besten 7 %, was die außerordentlich gute Fähigkeit des Unternehmens zeigt, Geld zu verdienen.

Das bescheidene Dividendenwachstum von 2 % dieses Unternehmens wird voraussichtlich noch etwa drei Jahre anhalten. Danach dürfte das Wachstum jedoch wieder auf das Niveau der Erträge und des Cashflows zurückkehren.

Apropos, der Cashflow soll bis 2024 jährlich um fast 20 % wachsen. Im Moment ist $MMM also ein potenziell guter Kauf und liegt sehr nahe an einem potenziell guten Kaufkurs, den ich bei 175 Dollar sehe. In Verbindung mit einer erwarteten Jahresrendite von 16 % scheint dies ein sehr guter Kauf zu sein.

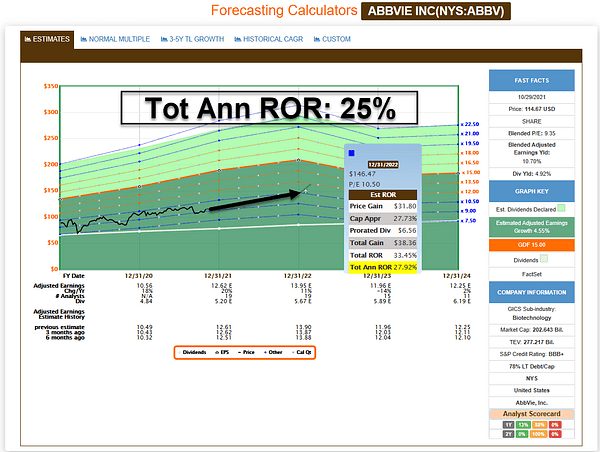

3. AbbVie $ABBV

Dividendenrendite: 4,42%

AbbVie ist ein globales biopharmazeutisches Unternehmen, das in erster Linie ein Forschungsunternehmen ist und regelmäßig auf verschiedenen Qualitätsaktienlisten zu finden ist. Heute nutzt das Unternehmen sein Fachwissen, um neuartige Therapien zu entwickeln und zu vermarkten, die einige der komplexesten und schwersten Krankheiten der Welt behandeln.

Vor dem Kauf von Allergan für 63 Mrd. Dollar im Jahr 2019 hatte $ABBV ein Kreditrating von A-.

Dazu war es erforderlich, eine beträchtliche Menge an Schulden aufzunehmen - 40 Milliarden Dollar, um genau zu sein - was die Kreditagenturen nicht gerade begeistert hat. Heute jedoch senkt das Pharmaunternehmen seinen Verschuldungsgrad spürbar, was dazu führen dürfte, dass es sein ursprüngliches Rating zurückerhält.

Es wird erwartet, dass die Dividende von $ABBV in den nächsten Jahren um bescheidene 4 % steigen wird. Und die Ausschüttungsquote bleibt deutlich unter 60 %, was in diesem Segment eine sichere Schwelle für die Ausschüttungsquote darstellt.

Die prognostizierten 63 Mrd. USD an einbehaltenen Gewinnen nach Dividenden bis 2025 werden ausreichen, um fast alle Schulden des Unternehmens zu tilgen oder bis zu 32 % der Aktien zu den derzeitigen Bewertungen zurückzukaufen.

$ABBV wurde stets mit dem 13- bis 14-fachen des Gewinns (KGV) bewertet - selbst bei einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von bis zu 24 %. Dies deutet darauf hin, dass der Markt die verschiedenen drohenden Patentrisiken schon immer eingepreist hat.

Die Aktie wird jetzt mit einem Forward P/E von 8,4x gehandelt und liegt damit deutlich unter dem historischen Wert von 13,5x. Die jährliche Gesamtrendite von AbbVie wird voraussichtlich 25 % erreichen, was die Beliebtheit des Unternehmens bei Dividendenanlegern nur noch unterstreicht.

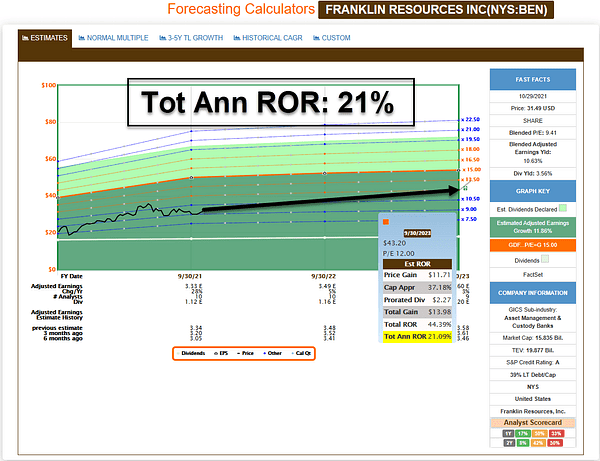

4) Franklin Resources $BEN

Dividendenrendite: 3,01%

Franklin Resources bietet Anlagedienstleistungen für private und institutionelle Anleger an. Ende Juni 2021 verwaltete sie ein Vermögen von 1,552 Billionen US-Dollar, das sich aus folgenden Bereichen zusammensetzt:

Festverzinsliche Wertpapiere (42%)

Aktien (35%)

Multi-Asset-/Balanced-Fonds (10%)

Alternative Fonds (9%)

Geldmarktfonds (4%)

$BEN ist auch eines der globaleren Unternehmen unter den amerikanischen Vermögensverwaltern. Mehr als 35% des verwalteten Vermögens sind in globale/internationale Strategien investiert. Und etwas mehr als 25 % des verwalteten Vermögens stammen von Kunden außerhalb der Vereinigten Staaten.

Die Vermögenswerte von Franklin Resources sanken von 2016 bis 2020 mit einem CAGR von 6,4 %. Aber eine Reihe von potenziell bahnbrechenden Akquisitionen, wie Legg Mason im Jahr 2020 und jetzt O'Shaughnessy Asset Management, haben die Analysten sehr optimistisch über die Zukunftsaussichten von $BEN gestimmt.

Da es sich bei Franklin Resources um eine Turnaround-zurück-zu-Wachstum-Story handelt, gilt das Unternehmen als spekulativer Bluechip und hat eine maximale Risikoempfehlung von 2,5 %. Das liegt daran, dass $BEN die Hälfte der Zeit die Wachstumsschätzungen verfehlt. Und der historische Konsens für die fehlerbereinigte Wachstumsspanne liegt bei 3-11 % CAGR.

Gelingt dem Unternehmen der angestrebte Turnaround, könnte es in den nächsten fünf Jahren eine Rendite von fast 17 % CAGR erzielen, was etwa dem Fünffachen dessen entspricht, was Analysten für den S&P 500 erwarten. Für das Unternehmen gilt eine jährliche Gesamtrenditeerwartung von 21 %.

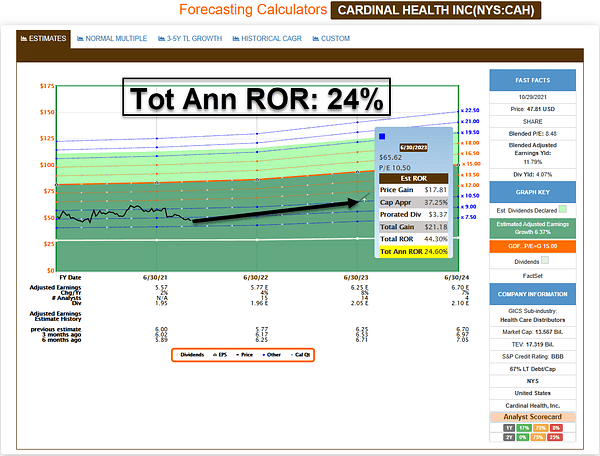

5. Cardinal Health $CAH

Dividendenrendite: 3,89%

Cardinal Health ist ein führender US-Großhändler von Arzneimitteln. Das Unternehmen liefert und vertreibt pharmazeutische Marken-, Generika- und Spezialprodukte an Apotheken - Einzelhandelsketten, unabhängige Geschäfte und Versandhandel -, Krankenhausnetze und andere Gesundheitsdienstleister.

Zusammen mit AmerisourceBergen $ABC und McKesson $MCK machen sie nun mehr als 90 % des US-Pharmagroßhandelsgeschäfts aus. Darüber hinaus liefert $CAH medizinisch-chirurgische Produkte und Geräte an Gesundheitseinrichtungen in Nordamerika, Europa und Asien.

Wenn Cardinal Health $CAH in der Lage ist, in Zukunft mit einer jährlichen Rate von 5 % zu wachsen, wie Analysten erwarten, ist das Unternehmen etwa das 13-fache seines Gewinns wert. Sie können es heute für etwas mehr als das Achtfache davon kaufen, was bedeutet, dass der heutige Preis praktisch ein Nullwachstum voraussetzt.

Und wie wir wissen, kann selbst ein bescheidenes Wachstum in Verbindung mit einem hohen Wert von Blue-Chip-Aktien mittelfristig sehr beeindruckende Renditen für die Anleger bringen. Deshalb ist $CAH für jeden, der sich mit dem Risikoprofil und dem moderaten Wachstumspotenzial anfreunden kann, einer der besten renditestarken Dividenden-Aristokraten, die man heute kaufen kann. Die Aktie sollte eine durchschnittliche jährliche Gesamtrendite von 24 % erzielen können.

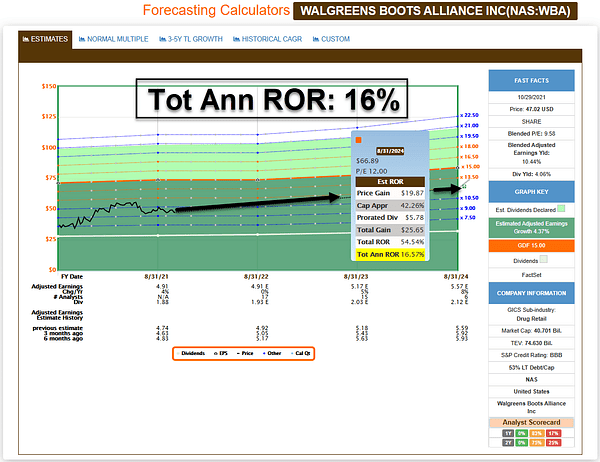

6. die Walgreens Boots Alliance $WBA

Dividendenrendite: 3,80%

Walgreens Boots Alliance ist ein weltweit führendes Unternehmen im Einzel- und Großhandel mit Arzneimitteln. Mit seinen Einzelhandelsstandorten, digitalen Plattformen und Gesundheits- und Schönheitsprodukten erzielte das Unternehmen im Geschäftsjahr 2020 einen beeindruckenden Umsatz von 139,5 Milliarden US-Dollar.

Die $WBA hat Fortschritte in den Bereichen der postklinischen Forschung und der Automatisierung ihrer Lieferkette gemacht. Das Gleiche gilt für die Omnichannel- und Online-Prämien.

Betrachtet man die Bilanz des Unternehmens, so ist der Verschuldungsgrad bereits solide. Dennoch wird erwartet, dass sie dank des hohen (und wachsenden) Barmittelbestands - der bis zum Jahr 2025 von heute 516 Mio. USD auf fast 12 Mrd. USD anwachsen soll - weiterhin schnell sinken wird.

Historisch gesehen liegt die Rentabilität von Walgreens unter den besten 30 % der Wettbewerber. Es wird erwartet, dass die Kapitalrendite (ROC) um etwa 22 % höher sein wird als bei den anderen Unternehmen, während das Umsatzwachstum bei 2 % liegen dürfte.

Die Dividende von $WBA dürfte in den nächsten Jahren um bescheidene 3 % pro Jahr steigen, da das Unternehmen fast 8 Mrd. Dollar an freiem Cashflow in der Tasche behalten dürfte.

Die Analysten erwarten ein langfristiges Wachstum von 5,1 %, was der Prognose des Managements vor der Pandemie von 4-6 % CAGR entspricht.

Die Sanierungsbemühungen von Walgreens verlaufen gut, und Analysten sind inzwischen der festen Überzeugung, dass das Unternehmen in der Lage sein wird, langfristig ein Wachstum von etwa 5 % pro Jahr zu erzielen. Das mag auf den ersten Blick nicht sonderlich beeindruckend klingen, aber bei einem Kurs von nur 9,51x Forward P/E wird Walgreens derzeit vom Markt mit einem lächerlichen CAGR von 0,8% bewertet.

Wenn der Markt das Risikoprofil und die künftigen Wachstumsaussichten des Unternehmens so deutlich falsch einschätzt, bietet sich die Gelegenheit, mit einem günstigen Blue-Chip-Dividendenwert wie $WBA, der direkt vor uns liegt, Buffett-ähnliche Erträge zu erzielen. Die erwartete Gesamtrendite wird auf sympathische 16 % jährlich geschätzt.

Schlussfolgerung

Abschließend möchte ich mich noch einmal an den Dividendenliebhaber und Vater des Value-Investing Benjamin Graham wenden, der einmal sagte, dass:

"Der defensive Anleger muss sich auf Aktien großer Unternehmen beschränken, die seit langem rentabel arbeiten und in guter finanzieller Verfassung sind".

Er fügte hinzu:

"Einer der überzeugendsten Tests für hohe Qualität sind ununterbrochene Dividendenzahlungen über viele Jahre hinweg. Ich bin der Meinung, dass die ununterbrochenen Dividendenzahlungen der letzten 20 oder mehr Jahre ein wichtiger Pluspunkt bei der Beurteilung der Qualität eines Unternehmens sind...

Die Ausschüttung von Dividenden ist keine Garantie für gute Ergebnisse. Aber es verbessert die Rendite einer typischen Aktie, indem es zumindest einen Teil des Geldes aus den Händen der Manager nimmt, bevor es vergeudet oder verschwendet werden kann. Und Unternehmen, die ihnen 25 Jahre oder länger das Geld aus der Tasche ziehen? Das ist ein Bekenntnis zu einem soliden Konzept, an dem ich mich gerne beteilige."

Bulios Black

This user has access to exclusive content, tools and features of the Bulios platform thanks to their subscription.

Ja $VFC 🚀😁

Bulios Black

This user has access to exclusive content, tools and features of the Bulios platform thanks to their subscription.

sie sehen alle ziemlich gut aus 🤔