Warren Buffett ist eine Inspiration für viele Anleger, die oft seinen detaillierten Schritten, Erkenntnissen oder Analysen folgen. Heute möchte ich mich auf 2 Aktien konzentrieren, die Buffett gekauft hat ( $OXY und $CVX). Wir werden uns auch ansehen, warum Buffett Occidental Petroleum gegenüber der Chevron Corporation bevorzugt. Welche Investition ist die bessere Wahl?

Die Aktien von Energieunternehmen kommen endlich wieder auf den Boden der Tatsachen zurück. Nach einem fulminanten Jahresauftakt sind die Aktienkurse von Öl- und Gasunternehmen in den letzten Wochen im Zuge des Rückgangs der Rohstoffpreise (insbesondere von Erdgas in den USA) gefallen. Dennoch ist der Energiesektor der Sektor mit der besten Performance in diesem Jahr, da sich die großen Marktindizes noch immer in einem Korrektur- oder Bärenmarkt befinden.

Warren Buffett ist nach wie vor optimistisch, was den Energiesektor betrifft, und erhöht sein Engagement in diesem Sektor. Werfen wir also einen Blick auf zwei der Energiebeteiligungen des legendären Investors... Occidental Petroleum und Chevron - was ist die bessere Investition?

Occidental Petroleum $OXY

Berkshire ist der größte Aktionär von $OXY. Sie besitzt 175,4 Millionen Aktien im Wert von 10,8 Milliarden Dollar.

Occidental hat sich im Jahr 2022 völlig aus der Verantwortung gezogen. In der Spitze wurde die Aktie am 26. Mai mit 70,86 $ gehandelt - eine Rendite von128 % seit Jahresbeginn in weniger als sechs Monaten. Seitdem ist die Aktie um rund 19 % gesunken, doch es besteht kein Zweifel daran, dass Buffett diesen Rückgang als Kaufgelegenheit sieht. Sein Unternehmen Berkshire Hathaway kaufte letzte Woche weitere 12 Millionen Aktien von Occidental, so dass Berkshire nun insgesamt 175,4 Millionen Aktien hält, was 18,7 % aller Aktien entspricht (es gibt Spekulationen, dass Buffett schließlich das gesamte Unternehmen kaufen wird).

Kein Wunder, dass Buffett unbedingt mehr Geld in Occidental-Aktien investieren möchte. Bei einem Ölpreis von über 100 Dollar pro Barrel erwirtschaftet das Unternehmen weiterhin einen hohen freien Cashflow. Im letzten Quartal kletterte der freie Cashflow pro Aktie auf 10,26 $. Tatsächlich hat Occidental so viel Bargeld herausgepumpt, dass seine Bewertung (basierend auf dem freien Cashflow) trotz des jüngsten Anstiegs niedrig bleibt. Das aktuelle Kurs-Free-Cash-Flow-Verhältnis liegt bei 6 und damit deutlich unter dem Fünfjahresdurchschnitt von 25,3.

Es ist kaum zu glauben, aber Occidental mag immer noch billig aussehen. Kein Wunder, dass Berkshire immer noch in dieses Unternehmen investiert.

Darüber hinaus hat das Unternehmen zwei wichtige Initiativen vorgestellt, die Herrn Buffett (und anderen Aktionären) gefallen werden:

- Ein Aktienrückkaufprogramm im Wert von 3 Milliarden Dollar.

- Pläne zur Senkung der Nettoverschuldung unter 20 Mrd. USD.

Occidental hat im ersten Quartal 2022 bereits 9 Millionen Aktien zurückgekauft. An der Schuldenfront hat die Rating-Agentur Fitch ihren Ausblick auf positiv revidiert und festgestellt, dass Occidental "seine Schulden seit Anfang des Jahres um etwa 8,1 Milliarden Dollar reduziert hat". Infolgedessen hat $OXY seine Nettoverschuldung auf etwa 24 Mrd. $ reduziert, was einem Rückgang von mehr als 44 % gegenüber dem Höchststand vor drei Jahren entspricht.

Chevron Gesellschaft $CVX

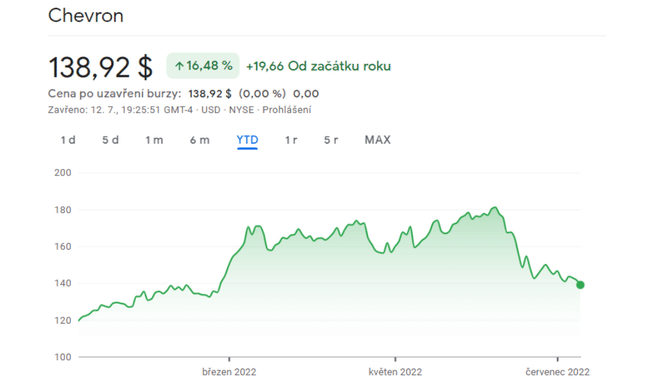

Chevron hat zwar nicht den gleichen Erfolg wie Occidental, aber dennoch ein gutes Jahr hinter sich. Die Aktien sind seit Jahresbeginn um 16,48 % gestiegen, haben aber seit ihrem Höchststand um mehr als 22 % nachgegeben, während die Aktien von Occidental um 19 % gesunken sind. Als Öl- und Gas-Supermacht ist Chevron stärker in nachgelagerten Bereichen wie Raffinerie und Einzelhandel engagiert - Geschäftsbereiche, die zur Zielscheibe der Kritik der Biden-Regierung geworden sind.

Nachdem Präsident Biden im vergangenen Monat die US-amerikanische Öl- und Gasindustrie wegen der hohen Benzinpreise kritisiert hatte, wies der CEO von Chevron, Mike Wirth, in einem Schreiben an den Präsidenten die Behauptung zurück, dass die Ölproduzenten und Raffinerien die Schuld am hohen Benzinpreis trügen. In dem Schreiben unterbreitete Wirth Vorschläge, die dazu beitragen würden, das Angebot zu erhöhen und die Preise zu senken. Der verbale Schlagabtausch zwischen Wirth und Biden hat sich inzwischen abgekühlt, aber die kühlen Beziehungen zwischen Washington und der Öl- und Gasindustrie könnten einige Investoren zum Nachdenken anregen. Schließlich haben einige Gesetzgeber eine Gewinnsteuer für Öl- und Gasproduzenten gefordert. Eine solche Steuer würde einen Großteil der Gewinne und des freien Cashflows der Ölgesellschaften im Jahr 2022 zunichte machen. Und obwohl der größte Teil der Produktion und des Umsatzes von Chevron außerhalb der USA liegt, könnte eine Windfall-Profit-Steuer auch auf Gewinne in Übersee erhoben werden.

- Es ist jedoch erwähnenswert, dass es derzeit unwahrscheinlich erscheint, dass eine solche Steuer den Kongress passieren würde.

Angaben zum freien Cashflow $CVX pro Aktie:

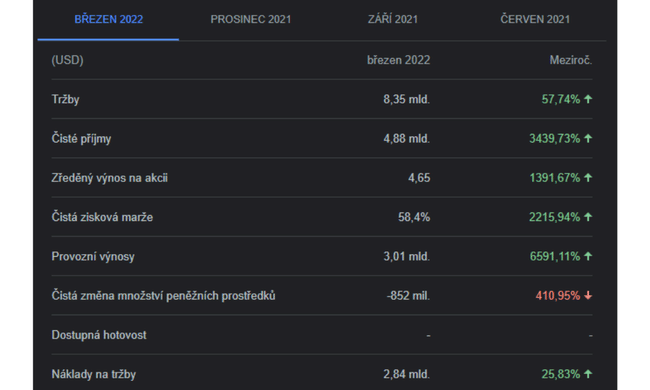

Die finanziellen Aussichten von Chevron bleiben vorerst positiv. In den letzten 12 Monaten hat sie 176 Milliarden Dollar Umsatz gemacht - so viel wie seit 2015 nicht mehr. Der freie Cashflow stieg dann auf 12,86 Dollar pro Aktie. Das Unternehmen erhöhte außerdem seine vierteljährliche Dividende auf 1,42 Dollar und kündigte eine Verdoppelung seines Aktienrückkaufprogramms an - es will im nächsten Jahr Aktien im Wert von bis zu 10 Milliarden Dollar zurückkaufen.

Was ist eine bessere Investition? $CVX x $OXY

Chevron hat viel zu bieten, u. a. eine Dividendenrendite von 4,09 % (im Vergleich zu nur 0,88 % bei Occidental) - aber Buffett kommt in den Genuss einer viel höheren Dividende, da er Vorzugsaktien und x zusätzliche Optionsscheine besitzt, die es Buffett ermöglichen, weiterhin $OXY-Aktien zu einem vernünftigen Preis zu kaufen. Es besteht jedoch kein Zweifel daran, dass Buffett selbst Occidental für ein Schnäppchen hält - zumindest im Moment. Es handelt sich eher um eine reine Investition in die Öl- und Gasproduktion in einer Zeit, in der die Energieversorgung immer noch knapp und die Preise hoch sind. Darüber hinaus ist $OXY nicht nur von Öl und Gas abhängig, sondern entwickelt sich auch zu einem wichtigen Akteur in den Bereichen Kohlenstoffabscheidung und chemische Prozesse und Produkte. Occidentals Fokus auf Aktienrückkäufe und Schuldentilgung scheint das Unternehmen auf die Schaffung von Shareholder Value auszurichten.

Sie können mir natürlich entgegenhalten, dass $CVX ebenfalls Rückkäufe plant. Die Aktie $CVX mag jedoch nicht wie ein Schnäppchen erscheinen, da Unternehmen, die sich hauptsächlich auf Öl und Gas konzentrieren, in letzter Zeit Geld verloren haben. $CVX hat eine fast 6-fache Marktkapitalisierung und ein KGV von 13, während $OXY mit einer Marktkapitalisierung von rund $54 Milliarden ein KGV von 8,7 aufweist.

Ein kleiner Vergleich der Ergebnisse:

- Das ist nur mein Vergleich! Nicht bei Buffet. Warren Buffett selbst hat sich noch nicht dazu geäußert, warum er regelmäßig große Mengen an $OXY-Aktien kauft.

- Welches Unternehmen ist für Sie attraktiv? Oder: Investieren Sie in einen von ihnen?

Bitte beachten Sie, dass dies keine Finanzberatung ist. Jede Investition muss einer gründlichen Analyse unterzogen werden.