Die Top-Strategen der Wall Street sind sich über die künftige Entwicklung der US-Aktienmärkte so uneins wie nie zuvor. Ist der US-Aktienmarkt in der Lage, seine längste Gewinnserie des Jahres zu verlängern, oder wird er stattdessen nach einer weiteren Fehlentwicklung wieder auf niedrigere Niveaus zurückfallen? Werfen wir einen Blick darauf, wie die verschiedenen Bankhäuser dies sehen.

Morgan Stanleys pessimistische Einschätzung

Die Strategen von Morgan Stanley $MS erklärten am Montag in einem Vermerk, dass der starke Anstieg der Aktien seit Juni nur eine Pause im Bärenmarkt sei und sagen voraus, dass die Aktienkurse in der zweiten Jahreshälfte fallen werden, da die Unternehmensgewinne sinken, die Zinssätze weiter steigen und die Wirtschaft sich verlangsamt.

Morgan Stanley-Stratege Michael J. Wilson, einer der profiliertesten Analysten an der Wall Street, hält die Aktienerholung für überzogen und führt als Gründe die Risiken an, die von der Wirtschaft, der strafferen Geldpolitik und den Gewinnaussichten der Unternehmen ausgehen.

"Die makroökonomischen, politischen und ertragsbezogenen Rahmenbedingungen sind heute weit weniger günstig für Aktien", schrieb er in einer Notiz und fügte hinzu, dass enttäuschende Erträge in den nächsten Monaten zu weiteren Aktienrückgängen führen könnten. "DasChance-Risiko-Verhältnis ist unattraktiv, und der Bärenmarkt bleibt unvollständig.

JPMorgan's optimistische Einschätzung

Im Gegensatz dazu erklärte der Konkurrent $JPMorgan Chase & Co., dass die Rallye, die den technologielastigen Nasdaq-100-Index um mehr als 20 % nach oben getrieben hat, bis zum Jahresende anhalten könnte.

https://twitter.com/LukasKovanda/status/1559146885994217474

In diesen Kommentaren heißt es

Die Aufteilung spiegelt die äußerst unsicheren Aussichten für den US-Aktienmarkt in einer Zeit des Gegenwinds wider. Einerseits gibt es Anzeichen dafür, dass sich die Inflation von ihrem Höchststand zurückzieht, und die Unternehmen erhöhen die Löhne und Gehälter in hohem Tempo, was beides positiv für Aktien ist. Gleichzeitig haben die Fed-Beamten jedoch signalisiert, dass sie die Zinssätze weiterhin aggressiv anheben werden, bis der Anstieg der Verbraucherpreise eingedämmt ist, wodurch die Gefahr besteht, dass die Wirtschaft in eine Rezession gerät.

Seit Mitte Juni herrschte unter den Anlegern Optimismus, nachdem die Unternehmensgewinne viel besser als erwartet ausgefallen waren und die Daten eine leichte Abkühlung der galoppierenden Inflation zeigten.

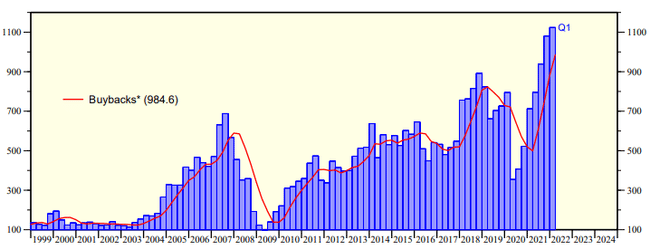

Eine weitere Hürde für Aktien ist die Verlangsamung der Unternehmensrückkäufe, die in diesem Jahr bisher einen Rekordwert erreicht haben. Obwohl die Rückkaufermächtigungen 2022 um 18% auf 856 Mrd. $ anstiegen, sanken die tatsächlichen Ausgaben für Aktienrückkäufe im zweiten Quartal um 21% im Vergleich zum ersten Quartal, schreiben die Strategen der Goldman Sachs Group Inc.

HAFTUNGSAUSSCHLUSS: Alle hierin enthaltenen Informationen dienen nur zu Informationszwecken und stellen in keiner Weise eine Anlageempfehlung dar. Führen Sie immer Ihre eigene Analyse durch.

Quelle.