Angesichts der Tatsache, dass Aktien einen der schlechtesten Jahresstarts seit der Finanzkrise 2008-2009 erlebt haben, ist es kein Wunder, dass sich die Anleger in sicherere Gewässer begeben wollen. Beliebt sind "langweilig" stabile Großunternehmen, die langfristig eine anständige Dividende zahlen. Werfen wir einen Blick auf einige, die das Risiko Ihres Portfolios verringern und Ihnen ein passives Einkommen verschaffen können.

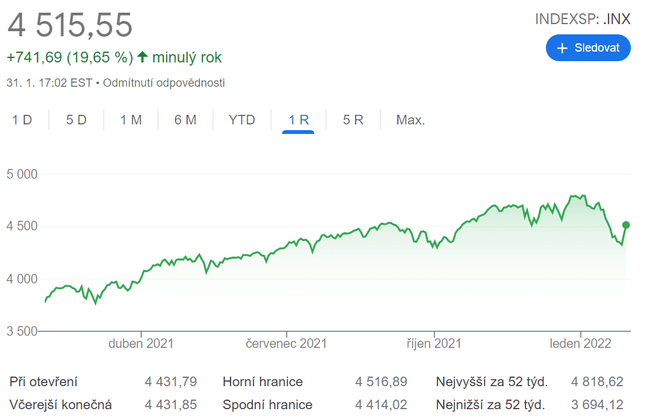

Der S&P 500 Index hat seit Jahresbeginn bis zum Schlussgong am Montag 5,3 % verloren. Und vielen einstigen Wachstumslieblingen geht es noch schlechter: Netflix $NFLX hat sich fast versechsfacht und Peloton $PTON mehr als vervierfacht.

Wenn es jemals einen Zeitpunkt gab, an dem man verschlafene, aber beständige Dividendenaktien in Betracht ziehen sollte, dann jetzt. Bei den folgenden fünf Titeln handelt es sich um Namen, die in den letzten 12 Monaten ehrlich gesagt nicht besonders gut gelaufen sind. Was sie jedoch gemeinsam haben, ist eine enorme Größe und eine komfortable Rentabilität, die sicherstellt, dass sie jede kurzfristige Volatilität in den kommenden Monaten verkraften können. Außerdem bieten sie großzügige Renditen, die einen Anreiz darstellen, sie zu kaufen und zu halten, bis sich der Staub gelegt hat.

Sie sind vielleicht nicht so sexy wie die hochfliegenden Technologiewerte oder Biotechs, mit denen Swing Trader vor ein oder zwei Jahren ein Vermögen gemacht haben. Aber diese fünf unpopulären Dividendenaktien sind auf jeden Fall einen Blick wert.

AT&T $T

AT&T ist eine Aktie, über die viele Anleger in letzter Zeit die Nase rümpfen, da die Aktie seit ihrem 52-Wochen-Hoch im Mai 2021 um 25 % gefallen ist. Ein wichtiger Grund dafür ist die Unsicherheit im Zusammenhang mit der geplanten Abspaltung des WarnerMedia-Geschäfts und der anschließenden Fusion dieser Vermögenswerte mit Discovery Inc .$DISCA

Angesichts des Kursrückgangs und der Attraktivität von AT&T in einem Umfeld, das im Jahr 2022 zunehmend"risikofrei" zu sein scheint, könnte es sich jedoch lohnen, in diesen Telekom-Bluechip einzusteigen, auch wenn noch keine vollständige Klarheit über die Abspaltung besteht.

Man bedenke, dass AT&T dank seiner am 26. Januar veröffentlichten Zahlen für das vierte Quartal gute Ergebnisse erzielte; das Unternehmen war unter den US-Betreibern führend beim Abonnentenwachstum im Jahr 2021 und übertraf die Umsatzerwartungen. Die umfangreichen Aktivitäten des Unternehmens erwirtschaften einen Jahresumsatz von 150 Milliarden Dollar und sind durchweg profitabel.

Ja, die Ungewissheit, die das Spin-off umgibt, macht es schwierig, mit Sicherheit zu sagen, was davon übrig bleiben wird. Aber offen gesagt haben einige AT&T so bewertet, als ob es den attraktivsten Teil seines Geschäfts verkaufen würde - und die Aktie ist jetzt dank des Abschlags um erstaunliche 8,6 % gestiegen. AT&T hat deutlich gemacht, dass es im Zuge der Abspaltung von WarnerMedia zu einer Dividendenkürzung kommen wird, aber selbst bei einer 20-prozentigen Kürzung dieser Ausschüttungen bleibt den Anlegern eine Ausschüttung von 6,6 % bei einem Preis von 25 US-Dollar pro Aktie - mehr als das Vierfache einer typischen Aktie im S&P 500.

In Anbetracht all der anderen Unbekannten, mit denen die Anleger konfrontiert sind, mag es so aussehen, als ob eine Wette auf AT&T jetzt weniger riskant ist als in anderen Bereichen des Marktes.

Magellan Midstream $MMP

Während des Ölpreisanstiegs war es für Swing Trader Mode , sich auf Energieproduzenten zu stürzen und schnelles Geld zu verdienen. Für einkommensorientierte Anleger mit einer risikoaversen Einstellung und einem langfristigen Horizont könnte es sich jedoch lohnen, die "Upstream"-Produktion auszulassen und in das zuverlässigere "Midstream"-Verteilungssegment des Energiemarktes einzusteigen.

Magellan Midstream Partners ist ein gutes Beispiel für diese Möglichkeiten. Das Unternehmen befasst sich in erster Linie mit der Lagerung und dem Transport von Rohöl und verschiedenen Erdölprodukten wie Benzin, Kerosin und Heizöl.

Magellan Midstream produziert nicht und ist daher nicht den aktuellen Marktpreisen ausgesetzt - es ist lediglich ein Zwischenhändler, der Geld verdient, indem er fossile Brennstoffe durch sein etwa 2.200 Meilen langes Pipelinenetz transportiert oder sie in Anlagen mit einer Gesamtkapazität von etwa 37 Millionen Barrel lagert.

Die Kehrseite der Medaille ist, dass die Aktie des Unternehmens den starken Anstieg der Ölpreise nicht mitgemacht hat. Während große Ölunternehmen wie Exxon Mobil $XOM in den letzten 12 Monaten um 69 % gestiegen sind, hat Magellan nur 10 % zugelegt - etwa die Hälfte des S&P 500 Index im gleichen Zeitraum. Der Vorteil ist jedoch, dass dieses unauffällige, langsame und beständige Unternehmen sehr wahrscheinlich weiter operieren wird, ohne von einem Auf und Ab an der Wall Street oder bei den Energiepreisen gestört zu werden.

Bei einer aktuellen Rendite von 8,6 % können Sie, selbst wenn sich die Aktie nicht viel bewegt, im nächsten Jahr mit einer beträchtlichen Ausschüttung allein aus den Quartalsgewinnen rechnen.

Novartis $NVS

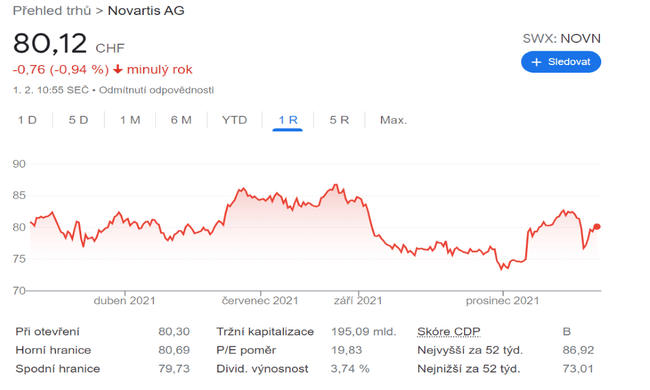

In den letzten 12 Monaten hat der Schweizer Arzneimittelhersteller Novartis rund 4 % verloren, während der S&P 500 im gleichen Zeitraum um fast 22 % gestiegen ist. Langfristig orientierte Anleger haben jedoch Gründe, sich mit dieser Aktie zu befassen.

Zunächst einmal handelt es sich um ein weltweites Gesundheitsunternehmen mit einem Umsatz von rund 200 Mrd. USD, das einen Jahresumsatz von über 50 Mrd. USD und einen operativen Netto-Cashflow von mehr als 12 Mrd. USD pro Jahr verzeichnet. Bei solchen Zahlen muss sich Novartis keine Sorgen machen, auch wenn das Unternehmen kurzfristig zu kämpfen hat.

Ebenso wichtig ist, dass das Unternehmen auf dem besten Weg ist, im Geschäftsjahr 2022 einen Gewinn pro Aktie von 6,62 US-Dollar zu erzielen. Diese decken die einmal jährlich ausgeschüttete Dividende mehr als ab, die im vergangenen Jahr bei etwa 3,38 $ lag und derzeit eine Rendite von 3,8 % ergibt.

Novartis ist zwar nur eines von vielen Unternehmen, die an den COVID-19-Impfstoffen beteiligt sind, doch ihre umfangreichen Aktivitäten sind weit mehr als nur ein Spiel mit der Pandemie. Seine Arzneimittel umfassen Behandlungen in Bereichen wie Augenheilkunde, Neurowissenschaften, Immunologie, Dermatologie, Herz-Kreislauf-Erkrankungen - und vielen anderen.

Und wenn Ihnen diese beträchtliche Rentabilität, die beträchtlichen Einnahmen und das diversifizierte Gesundheitsgeschäft nicht genug sind, dann bedenken Sie, dass Novartis mit weniger als dem 13-fachen der zukünftigen Gewinne bewertet wird. Das ist deutlich weniger als das vorwärts gerichtete Kurs-Gewinn-Verhältnis (KGV) von etwa 20 für den gesamten S&P-Index. Die Anleger werden auf diesem Niveau einen fairen Preis für Novartis zahlen.

Unilever $UL

Der Konsumgüterriese Unilever ist ein großartiges Beispiel für eine qualitativ hochwertige Aktie, die nach ihrer jüngsten schlechten Performance ein Schnäppchen sein könnte . Die Aktie ist in den letzten 12 Monaten um etwa 12 % gefallen, während der S&P-Index fast doppelt so stark in die entgegengesetzte Richtung gestiegen ist, aber sie verfügt über eine starke Marke und etablierte Geschäftsbereiche, die garantieren, dass sie den jüngsten Abschwung erfolgreich überstehen wird.

Das in Großbritannien ansässige Unternehmen verzeichnet einen jährlichen Nettogewinn von fast 6,6 Milliarden Dollar bei einem Umsatz von fast 56 Milliarden Dollar. Und auch die Segmente sind gut verteilt, mit einer Diversifizierung in den Bereichen Haushalts- und Körperpflege. Konkret entfielen im Jahr 2020 rund 14 % des Umsatzes auf den Bereich Heimtextilien, zu dem auch die Comfort-Waschmittel gehören, 13 % auf Speiseeis, z. B. die Marke Ben & Jerry's, und 12 % auf Körperpflegeprodukte, zu denen Marken wie Dove und Axe gehören.

Es überrascht nicht, dass Unilever zuverlässig eine großzügige vierteljährliche Dividende anbieten kann, die im vergangenen Jahr bei etwa 2,03 $ lag und bei den aktuellen Kursen eine jährliche Rendite von fast 4,0 % aufweist. Die Trends bei den Umsätzen mit Basiskonsumgütern sind im Allgemeinen sehr stabil, aber die zusätzliche Diversifizierung der umfangreichen und vielfältigen Aktivitäten von Unilever bietet risikoaversen Anlegern eine zusätzliche Sicherheit.

Insbesondere wenn Sie sich Sorgen über überbewertete Technologiewerte oder das Risiko einer Inflation und höherer Zinsen machen, die sich negativ auf die Umsätze mit Verbrauchsgütern auswirken, sollten Sie sich den stabilen langfristigen Charakter der UL-Aktie vor Augen halten.

Mehr über passives Einkommen? Diese beiden Unternehmen werden Ihnen ein extrem hohes passives Einkommen verschaffen

Es handelt sich nicht um eine Anlageempfehlung. Dies ist eine reine Amateurmeinung, die auf der Analyse von Jeff Reeves beruht