Ein Wort geistert derzeit durch die Finanzwelt und die gesellschaftlichen Diskussionen: Inflation. Natürlich ist es nicht schön, wenn man Geld verliert. Aber lassen Sie sich bei Ihren Investitionsüberlegungen nicht von der Angst vor diesem Phänomen leiten. Sparen Sie sich die Zeit und machen Sie sich Gedanken über die Ertragsentwicklung. Wir werfen einen Blick auf die Meinungen der Wall-Street-Banken, die interessante Tipps zu Unternehmen geben, die gegen eine solche Inflation resistent sind.

Die Gewinnsaison für das vierte Quartal ist fast vorbei und die Ergebnisse sind solide genug. Die meisten Unternehmen übertreffen die Erwartungen. Das bedeutet aber auch, dass es keine einfachen Vergleiche mehr gibt. Für das laufende Quartal wird mit einem Gewinnwachstum von nur 5 % gerechnet, die Schätzung für das Gesamtjahr fällt mit 8 % etwas positiver aus, aber darauf sollten Sie sich nicht verlassen. Historisch gesehen hat der Februar-Konsens für die Gesamtjahresgewinne die tatsächlichen Zahlen um durchschnittlich fünf Prozentpunkte überschätzt, so BofA Securities. Wenn wir von einem Gewinnwachstum von nur 3 % im Jahr 2022 ausgehen, wird der S&P 500-Index mit dem 21-fachen der zukünftigen Gewinne bewertet.

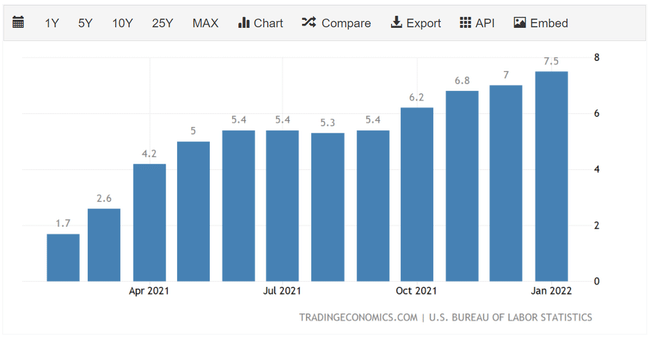

In den letzten zehn Jahren waren teure Aktien aufgrund von Zinssätzen nahe Null ein Schnäppchen, aber jetzt steigen die Zinsen. Die Inflation ist so hoch wie seit 1982 nicht mehr.

Goldman Sachs $GS hat gerade seine Schätzung für eine Zinserhöhung von fünf auf sieben in diesem Jahr erhöht. Sie rechnet damit, dass die Fed immer einen Viertelpunkt vorrücken wird, aber halbe Punkte sind möglich.

ABER! Sagen uns die niedrigen Anleiherenditen nicht, dass die Inflation schnell sinken wird? Ja, aber sich darauf zu verlassen hat drei Probleme. Erstens bewegen sich die Renditen unmerklich nach oben und nach oben. Die Rendite 10-jähriger Staatsanleihen ist in diesem Monat von 1,8 % auf über 2 % gestiegen. Zweitens kaufte die Fed erst letzte Woche Staatsanleihen, um deren Rendite zu drücken. Sie plant natürlich, damit aufzuhören, aber erst nach ein paar Wochen, um der Wirtschaft nicht zu schaden, indem sie zu besorgt über den Schaden, den sie der Wirtschaft zufügt, aussieht.

Das dritte Problem, wenn man auf die Finanzminister hört, ist, dass sie anscheinend nichts wissen. Jim Reid, leitender Kreditstratege der Deutschen Bank $DB, hat kürzlich die historischen 10-jährigen Treasury-Renditen gegen die Inflationsrate der nächsten fünf Jahre aufgetragen. Ganz einfach: Die Renditen der Staatsanleihen haben wahrscheinlich keine Bedeutung mehr.

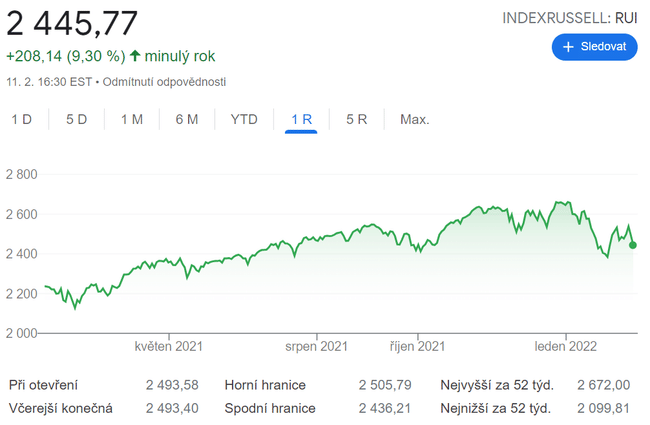

Für Anleger, die ihre Bestände an die aktuellen Bedingungen anpassen wollen, sind Value-Aktien weiterhin attraktiv. Sie haben in diesem Jahr um acht Prozentpunkte besser abgeschnitten, d. h. der Russell 1000 Value Index ist nur um 1 % gesunken, während der Russell 1000 Growth Index 9 % verloren hat.

Dies kommt nach 15 Jahren der Dominanz von Wachstumswerten. Der Abschlag für Value-Aktien bleibt ungewöhnlich hoch. Selbst bei den Ergebnissen für das vierte Quartal übertraf der Value-Anteil offenbar den Growth-Anteil, denn laut Credit Suisse stieg der Wert von $CS um 30 % gegenüber 25 %. Er geht davon aus, dass Value-Aktien auch in diesem Jahr beim Gewinnwachstum führend sein werden.

Auch bei den Wachstumswerten gab es in letzter Zeit am Tag der Gewinnveröffentlichung eine unangenehme Anzahl von Rückgängen. Netflix $NFLX, Teradyne $TER, PayPal Holdings $PYPL und Meta Platforms $FB erlitten alle am Tag nach ihren Berichten Aktienrückgänge von mehr als 20 %, die höchsten für Wachstumsaktien seit der Dot-Com-Blase der späten 1990er Jahre, laut BofA.

Für eine einfache Konzentration auf Value-Titel gibt es den börsengehandelten Fonds Invesco S&P 500 Pure Value (RPV). Laut der Investmentbank Jefferies liegt der Schlüssel zur Auswahl einzelner Value-Aktien darin, die billigen Wachstumsaktien von den Fallen zu trennen. Zu diesem Zweck durchforstete das Unternehmen seine Daten, um mit "Kaufen" bewertete Namen mit niedrigem Kurs-Gewinn-Verhältnis (KGV ) und hohen freien Cashflow-Renditen zu finden, und bat dann seine Analysten um ihre Top-Picks. Hier sind sechs von ihnen:

Der Krankenversicherer Anthem $ANTM, der mit dem 16-fachen des Gewinns bewertet wird, hat seinen Gewinn pro Aktie in den letzten zehn Jahren um durchschnittlich 13 % gesteigert und war bei seinen Prognosen für 2022 möglicherweise konservativ. Der Bootshersteller Brunswick $BC, der mit dem 10-fachen des Gewinns bewertet wird, profitiert von der steigenden Zahl junger Käufer, die sich für das Wasser entscheiden.

Freeport-McMoRan $FCX, mit einem 12-fachen Gewinn, könnte von den begrenzten Kupferreserven profitieren. Microchip Technology $MCHP, mit 16-fachem Gewinn, wird wahrscheinlich Schulden abbauen und die Dividende erhöhen. Aktuelle Rendite: 1,4%.

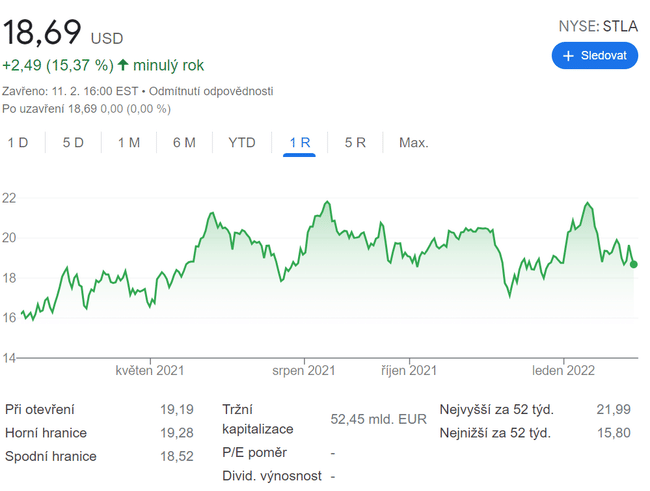

Owens Corning $OC, 10-facher Gewinn, stellt Isolier- und Bedachungsmaterialien her, und die hohe Nachfrage könnte längerfristig sein, als der Aktienkurs vermuten lässt. Und Stellantis $STLA, nur viermal so hoch wie der Gewinn, liegt 12 bis 18 Monate hinter den konkurrierenden Autoherstellern bei der Umstellung auf elektrische Energie zurück, aber seine Ram 1500 Pickups haben gerade Chevrolet überholt und sind das zweitbestverkaufte Fahrzeug in den USA hinter Ford Motor $F.

Die Bank hat eine interessante Liste zusammengestellt, die auf jeden Fall eine nähere Analyse wert ist. Also los geht's :)

Grundlegender Fehler: Wenn Sie dies bei Ihren Investitionen tun, hören Sie sofort damit auf

Es handelt sich nicht um eine Anlageempfehlung. Dies ist eine reine Laienmeinung auf der Grundlage der Analyse von Jack Hough.