Die Suche nach attraktiven passiven Einkommensquellen wird heutzutage immer schwieriger. Die Dividendenrendite des S&P 500-Index liegt derzeit mit rund 1,3 % auf einem 20-Jahres-Tief. Selbst traditionell renditestärkere Sektoren wie REITs bieten relativ niedrige Renditen. Glücklicherweise gibt es aber immer noch Unternehmen, die eine exklusive Dividende anbieten können. Und wir werden sie uns ansehen.

Für Anleger, die auf der Suche nach Rendite sind, bieten sich mehrere interessante Möglichkeiten. Vier Unternehmen, die sich derzeit als gute Kaufgelegenheiten anbieten, sind EPR Properties $EPR, Enbridge $ENB, Medical Properties Trust $MPW und Kinder Morgan $KMI.

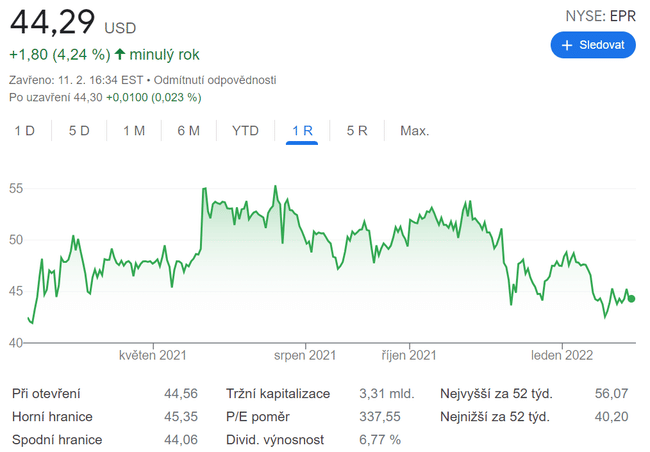

Hohe monatliche Dividende - $EPR

EPR Properties ist ein Specialty REIT, der sich auf Erlebnisimmobilien wie Kinos und Attraktionen konzentriert. Während diese Immobilien während der Pandemie unter Druck gerieten und EPR gezwungen war, die Dividendenzahlungen vorübergehend auszusetzen, haben sie sich wieder erholt, da die Menschen wieder anfangen, Erlebnisse außerhalb des Hauses zu genießen. Infolgedessen haben sich die Mieteinnahmen in den letzten Quartalen stetig verbessert, so dass EPR seine monatliche Dividende, die derzeit 6,6 % pro Jahr beträgt, wieder aufnehmen kann.

Eine gut geölte Dividendenmaschine - $ENB

Der kanadische Energieinfrastrukturriese Enbridge bietet derzeit eine Dividendenrendite von 6,3 %. Diese Ausschüttung steht auf soliden Fundamenten. Enbridge generiert sehr stabile Cashflows, die durch langfristige Verträge abgesichert sind. Von diesem stabilen Cashflow wird ein angemessener Teil (60 bis 70 %) als Dividende ausgeschüttet. Darüber hinaus verfügt das Unternehmen über eine starke Investment-Grade-Bilanz, die durch eine geringe Verschuldung gestützt wird.

Enbridge verfügt über den Cashflow und die Bilanzkapazität, um nach der Dividende jährlich mehrere Milliarden Dollar in die Erweiterung seines Portfolios zu investieren. Außerdem hat sie ein milliardenschweres Investitionsprogramm aufgelegt, das neue Öl- und Gaspipelines und Projekte für erneuerbare Energien umfasst. Mit diesen Investitionen ist das Unternehmen auf dem besten Weg, den Cashflow pro Aktie bis mindestens 2024 jährlich um 5 bis 7 % zu steigern, was Enbridge in die Lage versetzen sollte, seine Dividende weiterhin zu erhöhen, was das Unternehmen seit 27 Jahren tut.

Gesunde Dividende - $MPW

Medical Properties Trust hat derzeit eine Rendite von 5,1%. Dieser REIT für das Gesundheitswesen unterstützt diese Ausschüttung durch die Erzielung stetiger Mieteinnahmen, die durch sein wachsendes Portfolio von Krankenhäusern gestützt werden. Außerdem hat es eine konservative Dividendenausschüttungsquote von etwa 60 % seiner Betriebsmittel(FFO). Auf diese Weise kann das Unternehmen Barmittel zurückbehalten, um sein Portfolio weiter auszubauen.

Im vergangenen Jahr investierte der REIT 3,9 Milliarden Dollar in den Ausbau seines Krankenhausportfolios, was zu einem zweistelligen FFO-Wachstum führte. Dieser wachsende Cashflow hat es dem REIT ermöglicht, seine Dividende das neunte Jahr in Folge zu erhöhen. Dank seiner umfangreichen Finanzierungsquellen dürfte Medical Properties Trust in der Lage sein, auch in den kommenden Jahren Krankenhäuser zu erwerben und seine Dividende zu erhöhen.

Eine gut gedeckte Dividende

Der Pipeline-Riese Kinder Morgan $KMI zahlt eine Dividende mit einer Rendite von 6,2 %. Das Unternehmen geht davon aus, dass es genügend Barmittel erwirtschaftet, um seine Dividende - die es in diesem Jahr um 3 % erhöhen will - und sein gesamtes Expansionsprogramm in Höhe von 1,3 Mrd. $ zu decken, wobei schätzungsweise 870 Mio. $ verbleiben werden. Dadurch erhält das Unternehmen Barmittel, mit denen es Aktien zurückkaufen oder seine bereits starke Bilanz stärken kann.

Kinder Morgan nutzt seine finanzielle Flexibilität auch, um langsam auf die Kraftstoffe der Zukunft umzusteigen. Das Unternehmen kündigte vor kurzem an, ein Projekt zum Bau eines Zentrums für erneuerbare Energien in Südkalifornien voranzutreiben. Außerdem baut das Unternehmen eine Anlage im nördlichen Teil des Bundesstaates und entwickelt mehrere Anlagen für erneuerbares Erdgas in Indiana. Diese und weitere Investitionen werden das Dividendenwachstum in den kommenden Jahren unterstützen.

Alle diese Beteiligungen bieten sehr hohe Dividendenrenditen, die nachhaltig sind und ein kontinuierliches Wachstum erwarten lassen. Das macht sie zu großartigen Aktien für Anleger, die heutzutage auf der Suche nach passiven Einkünften sind.

Dieser Chiphersteller ist viel besser als AMD oder Nvidia. Haben Sie schon davon gehört?

Es handelt sich nicht um eine Anlageempfehlung. Dies ist lediglich meine Meinung, die sich auf die Analyse von Matthew DiLallo stützt.