Buffetts Firma Berkshire Hathaway hat in den letzten Jahrzehnten durchschnittlich 20 % pro Jahr an die Anleger ausgeschüttet, was einer Wertsteigerung von rund 3.800.000 % seit 1964 entspricht. Dennoch mag es die Anleger überraschen, dass das "Orakel von Omaha", wie Buffett inzwischen genannt wird, kein großer Fan von Diversifizierung ist und sein Kapital selbst bei Korrekturen nur in einige wenige ausgewählte Titel investiert. Deshalb bestehen rund 75% seines Portfolios ausschließlich aus den folgenden 4 Aktien...

Apple $AAPL

Wert der Berkshire-Anlagen: 156,5 Milliarden Dollar(44,8 % des Portfolios).

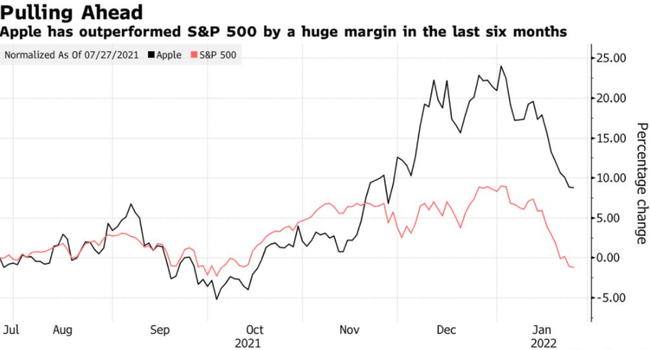

Rein nominell gesehen ist der Tech-König Apple $AAPL Buffetts größte Investition. Laut dem Aktionärsbrief von Berkshire Hathaway für das Jahr 2020 hält Buffetts Unternehmen mehr als 907 Millionen Apple-Aktien mit einer Kostenbasis von 34,26 Dollar pro Aktie.

Wenn man bedenkt, dass Apple letzte Woche mit einem Kurs von etwa 170 Dollar pro Aktie schloss, bedeutet das, dass Buffetts Unternehmen auf einem nicht realisierten Gewinn von 125 Milliarden Dollarsitzt !

Darüber hinaus zahlt das wertvollste börsennotierte Unternehmen der Welt eine jährliche Dividende von 0,88 Dollar, was Berkshire ein jährliches Dividendeneinkommen von fast 799 Millionen Dollarbeschert .

Buffett ist seit langem der Meinung, dass eine Diversifizierung nur notwendig ist, wenn man nicht weiß, was man tut. Angesichts der Tatsache, dass fast 45 % des investierten Vermögens von Berkshire in Apple gebunden sind, glaubt er eindeutig an das langfristige Wachstumspotenzial von $AAPL und seinem CEO Tim Cook.

Bank of America $BAC

Wert der Berkshire-Anlagen: 49,9 Milliarden Dollar(14,3 % des Portfolios).

Buffett und sein Anlageteam investierten auch in die Bank of America $BAC. Berkshire Hathaway hält mehr als 1 Milliarde Aktienin seinem Portfolio zu einem Durchschnittspreis von 14,17 $ pro Aktie.

Auf der Grundlage des jüngsten Schlusskurses von 48 $ hält das Oracle of Omaha einen nicht realisierten Gewinn von 35,2 Mrd. $. Darüber hinaus bringt die jährliche Ausschüttung von 0,84 $ der Bank of America fast 868 Mio. $ an Dividendeneinnahmenin die Kassen von Berkshire Hathaway .

American Express $AXP

Wert der Berkshire-Anlagen: 28,2 Mrd. $(8,1 % des Portfolios).

AmEx, wie das Unternehmen besser bekannt ist, befindet sich seit 1993 ununterbrochen im Portfolio von Berkshire. Bei einem Kurs von 185 $ hat Berkshire eine durchschnittliche Kostenbasis von nur 8,49 $ pro Aktie, was bedeutet, dass das Orakel von Omaha fast 2,100 % oder fast 26,9 Milliarden $ seiner ursprünglichen Investition verdient hat.

Berkshire Hathaway ist auch auf dem besten Weg, in diesem Jahr fast 261 Millionen Dollar an Dividenden von AmEx zu erhalten . American Express passt genau zu Buffetts Motto, zyklische Unternehmen zu kaufen, die sich im Laufe der Zeit verbessern.

AmEx ist sowohl ein Kreditabwickler als auch ein Kreditgeber. Obwohl beide Segmente bei unvermeidlichen Rezessionen in Mitleidenschaft gezogen werden, dauern Zeiten des wirtschaftlichen Aufschwungs viel länger als Zeiten des Rückgangs und der Rezession.

Coca-Cola $KO

Wert der Berkshire-Anlagen: 24,4 Milliarden Dollar(7 % des Portfolios).

Die vierte Aktie, in die Buffett investierte, ist der globale Getränkeriese Coca-Cola $KO. Coca-Cola ist die am längsten bestehende Investition von Berkshire Hathaway. Es ist seit 1988 ununterbrochen im Besitz des Unternehmens, und der Kaufpreis beträgt nur 3,25 Dollar pro Aktie.

https://twitter.com/Nvest_Platform/status/468855180008910848

Bei einem Schlusskurs von 61 $ bedeutet dies, dass Buffetts Investition um mehr als 1.700 % gestiegen ist, mit nicht realisierten Gewinnen von etwa 23,1 Mrd. $, ohne Berücksichtigung der Dividenden.

Apropos, eine jährliche Ausschüttung von 1,68 $ bei Coca-Cola bedeutet eine Kostenrendite von 52 %(d. h. die jährliche Ausschüttung im Verhältnis zu Berkshires Kostenbasis bei Coca-Cola)!

Buffetts Unternehmen ist auf dem besten Weg, in diesem Jahr 672 Millionen Dollar an Dividenden von Coca-Cola zu kassieren, obwohl diese Zahl wahrscheinlich höher sein wird, da Coca-Cola seine Ausschüttung im 60. aufeinander folgenden Jahr erhöhen wird.

Die Attraktivität von Coca-Cola $KO ergibt sich aus der geografischen Vielfalt und der Attraktivität der Marke. Coca-Cola verkauft seine Produkte in allen Ländern außer zwei (Kuba und Nordkorea).

*Dies ist keine Anlageempfehlung und die Inspiration stammt aus dem Originaltext von Sean Williams.