Viele junge Anleger setzen auf die Aussicht auf Reichtum, indem sie bei ihren Investitionen mehr Risiko eingehen. Kein Wunder, dass die meisten Experten uns sanft dazu raten, das Risiko einzugehen, solange man noch jung ist, denn dann treffen einen die möglichen Verluste nicht so hart. Daran ist etwas Wahres dran, aber selbst risikoreichere Portfolios sollten eine gewisse Diversifizierung in Form einiger defensiver Aktien in Betracht ziehen, die uns zwar keine Millionen einbringen, uns aber mit einer fetten Dividende und Stabilität erfreuen können.

Natürlich mögen mir einige mit Buffetts Ansicht widersprechen, dass Diversifizierung etwas für Weicheier und dergleichen ist, aber ich bezweifle, dass die meisten Anleger seine Zahlen erreichen und diese Ansicht vertreten.

Heute wollen wir 2 große Telekommunikationsunternehmen unter die Lupe nehmen, die eine gewisse Diversifizierung und vor allem eine fette Dividende in unsere Portfolios bringen werden. Ich werde hier nicht weiter darauf eingehen, dass eine Diversifizierung notwendig ist, wenn man wirklich hohe Risiken eingeht.

- Sagen Sie mir Ihre Meinung zur Diversifizierung und zu dem Risiko, das Sie bereit sind, einzugehen.

Der gesamte Unternehmenssektor auf dem Finanzmarkt, der Technologiesektor, bietet den Anlegern wunderbare Wachstumschancen. Diese Unternehmen entscheiden sich jedoch in der Regel dafür, die Gewinne für Wachstum und Expansion in das Unternehmen zurückfließen zu lassen, anstatt Dividenden an die Aktionäre auszuschütten. Dies macht sie für Einkommensinvestoren unvorteilhaft.

Breitband und drahtloses Internet sind moderne Dienste, die in unserem täglichen Leben unentbehrlich sind und die Grundlage für unsere Interaktion mit den meisten Technologien bilden. Zum Glück für Einkommensanleger sind ISPs großartige Dividendenzahler.

Die Branche hat in den USA erhebliche Wettbewerbsvorteile, vor allem wegen der hohen Eintrittsbarriere für neue Anbieter. Für den Aufbau, die Instandhaltung und die Modernisierung der Infrastruktur, die für die Gewährleistung von Abdeckung, Qualität und Zuverlässigkeit erforderlich ist, ist erhebliches Kapital erforderlich.

Ich mag Dividenden, und ich mag diese breit aufgestellten Unternehmen, die eine unelastische Nachfrage nach ihren Dienstleistungen haben. Wir werden diese Auswahl nun ohne Umschweife überprüfen.

1.BCE Inc $BCE

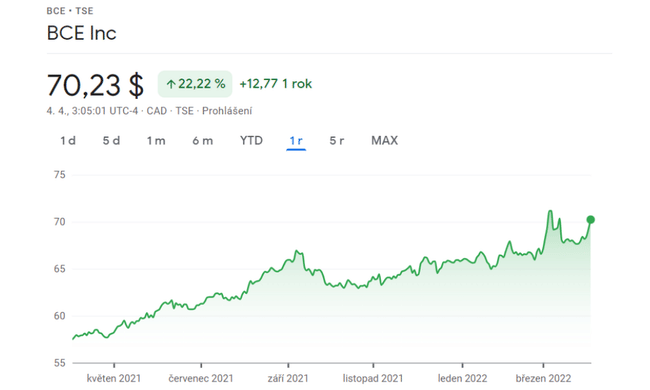

Seit dem Börsengang hat das Unternehmen trotz kleinerer Einbrüche ein beständiges Wachstum verzeichnet.

Diejenigen, die in den ersten Tagen der Pandemie Aktien dieses Unternehmens gekauft haben, können sich heute glücklich schätzen, denn das Unternehmen ist seither exponentiell gewachsen und hat seine Verluste problemlos ausgeglichen.

Die Telekommunikation ist einer der zuverlässigsten Sektoren in Kanada, und die Aktien der großen Unternehmen sind im Falle einer Marktkorrektur ein sicherer Kauf. Ein solcher beständiger Vertreter ist $BCE.

$BCE ist Kanadas größtes Kommunikationsunternehmen und führend bei 5G-Abdeckung und Geschwindigkeit. $BCE meldete im 4. Quartal höhere Roaming-Umsätze in seinem Mobilfunksegment, und wir gehen davon aus, dass sich der durchschnittliche Umsatz pro Gerät im Jahr 2022 verbessern wird.

- $BCEzahlte seine erste Dividende im Jahr 1881 und hat eine phänomenale Serie von nicht verpassten Dividendenzahlungen seit mehr als 140 Jahren aufrechterhalten.

$BCE hat 14 Jahre in Folge Dividendenerhöhungen von mindestens 5 % verzeichnet, was bedeutet, dass Ihr jährliches Einkommen bequem und automatisch wächst. Die Rendite von $BCE liegt derzeit über ihrem 10-Jahres-Durchschnitt, und diese Gelegenheit wird nicht lange anhalten.

Anmerkung zur Dividende:

In diesem Quartal kündigte $BCE eine Erhöhung der vierteljährlichen Dividende um 5,1 % auf $0,92 pro Aktie an. Das bedeutet, dass bei einem Aktienkurs von 55,46 $ (in US-Dollar) die Rendite 5,3 % beträgt.

$BCE zahlt seine Dividenden in kanadischen Dollar, und die Dividendenzahlungen an US-Investoren können in Abhängigkeit vom USD-CAD-Wechselkurs variieren.

$BCE ist das Beste, was die kanadische Telekommunikation zu bieten hat, ein äußerst defensives Segment, in dem man in einem volatilen Markt Zuflucht sucht.

2. AT&T $T

Das Unternehmen verfügt jetzt über eine große Menge an investiertem Kapital, was der Hauptgrund dafür ist, dass es heute so unterbewertet ist.

Seit mehr als einem Jahrhundert hat AT&T $T Akquisitionen getätigt, um zu wachsen, und Veräußerungen vorgenommen, um sich wieder auf sein Kernangebot zu konzentrieren.

Das Logo, der Geschäftsansatz, der Umsatzmix und die Führung des Unternehmens haben sich im Laufe der Zeit verändert, aber eines ist konstant geblieben: die Schaffung von Shareholder Value.

Wenn Sie im September 2007 Aktien imWert von $10.000 gekauft hätten (unglückliches Timing, nicht wahr?), hätten Sie bis heute $7.815 an Dividenden erhalten ($12.341, wenn Sie die Dividenden reinvestiert hätten). Das ist gar nicht so unglücklich!

Interessanterweise haben viele Anleger in $T das Gefühl, dass sie in der 136-jährigen Geschichte des Unternehmens mehrmals im Regen stehen gelassen wurden. Wenn Sie in einen Qualitätsdividendenwert investieren, bleiben Sie selten mit den Händen im Schoß liegen. Diese kontinuierlichen Dividendenausschüttungen erhöhen Ihre finanzielle Flexibilität in schwierigen Marktsituationen.

Mr. Market mag keine Veränderungen, und dies ist nicht das erste Mal, dass er negativ auf eine Transaktionsankündigung von AT&T reagiert hat. Das Unternehmen strebt eine große Veränderung an, eine 43-Milliarden-Dollar-Transaktion, die den Verkauf von WarnerMedia an Discovery($DISCA) beinhaltet, und die Aktie ist seit der Ankündigung um 28 % gesunken.

Wie bei den meisten Unternehmen wird die Chance, Werte zu schaffen, massiv verkannt, und das Unternehmen ist deutlich unterbewertet.

Im Aktionärsbrief von AT&T $T heißt es kurz und bündig, dass niemand die Aktie verkaufen sollte, da es sich nur um eine Phase handelt, in der das Unternehmen hohe Akquisitionsausgaben tätigt und davon ausgeht, dass es sich von seinem derzeitigen Stand (einer unterbewerteten "Talsohle") wieder erholen wird.

Schlussfolgerung

Die Technologie verändert sich ständig und unsere Abhängigkeit von ihr nimmt zu. Derzeit verbrauchen Smartphone-Nutzer weltweit durchschnittlich 11 GB/Monat (bitte nehmen Sie mich nicht beim Wort, das ist nur eine Statistik, die leicht variieren kann). In Nordamerika wird sie bis Ende 2027 voraussichtlich 53 GB/Monat erreichen. Wir mögen alle arbeiten, einkaufen und reisen. Ich weiß nicht, welche Unternehmen bei der Bereitstellung dieser Dienste und Erfahrungen führend sein werden. Aber ich weiß, dass der Bedarf an zuverlässigem Internet steigen wird, und die Unternehmen, die es anbieten, haben einen erheblichen Wettbewerbsvorteil. Die Telekommunikation ist das Mittel, um die Nutzer mit der Technologie zu verbinden und bildet das Rückgrat des digitalen Ökosystems. Die gute Nachricht für uns ist, dass die Telekommunikationsbranche ein dividendenfreundlicher Sektor ist.

Bitte beachten Sie, dass dies keine Finanzberatung ist. Jede Investition muss einer gründlichen Analyse unterzogen werden.