Viele Anleger suchen nach Unternehmen, die Dividenden ausschütten. Obwohl Dividenden in einigen wachstumsstarken Sektoren weniger verbreitet sind, zahlen etwa 84 % der Unternehmen im S&P 500 Dividenden. Natürlich kann dies nicht das einzige Kriterium im Auswahlverfahren sein. Auch das Potenzial und die Stabilität eines Unternehmens sind wichtig. Die folgenden Namen könnten all das bieten.

Die Gefahr dieser Denkweise besteht darin, dass einige Unternehmen Dividenden ausschütten, die aufgrund finanzieller Instabilität schwer zu halten sind. Die Anleger sollten daher darauf achten, immer Aktien von Unternehmen zu kaufen, die über solide Fundamentaldaten verfügen. Hier sind zwei, die in diese Kategorie fallen und ein solides Potenzial für ein enormes Wachstum haben.

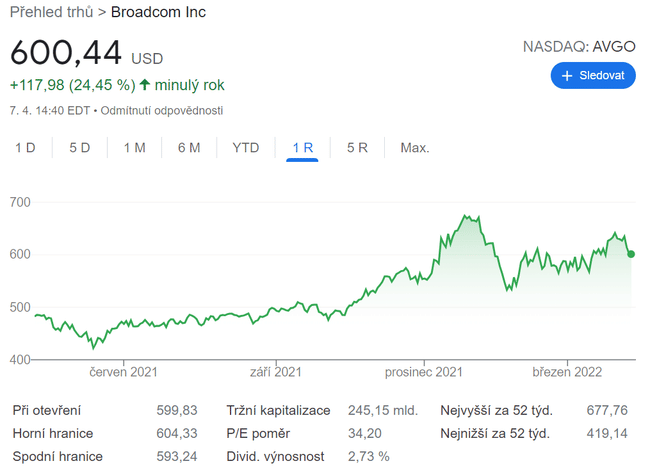

1) Broadcom $AVGO

Broadcom, ein führendes Technologieunternehmen, entwickelt Halbleiter und Softwarelösungen für Unternehmen in aller Welt. Mit Geräten und Software, die in allen möglichen Geräten zu finden sind, von Kabelboxen bis zu GPS-Systemen, hat Broadcom eine große Reichweite in vielen wachsenden Branchen.

In seinen kürzlich veröffentlichten Ergebnissen für das erste Quartal 2022 meldete Broadcom einen Umsatz von 7,7 Milliarden US-Dollar, was einem Anstieg von 16 % gegenüber dem Vorjahr entspricht. Das Management erwartet, dass sich dieses Wachstum noch weiter beschleunigen wird, und rechnet für das zweite Quartal mit einem Umsatz von 7,9 Milliarden US-Dollar, was einem Anstieg von 20 % gegenüber dem zweiten Quartal 2021 entspräche. Das Wachstum spiegelt sich in der Bilanz wider. Der Nettogewinn im 1. Quartal 2022 betrug 2,5 Mrd. USD, 79 % mehr als im Vorjahr.

Broadcom zahlt eine Dividende, die derzeit bei 2,73 % liegt, während der S&P 500-Index eine Rendite von 1,3 % aufweist. Diese Dividende ist nicht in Gefahr, da Broadcom regelmäßig einen starken freien Cashflow generiert (3,4 Mrd. USD im ersten Quartal) und das letzte Quartal mit über 10 Mrd. USD an liquiden Mitteln in der Bilanz abgeschlossen hat. Das ist ein schöner Haufen Geld unter dem Kopfkissen.

Neben der marktführenden Dividendenrendite hat Broadcom im ersten Quartal auch Aktien im Wert von 2,7 Milliarden Dollar zurückgekauft und damit den Shareholder Value weiter gesteigert.

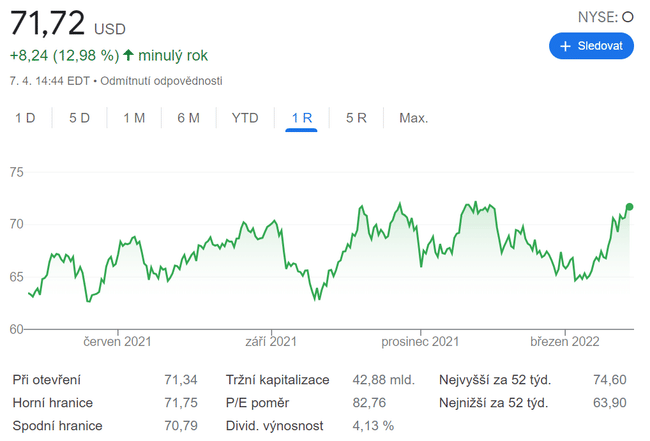

2. realty income

Realty Income $O ist meiner Meinung nach ein absoluter Dauerbrenner unter den Dividendenwerten, und das aus gutem Grund. Realty ist ein Dividenden-Aristokrat, ein Titel, der an Unternehmen vergeben wird, die ihre Dividende in mindestens 25 aufeinander folgenden Jahren erhöht haben. Realty ist als Real Estate Investment Trust(REIT) strukturiert und muss mindestens 90 % seines steuerpflichtigen Einkommens als Dividende an die Aktionäre ausschütten. Die Dividendenrendite von Realty liegt derzeit bei 4,1 % und übertrifft damit den S&P 500 Index deutlich.

Die regelmäßigen Dividendenerhöhungen von Realty werden durch die beeindruckenden Geschäftsergebnisse des Unternehmens unterstützt. Ende 2021 verfügte das Unternehmen über ein Portfolio von mehr als 11.000 Immobilien in allen 50 Bundesstaaten, Puerto Rico, Großbritannien und Spanien. Diese Immobilien sind gut diversifiziert, wobei keine einzige Immobilienart mehr als 9,1 % der Gesamtmieten ausmacht. Das hat Realty während der Pandemie gut getan. Als seine Theater und Einzelhandelsgeschäfte in Schwierigkeiten gerieten, konnte sich das Unternehmen auf die Mieten von Lebensmittelläden und anderen wichtigen Geschäften stützen, die geöffnet blieben.

Für das Gesamtjahr 2021 stiegen die Funds from Operations(FFO) des Unternehmens, eine Kennzahl, die REITs üblicherweise zur Messung der operativen Leistung verwenden, auf 1,2 Milliarden US-Dollar, ein Anstieg um 9 % gegenüber 2020. Die bereinigten Mittel aus dem operativen Geschäft (AFFO), die einmalige, für das laufende Geschäft weniger relevante Posten ausschließen, stiegen um 27 % auf 1,5 Mrd. USD. 2021 erwarb das Immobilienunternehmen außerdem neue Immobilien im Rekordwert von 6,4 Mrd. USD, die alle zu 98,5 % ausgelastet waren. Im Gegensatz dazu lag die Belegungsrate Ende 2020 bei 97,9 %. Mit dem weiteren Aufschwung der Wirtschaft wird es bei Realty weniger leerstehende Immobilien geben.

Beide Unternehmen sind bewährte Branchenführer. Sie bringen auch eine sehr anständige Dividende ein. Es lohnt sich auf jeden Fall, sie auf die Beobachtungsliste zu setzen! 😇🤘

Es handelt sich nicht um eine Anlageempfehlung. Es handelt sich lediglich um meine Zusammenfassung der im Internet verfügbaren Daten und der Analyse von Jeff Santor. Jeder Anleger muss seine eigene gründliche Analyse durchführen und seine Entscheidung unter Berücksichtigung seiner eigenen Situation treffen.