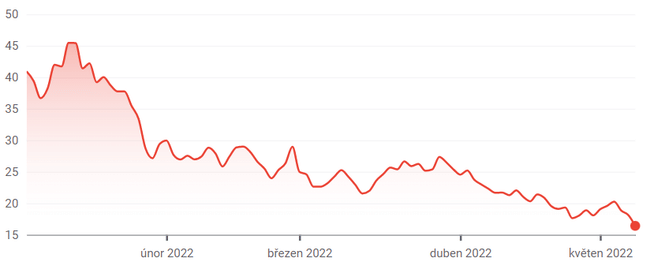

Wie wir am Wochenende erwartet haben, ist dies auch heute der Fall. Die Märkte befinden sich in einem Ausverkauf, von dem insbesondere die Aktien von Elektroautounternehmen wie Tesla, Rivian und auch Lucid $LCID betroffen sind, auf die ich in diesem Text näher eingehen werde. Lucid wird bisher mit einem Tagestief von 9 % gehandelt. Damit setzt sich ein Trend der letzten Monate fort, der möglicherweise noch nicht zu Ende ist. Warum sollten Sie also die Finger von dieser Aktie lassen?

Die Lucid Group veröffentlichte am 5. Mai ihre Ergebnisse für das erste Quartal. Allerdings hat das Unternehmen im ersten Quartal nur 360 Elektrofahrzeuge produziert und ausgeliefert. Dennoch behauptet Lucid, dass es in diesem Jahr 12.000 bis 14.000 Autos ausliefern wird.

Außerdem erhöht Lucid jetzt die Preise, obwohl die Lucid Air-Limousinen definitiv am oberen Ende der Luxus-EV-Limousinen angesiedelt sind, die ab 150.000 Dollar kosten. Das könnte die Nachfrage nach seinen Autos noch weiter dämpfen.

Lucid sieht sich mit globalen Lieferketten- und Logistikproblemen konfrontiert, die seine Fähigkeit zur Produktion von E-Fahrzeugen einschränken. Dennoch will das Unternehmen bis Ende 2022 12.000 bis 14.000 Elektroautos ausliefern. Das Problem ist, dass keine andere Branche ihre Chip-, Logistik- und Versandprobleme lösen kann. Amazon beispielsweise meldete gerade einen enormen Verlust beim freien Cashflow (FCF) von über 29 Mrd. USD für das erste Quartal, der weitgehend auf diese Probleme zurückzuführen ist.

Mit einem Kurs von 16,5 $ pro Aktie und einem Marktwert von 27,5 Mrd. $ (Stand: 9. Mai) erscheint die Ludid-Aktie zu hoch. So rechnen die Analysten für dieses Jahr mit einem Umsatz von nur 1,3 Milliarden Dollar und für das nächste Jahr mit 3,39 Milliarden Dollar. Daraus ergibt sich ein Kurs-Umsatz-Verhältnis (P/S) von 23,3 mal dem diesjährigen Umsatz und 8,9 mal dem des nächsten Jahres.

Das Problem ist die Annahme, dass Lucid in diesem Jahr mindestens 10.000 Elektrofahrzeuge ausliefern wird. Multipliziert man beispielsweise 150.000 Dollar mit 10.000 E-Fahrzeugen, kommt man auf einen Umsatz von 1,5 Milliarden Dollar. Der Markt scheint davon auszugehen, dass nur 8.125 Einheiten ausgeliefert werden (d.h. 1,3 Mrd. $/$160k=8.125 Einheiten). Selbst wenn wir die erzielten Einnahmen auf 150.000 Dollar reduzieren, steigt die Marktannahme auf nur 8.667 EVs.

Was dies für Lucid-Anleger bedeutet

Dies wirft die Frage auf, inwieweit das Unternehmen in der Lage ist, seine Auslieferungen bei 12 bis 14 Tausend Fahrzeugen zu halten. Adam Jonas von Morgan Stanley hält diese Zahl sogar für zu hoch. Er erwartet, dass in diesem Jahr höchstens 9.900 Elektroautos ausgeliefert werden. Das stellt das hohe 23-fache KGV von Lucid in Frage.

Zum Vergleich: Tesla wird in diesem Jahr voraussichtlich mehr als 1,4 Millionen Elektroautos ausliefern, aber sein KGV-Multiplikator beträgt nur das 10,3-fache der diesjährigen und das 7,8-fache der für das nächste Jahr erwarteten Verkäufe. Dies basiert auf einer Marktkapitalisierung von 897 Milliarden Dollar und Umsatzprognosen von 87 Milliarden Dollar in diesem und 115 Milliarden Dollar im nächsten Jahr.

Mit anderen Worten: Damit die Lucid-Aktie die KGV-Kennzahlen von Tesla erreicht, müsste sie auf der Grundlage der KGV-Kennzahlen von 2022 um mindestens 56 % fallen (d. h. 10,3/23,3-1). Bei Verwendung von Benchmarks für 2023 müsste der Kurs im nächsten Jahr um 12,4 % fallen (d. h. 7,8x/8,9x-1). Der Durchschnitt dieser beiden Werte beträgt -34,2 %.

Mit anderen Worten: Erwarten Sie, dass die LCID-Aktien um mindestens ein Drittel fallen werden. Wenn klar wird, dass das Unternehmen seine Lieferziele von 12-14.000 Einheiten nicht erreichen wird, wird die Aktie plötzlich korrigieren. Genau das geschah, als das Unternehmen Anfang des Jahres sein ursprüngliches Auslieferungsziel von 20.000 Einheiten für 2022 senkte.

Haftungsausschluss: Der Autor der ursprünglichen Analyse ist Mark Hake, ich bin kein professioneller Anleger. Es handelt sich nicht um eine Anlageempfehlung.