Letzte Woche dachte ich, es sei höchste Zeit zu erklären, was mit Stagflation gemeint ist, für den Fall, dass wir uns ihr tatsächlich stellen müssen. Nun, es ist noch nicht einmal eine Woche her, und schon haben wir die ersten realen Daten, die zeigen, dass die Inflation nicht so bald unser schlimmster Albtraum sein wird. Im Folgenden werden wir drei Schlüsselfragen beantworten: Wie schlimm ist die derzeitige Situation, wie schlimm sieht sie im Vergleich zur schlimmsten bekannten Stagflation in den USA in den 1970er Jahren aus, und drittens, wie können wir unser Anlageportfolio vor dieser wirtschaftlichen Katastrophe schützen.

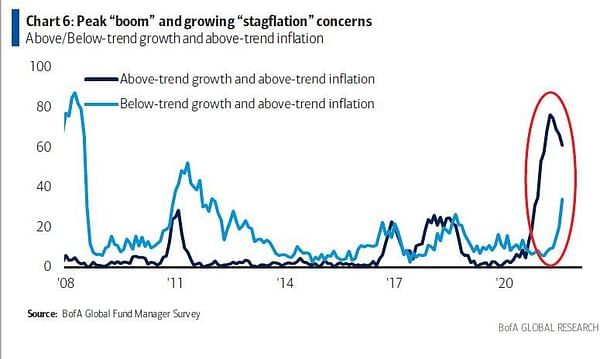

Stagflation ist heute nicht mehr nur eine abstrakte Gefahr, die theoretisch auftreten könnte. Tatsächlich zeigen die jüngsten Daten der Bank of America, dass an der Wall Street derzeit eine historische Divergenz zwischen dem Rückgang der Erwartungen an einen Wirtschaftsboom und der Zunahme der Angst vor einer Stagflation zu beobachten ist, die zu einer immer größeren Bedrohung wird, da die Parallelen zwischen der heutigen Situation und der Situation vor 50 Jahren, als die Welt ihre bisher schlimmste Stagflation erlebte, immer größer werden.

Vor dem Hintergrund der Inflationsdebatte - in einer Zeit schrumpfenden Weltwirtschaftswachstums - gibt es überall im Internet lebhafte Diskussionen über den Anstieg der Rohstoffpreise, den Energieschock und Vergleiche zwischen heute und den 1970er Jahren:

- Paul Tudor Jones, CEO der Tudor Investment Corp, sagte dem Fernsehsender CNBC, dass die größte Bedrohung für die Wirtschaft die Inflation sei: "Der Inflationsgeist ist aus der Flasche, und wir laufen Gefahr, in die 1970er Jahre zurückzukehren". - CNBC

- Kommt die Stagflation zurück? Ein Wirtschaftswissenschaftler sieht Parallelen zu den 1970er Jahren und große Unterschiede - Barrons

- Kehrt die Weltwirtschaft in die 1970er Jahre zurück? - The Economist

- Was uns die Inflation der 1970er Jahre heute lehren kann:

https://www.youtube.com/watch?v=Am17uljm440&t=2s

- Die Bedingungen sind reif für eine Wiederholung der Stagflation der 1970er Jahre - Guardian

- Ignorieren Sie die Angstmacher: Die 1970er Jahre werden nicht zurückkehren - Guardian

- Unbehagen am Aktienmarkt mit einem Schatten der Stagflation der 1970er Jahre - NYT

Als Reaktion auf die immer häufigeren Vergleiche zwischen den 2020er und den 1970er Jahren untersuchten die Kreditstrategen der Deutschen Bank, Henry Allen und Jim Reid, letzte Woche einige der Ähnlichkeiten und Unterschiede zwischen jenem berüchtigten Inflationsjahrzehnt und heute. Im Folgenden möchte ich einige der wichtigsten Erkenntnisse der beiden zusammenfassen, die die 1970er Jahre unter dem Gesichtspunkt der Inflation untersucht und mit der heutigen Situation verglichen haben.

Zu Beginn sollten diejenigen unter Ihnen, die nicht viel über die bisher größte bekannte Stagflation wissen, daran erinnert werden, dass es in den 1970er Jahren WIRKLICH schlimm war.

Wie die Deutsche Bank schreibt, wurden kürzlich auf den Fernsehbildschirmen im Vereinigten Königreich Szenen von langen Warteschlangen an den meisten Tankstellen gezeigt. Ursprünglich handelte es sich nicht um einen Treibstoffmangel, sondern um einen Mangel an Lastwagenfahrern, der einen so kritischen Punkt erreicht hat, dass er selbst inmitten eines Nachfrageschubs zu einem Treibstoffmangel geworden ist. Im Moment sind wir noch weit entfernt von dem, was wir in den 1970er Jahren erlebt haben, als es zu einer erheblichen Einschränkung der Energieversorgung kam, aber der jüngste Anstieg der Weltgaspreise könnte in Zukunft noch viel unangenehmer sein. Damals gab es auf der ganzen Welt eine Zeit lang Brennstoffrationierungen, und die Regierungen führten große Medienkampagnen durch, um Energie zu sparen. Präsident Nixon forderte die Tankstellen auf, an Samstagen und Sonntagen kein Benzin zu verkaufen, und schließlich wurden in den USA Beschränkungen für die Nummernschilder (ungerade und gerade) eingeführt, die festlegen, wann man Benzin kaufen kann (ich habe hier einen NYT-Artikel vom März 1974 gefunden, in dem berichtet wird, dass der Präsident den Tankstellen wieder erlaubt hat, an Sonntagen Benzin zu verkaufen). In Europa sind Beispiele für diese Belastungen das Fahrverbot für Kraftfahrzeuge an Wochenenden in den Niederlanden, während im Vereinigten Königreich in den 1970er Jahren eine dreitägige Arbeitswoche eingeführt wurde, als Kohleknappheit die Stromversorgung bedrohte und es im Winter zu einer Reihe von Streiks der Bergleute und Eisenbahner kam. Die Haushalte wurden gebeten, nur einen einzigen Raum in ihren Häusern zu heizen.

Wir müssen uns also bewusst machen, wie schlimm die Situation für den Einzelnen und die Wirtschaft aufgrund der Energieprobleme geworden ist. Die jüngsten Gasprobleme haben die Aussicht auf einen Winter aufkommen lassen, in dem die Energie möglicherweise wieder rationiert werden muss, aber das ist im Moment noch Spekulation. Der starke Anstieg der Gaspreise erinnert jedoch an die Entwicklung des Ölpreises in den frühen 1970er Jahren (beide haben einen geopolitischen Aspekt), so dass ein gewisses historisches Bewusstsein nützlich ist.

Wie konnte die Inflation in den 1970er Jahren außer Kontrolle geraten?

Die heutige Situation weist viele Parallelen zu den Geschehnissen in den 1960er und 1970er Jahren auf, als sich die Inflation allmählich beschleunigte, bis sie außer Kontrolle geriet. Verschiedene Schocks kamen in kurzer Zeit zusammen, und die politischen Entscheidungsträger reagierten stets mit Verzögerung:

- In den USA stiegen die Steuerausgaben in den späten 1960er Jahren infolge der "Great Society"-Programme der Johnson-Regierung und des Vietnamkriegs.

- 1971 hob Präsident Nixon die Bindung des Dollars an das Gold auf und beendete damit das System fester Wechselkurse, das nach dem Zweiten Weltkrieg vorherrschte.

- Im Jahr 1972 führte das El-Nino-Phänomen zu einem sprunghaften Anstieg der Lebensmittelpreise.

- Im Februar 1973 wurde der Dollar abgewertet.

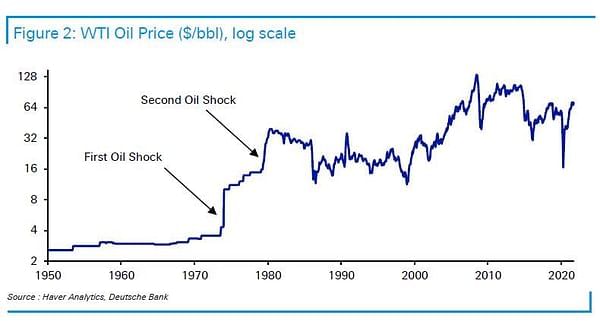

- Hinzu kam der erste Ölschock im Jahr 1973, gefolgt von einem zweiten Ölschock im Jahr 1979.

Obwohl die Rohstoffschocks im Allgemeinen als Hauptursache für die hohe Inflation in diesem Zeitraum angesehen werden, ist klar, dass die Inflation bereits lange vor diesen Schocks im System verankert war. Wenn man sich also an eine strenge Zeitlinie hält, könnte man argumentieren, dass wir uns eher in den späten 1960er als in den 1970er Jahren befinden, was die expansivere Wirtschaftspolitik betrifft. Covid mag in unserem Fall die Zeitachse beschleunigt haben, aber die Inflation stieg von weniger als 2 % in der ersten Hälfte der 1960er Jahre auf über 6 % am Ende des Jahrzehnts.

Die Inflation in den 1970er Jahren wurde dann durch die Aussetzung der Konvertierbarkeit des Dollars in Gold im Jahr 1971 noch verschärft. Da zu dieser Zeit praktisch alle anderen Währungen an den Dollar gekoppelt waren, wechselten wir schnell von einer Welt des goldbasierten Geldes zu einer Welt, in der Fiatgeld herrschte. Aber auch in unserem Fall floss in einem Jahr viel schneller neues Geld in die Wirtschaft als zu irgendeinem Zeitpunkt in den 1970er Jahren.

Doch selbst als sich die Inflation seit den späten 1960er Jahren stetig beschleunigte, war es für die Zentralbanker schwierig, ihre Politik in eine restriktive Richtung zu lenken. Dies war zum Teil auf den expliziten und impliziten politischen Druck zurückzuführen, da die politischen Entscheidungsträger von der Idee eines verlangsamten Wachstums und höherer Arbeitslosigkeit nicht begeistert waren. Die Politiker glaubten fälschlicherweise an die Phillips-Kurve und glaubten, dass man sich eine niedrigere Arbeitslosigkeit mit einer höheren Inflation "erkaufen" könne, obwohl dies auf lange Sicht überhaupt nicht der Fall war.

Wenn wir einen Blick in die Archive werfen, können wir einige dieser Zwänge erkennen. Das folgende Zitat stammt vom Chefvolkswirt der Fed, J. Charles Partee, in einem Diskussionsmemorandum von der FOMC-Sitzung im März 1973. Er erklärte dies:

"Eine wesentlich restriktivere Politik, die die Gefahr einer Stagflation oder Rezession mit sich bringt, erscheint unklug und kontraproduktiv. Bei steigender Arbeitslosigkeit gäbe es einen starken sozialen und politischen Druck für expansive Maßnahmen, so dass die Politik höchstwahrscheinlich zurückgenommen werden müsste, bevor es gelingt, entweder die Inflationsrate oder die ihr zugrunde liegenden Ursachen zu dämpfen".

Selbst die Ökonomen der Fed erkannten also den "sozialen und politischen Druck" an, dem sie ausgesetzt waren. In einer neueren wissenschaftlichen Arbeit von Charles Weis (2012) wurde festgestellt, dass die Erwähnung des politischen Umfelds auf den FOMC-Sitzungen mit dem geldpolitischen Kurs korreliert, was ein weiterer Hinweis darauf ist, dass es sich auf die Entscheidungsfindung auswirkt.

Ein weiteres großes Problem war, dass die Fed mit unzureichender Kenntnis der verfügbaren Daten arbeitete. Orphanides (2002) argumentiert, dass Fehler bei der Einschätzung der natürlichen Arbeitslosenquote dazu führten, dass die politischen Entscheidungsträger glaubten, dass die Wirtschaft unterhalb ihres Potenzials arbeite. Dies trug also dazu bei, niedrigere Zinssätze zu rechtfertigen, als sie tatsächlich herrschten. Wären sie sich der Situation damals wirklich bewusst gewesen, hätten sie sich vielleicht stärker für eine hawkische Haltung eingesetzt. Es gab also eine Reihe von Faktoren, die die Inflation in die Höhe trieben. Aber was den Anstieg auf zweistellige Werte in den USA beschleunigte, waren zwei große Ölschocks, die Auswirkungen auf die gesamte entwickelte Welt hatten.

Der erste wurde 1973 von der Ölgruppe OAPEC geschürt, als sie als Reaktion auf die Unterstützung Israels im Jom-Kippur-Krieg ein Embargo gegen mehrere Länder, darunter die USA, verhängte. Dem damaligen Ölkartell missfiel auch die Abkopplung des Dollars vom zugrundeliegenden Gold, was zu einer starken Abwertung der US-Währung führte und die Einnahmen der Minengesellschaften schmälerte.

Die Folge war eine QUADRUPLIKATION der Ölpreise in relativ kurzer Zeit, die in vielen Ländern eine Rezession auslöste. Die bereits grassierende Inflation erhielt einen weiteren Katalysator, und der Verbraucherpreisindex stieg auf 12,2 %, den höchsten Wert seit der Zeit unmittelbar nach dem Ende des Zweiten Weltkriegs.

Der zweite Ölschock trat 1979 ein, als sich die Wirtschaft gerade von den Auswirkungen des ersten Schocks sechs Jahre zuvor zu erholen begann. Die Inflation entfachte ihre Waden und schoss in die Höhe. Außerdem fiel diese Entwicklung in die Zeit der iranischen Revolution, die die iranischen Ölexporte, die damals etwa 7 % der weltweiten Ausfuhren ausmachten, stark einschränkte. Dann kam 1980 der iranisch-irakische Krieg, der die Ölproduktion in beiden Ländern weiter reduzierte.

Während viele Analysten und Ökonomen den Ölschocks die Schuld an der hohen Inflation geben, war dies in Wirklichkeit nur der Sargnagel für das gesamte alte System, da die Fed im Laufe der Jahre immer wieder unterschätzt hat, wie hoch die Inflation steigen könnte.

Im Gegensatz zu 1973 löste dieser Schock jedoch eine wesentlich härtere politische Reaktion des neuen Fed-Vorsitzenden Paul Volcker aus. In der Tat zeigt das Protokoll von Volckers erster Sitzung als Fed-Vorsitzender im August 1979, dass Volcker auf die höheren Inflationserwartungen hinwies, die sich entwickelt hatten, und sagte: "Ich glaube, die Leute handeln in dieser Erwartung [einer anhaltend hohen Inflation] viel entschlossener als in der Vergangenheit". Und Volcker räumte ein, dass die Wiederherstellung der Glaubwürdigkeit der Wirtschaftspolitik auch "eine gewisse Flexibilität für die Zukunft erkaufen" könne.

Obwohl die höheren Zinssätze zu der Anfang 1980 einsetzenden Rezession beitrugen, gelang es diesem neuen proaktiven Ansatz, die Inflation einzudämmen, die von einem Höchststand von 14,6 % im März 1980 auf 2,4 % im Juli 1983 zurückging. Die reale Fed Funds Rate stieg Anfang der 1980er Jahre in den positiven Bereich und übertraf das Niveau von Mitte der 1970er Jahre dramatisch. Von damals bis heute ist die Inflation in den USA nie über 7 % gestiegen.

Nach einer Analyse der Situation in den 1970er Jahren stellt die Deutsche Bank fest, dass die wichtigste Frage, die sich die Anleger heute stellen, die ist, ob sich dieses Szenario wahrscheinlich wiederholen wird. In der Tat deuten einige Faktoren wie Demografie und Globalisierung darauf hin, dass der Inflationsdruck heute deutlich höher ist. Geringere Werte, wie z. B. die abnehmende Gewerkschaftsstärke oder die geringere Energieintensität, weisen jedoch in die entgegengesetzte Richtung.

Was können wir aus dieser historischen Lektion mitnehmen?

Die wichtigste Lehre aus den 1970er Jahren ist, dass sich selbst dann, wenn die Inflation durch vorübergehende Faktoren verursacht wird, andere "vorübergehende" Schocks häufen und die Inflation hoch halten können, so dass die ursprünglichen Erwartungen schnell zu naivem Unsinn werden. So war es auch im Fall der Ölschocks: Die Inflation wurde zwar stark nach oben getrieben, aber in Wahrheit war die Inflation als Erbe der späten 1960er Jahre schon hoch genug, und die Schocks haben sie nur noch weiter nach oben getrieben.

Wir können jedoch im Nachhinein auf die Ereignisse der 1970er Jahre zurückblicken. Damals war den politischen Entscheidungsträgern nicht klar, dass sich diese Schocks nicht als vorübergehend erweisen würden, und sie stehen heute vor einem ähnlichen Dilemma. Reagiert die Politik zu heftig auf etwas, das die Zentralbanken nicht kontrollieren können (z. B. Inflation aufgrund von Unterbrechungen der Versorgungskette), besteht die Gefahr, dass sie den Aufschwung untergräbt und die Inflation sogar unter das Zielniveau drückt, da der Schock schließlich vorübergeht und die Geldpolitik mit Verzögerung wirkt. Wenn man hingegen nichts unternimmt, besteht die Gefahr, dass die Inflationserwartungen nicht verankert werden, insbesondere wenn ein weiterer Schock eintritt, der die Inflation noch weiter in die Höhe treibt. Man könnte auch argumentieren, dass das starke Geldmengenwachstum der letzten 18 Monate einen starken monetären Effekt auf die Inflation hatte und daher eine gewisse Straffung der Geldpolitik angemessen ist. Insgesamt handelt es sich um ein wenig beneidenswertes Dilemma, und die Debatte unter den Wirtschaftswissenschaftlern befasst sich derzeit mit mehreren Unbekannten.

Daher muss dieses Thema mit einer gewissen Demut angegangen werden. Ich denke jedoch, dass eine Reihe von Faktoren wie Verschuldung, Demografie und Globalisierung darauf hindeuten, dass wir uns in einer noch schwierigeren Situation befinden könnten, als wir sie damals erlebt haben. Und auch die Geldmengenaggregate sind wesentlich schneller gewachsen. Die Gesetzgeber - vor allem in den größten Volkswirtschaften der Welt - werden also wachsam sein müssen, um eine Wiederholung der Situation zu vermeiden, zumal die institutionelle Erinnerung an die hohe Inflation im Laufe der Zeit verblasst ist und viele Menschen sich heute nicht mehr an den Schrecken erinnern.

Kann ein Portfolio auf eine Stagflation vorbereitet werden?

Die Katastrophenszenarien, die mit der Stagflation verbunden sind, lesen sich sicherlich nicht gut. Deshalb habe ich zum Schluss noch eine gute Nachricht für Sie: Selbst in einer Stagflation gibt es einige wenige Sektoren, die ihren Anlegern Geld einbringen können. Werfen wir einen Blick auf 3 sichere Sektoren, die intelligenten Anlegern helfen, ihre Portfolios gegen Stagflation abzusichern.

Utility

Versorgungsunternehmen sind in der Regel in der Lage, jedem wirtschaftlichen Schock standzuhalten. Ob Wirtschaftswachstum oder Rezession, die Menschen müssen ihre Häuser im Winter heizen und nachts das Licht einschalten.

Außerdem bestehen in der Branche hohe Eintrittsbarrieren. Der Bau der für die Verteilung von Gas, Wasser oder Strom erforderlichen Infrastruktur ist extrem teuer. Darüber hinaus wird die Branche von der Regierung stark reguliert.

Infolgedessen sind die Versorgungsunternehmen in ihren jeweiligen Regionen in der Regel als Monopole oder Oligopole tätig.

Und da es sich um ein wiederkehrendes Geschäft handelt, ist die Branche dafür bekannt, dass sie den Aktionären langfristige und zuverlässige Dividenden bietet.

Und was ist das Beste daran? Versorgungsunternehmen wie Consolidated Edison $ED, American Water Works $AWK und NextEra Energy $NEE erhöhen dank der hohen Vorhersehbarkeit ihrer Erträge regelmäßig Jahr für Jahr ihre Dividenden.

Technologie

Der Technologiesektor ist ein volatiler Sektor, aber er steht auch ganz oben auf der Liste, wenn es um Wachstum geht - was Ihr Portfolio braucht, wenn Sie versuchen, die Stagflation damit zu bekämpfen.

Selbst etablierte, large-cap Technologieunternehmen erzielen schnellere Wachstumsraten als die meisten anderen Sektoren.

So meldete Apple $AAPL für das Juniquartal einen Umsatz von 81,4 Mrd. $, was einem Anstieg von 36 % gegenüber dem Vorjahr entspricht, während Microsoft $MSFT mit 46,2 Mrd. $ und einem Anstieg von 21 % gegenüber dem Vorjahr das obere Ende seiner Umsatzerwartungen erreichte. Und der Umsatz von Amazon $AMZN stieg im zweiten Quartal im Vergleich zum Vorjahr um 27 % auf 113,1 Mrd. $.

Natürlich sind diese schnell wachsenden Tech-Giganten seit Jahren sehr gefragt, denn trotz ihres Wachstums sind sie aufgrund ihrer Größe auch sehr widerstandsfähige "Holdouts". Amazon zum Beispiel wird infolgedessen für mehr als 3.300 Dollar pro Stück gehandelt.

Lebensmittel

Schließlich gibt es noch die Lebensmittelindustrie, zu der Lebensmittelläden, Vertriebsunternehmen und Lebensmittelhersteller gehören. Nochmals: Egal, in welcher Phase des Wirtschaftszyklus wir uns befinden, die Menschen müssen immer noch essen.

Tatsächlich haben wir alle gerade ein konkretes Beispiel für die Widerstandsfähigkeit der Lebensmittelindustrie gesehen: Während die COVID-19-Pandemie viele Unternehmen vor ernsthafte Herausforderungen stellte, florierte der Supermarktriese Kroger $KR weiter, und die Aktie der Kette stieg in den letzten 12 Monaten um mehr als 20 %.

Dann gibt es zum Beispiel Pepsico $PEP, das insgesamt 23 Marken unter seinem Dach hat, von denen jede einen geschätzten Jahresumsatz von mehr als 1 Milliarde Dollar im Einzelhandel erzielt. Sicherlich könnte die Inflation die Kosten in die Höhe treiben, aber das Management plant "gute, starke Preiserhöhungen", um diesem Druck entgegenzuwirken.

In der Lebensmittelindustrie werden die höheren Kosten in der Regel an die Verbraucher weitergegeben, aber sie geben ihre bevorzugten und bewährten Lebensmittelmarken deshalb nicht einfach auf.

Wie es weitergeht, weiß niemand. Und selbst wenn es tatsächlich zu einer Stagflation kommen sollte, können wir aus der Geschichte lernen, wie wir sie wirksam bekämpfen können, damit sie so schnell wie möglich verschwindet und uns so wenig Schaden wie möglich zufügt. Und dies gilt nicht nur für Gesetzgeber, Wirtschaftswissenschaftler und Zentralbanker, sondern auch für Privatanleger, die logischerweise vermeiden wollen, dass ihre Ersparnisse durch das möglicherweise törichte Verhalten der Spitzenkräfte auf einen wertlosen Haufen von Pennys reduziert werden.

Bulios Black

This user has access to exclusive content, tools and features of the Bulios platform thanks to their subscription.

Der Autor @fischer24_7 hat ein Karma von 6 und ist Mitglied dieser Gruppe seit dem 23/10/2021. Wenn Sie denken, dass dieser Beitrag nicht hierher gehört, kontaktieren Sie bitte die Gruppenmoderatoren. Ansonsten können Sie gerne eine Diskussion beginnen. Ich bin ein Bot und dies ist eine automatische Nachricht.

Bulios Black

This user has access to exclusive content, tools and features of the Bulios platform thanks to their subscription.

Danke für dem Text 🙏

Bulios Black

This user has access to exclusive content, tools and features of the Bulios platform thanks to their subscription.

Auf jeden Fall interessant 🤔, danke für den Artikel, ich werde es mir näher ansehen 😁

Bulios Black

This user has access to exclusive content, tools and features of the Bulios platform thanks to their subscription.

Ich wusste bis jetzt wirklich nicht, was Stagflation ist? 😅 Danke für dem Text