Die Aktien von Foot Locker haben seit Mai 2021 mehr als die Hälfte ihres Wertes verloren und werden nun deutlich unter ihrem Buchwert gehandelt. Dies deutet darauf hin, dass Foot Locker jetzt eine sehr billige Aktie ist, aber billig zu sein bedeutet nicht unbedingt, dass sie kaufenswert ist. In dieser Analyse werde ich daher meine Meinung zu Foot Locker darlegen und entscheiden, ob das Unternehmen für mich heute ein guter Kauf ist oder nicht.

Foot Locker wurde 1974 gegründet und ist ein amerikanischer Schuh- und Bekleidungseinzelhändler, der 2.858 Einzelhandelsgeschäfte in 28 Ländern in Nordamerika, Europa, Asien, Australien und Neuseeland betreibt. Zusätzlich zu diesen Einzelhandelsgeschäften verfügt das Unternehmen über 142 Foot Locker-Franchisegeschäfte im Nahen Osten und in Asien.

Sie betreiben auch eine Website und mobile Anwendungen. Neben den bekannten Foot Locker-Filialen gehören auch andere Marken wie Kids Foot Locker, Champs Sports, Eastbay, atmos, WSS, Footaction und Sidestep zum Unternehmen. Die Verantwortlichen des Unternehmens sind der Meinung, dass Foot Locker einen Vorteil gegenüber anderen Anbietern hat, da es von 12 Millionen Instagram-Nutzern verfolgt wird, was fünfmal mehr ist als die vier größten konkurrierenden Banner von Drittanbietern zusammen.

Ihr CEO ist Richard A. Johnson. Er kam 1993 zu Foot Locker und hatte viele verschiedene Positionen inne, bis er 2014 CEO wurde. Das bekannteste Unternehmen, mit dem er vor seiner Tätigkeit bei Foot Locker Erfahrungen gesammelt hat, ist General Motors $GM.

Unter seiner Führung verfolgt Foot Locker die Strategie, sich als Zentrum der Jugendkultur zu profilieren, um sich von anderen Turnschuhgeschäften zu unterscheiden und seine Markenposition zu stärken. Laut Comparably liegt er bei den Mitarbeiterbewertungen in den oberen 25 % der Unternehmen ähnlicher Größe, was darauf hindeutet, dass er bei seinen Mitarbeitern sehr beliebt ist.

Im Jahr 2022 wurde er zum Vorsitzenden der RILA gewählt, was zeigt, dass er in der Branche sehr angesehen ist. Seine Referenzen in der Branche, nicht nur bei Foot Locker, sondern auch in verschiedenen Gremien, kombiniert mit der Tatsache, dass er Foot Lockers $FL-Führung stärken will, bedeutet, dass ich ziemlich viel Vertrauen in das Management habe.

Finanzen

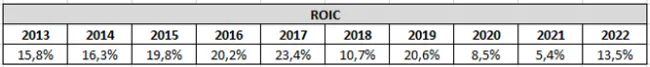

Die erste Zahl, die wir untersuchen werden, ist die Kapitalrendite, auch bekannt als ROIC ( Return on Investment Capital ). Wir wollen eine 10-Jahres-Historie sehen, und wir wollen, dass die Zahlen in allen Jahren über 10 % liegen. Ich bin ziemlich beeindruckt von den Zahlen, denn sie liegen durchweg über 10 %, mit Ausnahme von zwei Jahren während der Pandemie. Ich habe sicherlich nicht erwartet, dass Foot Locker diese Zahlen erreicht, und ich bin sehr ermutigt durch diese Zahlen.

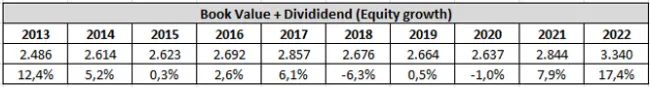

Die anderen Zahlen sind Buchwert + Dividende. Da Sie es gewohnt sind, Zahlen in Prozenten zu sehen, habe ich beschlossen, sowohl die Zahlen als auch das prozentuale Wachstum in jedem Jahr anzugeben. Das Aktienwachstum war in den Jahren seit 2014 ziemlich konstant.

Sie erreichte 2017 ihren Höchststand und ist seitdem auf das frühere Niveau zurückgegangen. Im Jahr 2022 erreichte Foot Locker den höchsten Buchwert + Dividende in der Geschichte. Das ist ein schöner Anblick, aber ich bezweifle, dass er langfristig Bestand haben wird. Ich denke, die Zahlen sind in Ordnung, aber ich würde gerne etwas Wachstum sehen.

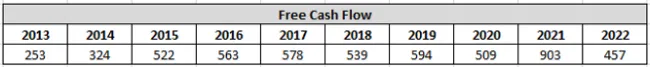

Schließlich untersuchen wir den freien Cashflow. Kurz gesagt ist der freie Cashflow der Bargeldbetrag, den ein Unternehmen nach der Begleichung von Betriebskosten und Investitionsausgaben erwirtschaftet. Foot Locker $FL hat in den letzten 10 Jahren jedes Jahr einen positiven freien Cashflow erzielt.

Von 2015 bis 2020 sind diese Zahlen mehr oder weniger gleich geblieben. Sie erreichte 2021 ihren Höhepunkt und ging 2022 deutlich zurück. Die Zahlen für 2022 machen mir keine Sorgen, denn die Übernahme von WSS und atmos durch Foot Locker im Geschäftsjahr 2022 hat sich sicherlich auf den freien Cashflow ausgewirkt. Diese Zahlen sind wirklich ermutigend und Foot Locker hat mich wieder einmal positiv überrascht.

Ein weiterer wichtiger Punkt ist die Verschuldung, und wir wollen sehen, ob das Unternehmen über ausreichende Schulden verfügt, die innerhalb von drei Jahren abbezahlt werden können. Dazu wird die Summe der langfristigen Schulden durch den Gewinn geteilt. Wenn wir die Berechnung für Foot Locker durchführen, erhalten wir eine Schuld, die in 0,51 Jahren abbezahlt werden kann. Foot Locker hat also sehr wenig Schulden, was immer schön zu sehen ist.

Risiken und Potenziale der Investition

Wie bei allen Unternehmen gibt es bestimmte Risiken zu beachten, wenn Sie in Foot Locker investieren wollen. Das offensichtlichste Risiko besteht darin, dass Nike sich auf den Direktverkauf an die Verbraucher konzentriert. Ungefähr 68 % aller von Foot Locker im Jahr 2021 gekauften Waren stammen von Nike.

Foot Locker ist also in hohem Maße von Nike abhängig, und obwohl das Management behauptet, dass "wir weiterhin ein starker, strategischer Partner von Nike sein werden und daran arbeiten, komplementäre Strategien zu entwickeln, um die Direktverkäufe an den Verbraucher zu steigern", ist dies etwas, das Foot Locker schaden wird, vor allem auf kurze Sicht.

Makroökonomie

Die Leistung von Foot Locker ist von den globalen wirtschaftlichen Bedingungen abhängig. Bei einer restriktiveren Kreditvergabe, negativen Nachrichten aus dem Finanzsektor oder einem Umsatzrückgang werden die Kunden weniger von ihrem Geld bei Foot Locker ausgeben. Dasselbe gilt für höhere Kraftstoff- und Energiekosten, höhere Zinssätze und niedrigere Immobilienwerte.

Das sind alles Dinge, die wir in naher Zukunft sehen könnten. Und obwohl die Unternehmensleitung nach eigenen Angaben im ersten Quartal des Geschäftsjahres 2023 keine wesentlichen Veränderungen im Verbraucherverhalten festgestellt hat, ist sie sich der steigenden Inflation sehr bewusst.

Es ist nicht nur ein Risiko, sondern es gibt auch ein großes Potenzial für Foot Locker. Foot Locker ist billig. Der Buchwert je Aktie beträgt 33,43 $ und liegt damit über dem aktuellen Aktienkurs (der sich inzwischen geändert haben kann). Der Vorstand hat eine vierteljährliche Dividende von 0,4 $ pro Aktie beschlossen, was derzeit eine Rendite von etwa 5 % ergibt.

Außerdem führt das Unternehmen einen Aktienrückkauf im Wert von 1,2 Milliarden Dollar durch. Ihr Geschäft wird aufgrund der jüngsten Übernahmen wachsen. Foot Locker hat kürzlich WSS und atmos gekauft. Und obwohl WSS und atmos im vierten Quartal 2021 einen Umsatz von 139 Millionen US-Dollar bzw. 49 Millionen US-Dollar beisteuerten, erwartet das Unternehmen, dass diese Geschäftsbereiche deutlich wachsen werden.

Sie gehen davon aus, dass WSS bis 2024 einen Umsatz von 1 Milliarde Dollar erreichen wird und atmos in den nächsten drei Jahren um 50 % auf 300 Millionen Dollar wachsen wird. Nach Angaben des Managements liegen sowohl WSS als auch atmos bisher über den Prognosen.

Fokus auf Bekleidung

Das Bekleidungsgeschäft wächst, stieg im vierten Quartal 2021 um 30 % und erreichte zum ersten Mal überhaupt einen Umsatz von 1,4 Milliarden Dollar. Mit LCKR, ihrer neuen Herrenbekleidungslinie, und Cozi, ihrer neuen Damenbekleidungslinie, haben sie ihre Eigenmarken eingeführt. Sie erweitern ihr Prämienprogramm. Das Unternehmen hat sein FLX-Prämienprogramm jetzt in Europa eingeführt und wird es auch in anderen Ländern einführen.

Jährlich ist die Zahl der aktiven Mitglieder um 50 % gestiegen. Ihr Prämienprogramm ermöglicht es Foot Locker, Kundendaten zu erfassen, um die Bedürfnisse ihrer Kunden besser zu erfüllen. Außerdem motiviert es die Kunden, sich mit ihrer Marke zu beschäftigen, denn Mitglieder des Prämienprogramms geben über 10 % mehr aus als Nichtmitglieder.

Ein Schnäppchen?

Foot Locker ist zu diesen Kursen günstig. Ich persönlich würde bei Investitionen in ein Unternehmen lieber einen größeren Vorsprung gegenüber der Konkurrenz sehen. Es gibt jedoch einige Risiken und Möglichkeiten, die bei einer Investition in Foot Locker zu beachten sind. Es besteht kein Zweifel daran, dass die Tatsache, dass Nike sich auf den Direktverkauf an die Verbraucher konzentrieren wird, Foot Locker schaden wird, da das Unternehmen zuvor sehr abhängig von Nike war.

Die Frage ist , ob sie sich ausreichend von Nike abwenden und andere Geschäftsbereiche entwickeln werden, um diesen Verlust auszugleichen. Es gibt noch andere Dinge, die in dieser Analyse nicht erwähnt werden, wie zum Beispiel, dass sie ihr Omnichannel-Angebot ausbauen und Kosteneinsparungsprogramme einführen werden, die ihnen 200 Millionen Dollar pro Jahr einsparen sollen.

Das Geschäft des Unternehmens wird aufgrund der in dieser Analyse genannten Faktoren kurzfristig unter Druck geraten, aber wenn Sie dem Management vertrauen, dass es seine neuen Strategien umsetzt, und wenn Sie sich über eine Dividendenrendite von 5 % freuen, während Sie warten, könnte dies eine interessante Investition sein.

Diese Analyse stammt vom eToro Investor Glenn Jorgensen.

Möchten Sie mit dem Investieren beginnen oder sind Sie mit Ihrem Broker nicht zufrieden? Dann sollten Sie sich unbedingt die 👉 eToroPlattform ansehen, auf der Sie sich von erfahrenen Investoren wie Glenn Jorgensen inspirieren lassen können, und das auch noch 100% gebührenfrei.