Die Inflation bei normalen Raten zu schlagen ist nicht so schwer. Investitionen werden Sie wunderbar schützen. Es ist jedoch äußerst schwierig, die derzeitige Inflation zu bekämpfen. Ein langfristiger Investor wird sich also wahrscheinlich damit begnügen müssen, die Auswirkungen zu mildern. Dividendenwerte sind in solchen Situationen eine starke Waffe. Für eine so hohe Inflation müssen wir jedoch schwerere Kaliber wählen, die nicht immer so extrem stabil sind wie ihre Kollegen. Aber diese drei könnten ein vernünftiger Kompromiss sein.

Nicht alle Dividendenaktien sind gleich. Da die Rendite einfach eine Funktion der Ausschüttung im Verhältnis zum Aktienkurs ist, kann es sein, dass ein angeschlagenes Unternehmen, dessen Aktienkurs fällt, nichts anderes als eine Renditefalle ist. Mit anderen Worten: Hochzinsunternehmen erfordern oft eine zusätzliche Analyse.

Die gute Nachricht ist, dass es eine Reihe von extrem sicheren Dividendenaktien mit sehr hohen Renditen gibt (im Allgemeinen wird der Begriff für Aktien mit einer Rendite von 7 % oder mehr verwendet), die in einer Zeit beispielloser Unsicherheit dazu beitragen können, die Geldbörsen der Anleger zu füllen.

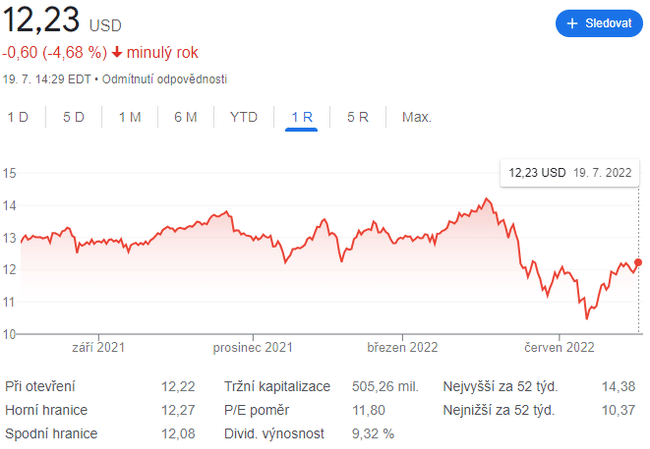

AGNC Investment Corp.

Stalwarts in ähnlichen Listen. Mortgage Investment Trust(REIT) AGNC Investment Corp $AGNC. AGNC hat die höchste Rendite der drei und hat in 12 der letzten 13 Jahre eine zweistellige Rendite erzielt.

Obwohl die Produkte, die AGNC kauft, etwas kompliziert sein können, ist das Betriebsmodell von AGNC ziemlich einfach. Dabei handelt es sich um ein Unternehmen, das versucht, sich Geld zu einem möglichst niedrigen kurzfristigen Zinssatz zu leihen und dieses Kapital zum Kauf von höher rentierlichen langfristigen Vermögenswerten wie hypothekarisch gesicherten Wertpapieren(MBS) zu verwenden.

Was die Hypotheken-REIT-Branche aus Anlegersicht so attraktiv macht, ist, dass es selten Überraschungen gibt. Wenn Sie die Zinskurve und die Geldpolitik der US-Notenbank aufmerksam verfolgen, haben Sie normalerweise eine gute Vorstellung davon, ob AGNC und seine Konkurrenten sich in einem günstigen oder ungünstigen Umfeld befinden.

Die derzeitige Situation für Hypotheken-REITs könnte wahrscheinlich nicht schlechter sein. Die Zinskurve hat sich bei einigen Laufzeiten abgeflacht oder umgekehrt, und die Fed erhöht aggressiv die Zinssätze, um die historisch hohe Inflation zu senken. Das Interessante an Hypotheken-REITs ist jedoch, dass sie oft ein idealer Kauf sind, wenn die Lage am düstersten erscheint.

Während beispielsweise rasch steigende Zinssätze die kurzfristigen Kreditkosten erhöhen, dürften sich höhere Zinssätze im Laufe der Zeit spürbar positiv auf die MBS-Renditen auswirken. Für AGNC ist ein weiterer Faktor zu berücksichtigen, dass 66,9 Milliarden Dollar der 68,6 Milliarden Dollar an Vermögenswerten von Agenturen stammen. "Agency"-Wertpapiere werden von der Bundesregierung für den unwahrscheinlichen Fall eines Zahlungsausfalls abgesichert. Diese zusätzliche Absicherung ermöglicht es AGNC, sich auf eine Hebelwirkung zu stützen, die ihr Ertragspotenzial erhöht.

PennantPark Floating Rate Capital

Wenn Sie nach etwas suchen, das für die meisten Einkommensinvestoren nicht auf dem Radar ist, ist die Business Development Company (BDC) PennantPark Floating Rate Capital $PFLT die andere relativ sichere Dividendenaktie mit einer extrem hohen Rendite. PennantPark bietet eine satte Rendite von 9,5 % und zahlt seit mehr als sieben Jahren eine monatliche Dividende von 0,095 $.

Als BDC investiert PennantPark hauptsächlich in besicherte Schuldtitel mittelgroßer Unternehmen mit erstrangigen Rechten. Vereinfacht ausgedrückt bedeutet dies, dass PennantPark Schulden kauft, die im Falle eines Konkurses des Unternehmens als erste getilgt werden müssen.

Fügen wir hinzu, dass ein "mittelgroßes Unternehmen" in der Regel ein börsennotiertes Unternehmen mit einer Marktkapitalisierung von weniger als 2 Milliarden Dollar ist. Da Unternehmen mit geringer Marktkapitalisierung sich möglicherweise noch nicht bewährt haben, ist ihr Zugang zu den Kreditmärkten oft eingeschränkt. Auf diese Weise konnte PennantPark bis zum 31. März 2022 eine saftige Durchschnittsrendite von 7,5 % auf Fremdkapitalinvestitionen erzielen.

Was PennantPark Floating Rate Capital so attraktiv macht, ist die Zusammensetzung seiner Fremdkapitalanlagen. Ende März bestanden 100 % des Schuldenportfolios in Höhe von 1,03 Mrd. USD aus variabel verzinslichen Schuldtiteln. Angesichts der Tatsache, dass die Zentralbank des Landes keine andere Wahl hat, als die Zinssätze schnell anzuheben, um die historisch hohe Inflation zu bekämpfen, hat sich das Portfolio von PennantPark, das in Anleihen investiert, zu einer wahren Goldgrube entwickelt. Jeder Zinsanstieg erhöht den Wert der besicherten Kredite von PennantPark und steigert die Erträge.

Interessanterweise hat die Konzentration auf Unternehmen des mittleren Marktsegments jedoch die Qualität der Schuldtitel, die PennantPark in seinem Anlageportfolio hält, nicht beeinträchtigt. Mit anderen Worten: PennantPark ist perfekt positioniert, um von dem inflationären Umfeld zu profitieren.

Altria-Gruppe.

Die dritte sichere Dividendenaktie mit einer sehr hohen Rendite, die man ins Fadenkreuz nehmen sollte, ist der Tabakriese Altria Group $MO. Altria weist derzeit eine Rendite von 8,65 % auf und ist eines der leistungsstärksten börsennotierten Unternehmen des letzten halben Jahrhunderts.

In einer Hinsicht sind Tabakaktien wie Altria nur noch eine Hülle ihres früheren Selbst. Ein besseres Verständnis der langfristigen negativen Auswirkungen des Rauchens von Tabakerzeugnissen hat sich seit mehr als 50 Jahren auf die Raucherquote bei Erwachsenen in den USA ausgewirkt. Erschwerend kam hinzu, dass Altria im Juni 2022 einen schweren Schlag in den Rücken bekam, als die US-Arzneimittelbehörde FDA den Verkauf der Marke Juul untersagte. Juul-Produkte dürfen während des Berufungsverfahrens in den Regalen der Geschäfte bleiben. Altria erwarb im Dezember 2018 eine 35%ige Beteiligung an Juul.

Trotz dieser widrigen Umstände bleibt die Altria Group jedoch ein grundsolides Unternehmen. Zunächst einmal enthalten Tabakerzeugnisse Nikotin, und Nikotin ist eine süchtig machende Chemikalie. Trotz des anhaltenden Rückgangs des Zigarettenvolumens verfügt Altria bei seinen Tabakprodukten über genügend brutale Preissetzungsmacht, um seine Umsätze und Gewinne in der richtigen Richtung zu halten.

Darüber hinaus hat Altria seine Bereitschaft gezeigt, in Vape-Produkte und Tabakalternativen zu investieren. Sollte der Wert der Investition des Unternehmens in Juul um mehr als 90 % sinken, hätte Altria die Möglichkeit, mit anderen Vape-Unternehmen zusammenzuarbeiten oder seine eigenen Vape-Marken zu entwickeln.

Darüber hinaus hat Altria auch einen bedeutenden Anteil am kanadischen Cannabis-Lizenzhersteller Cronos Group erworben. Die eventuelle Legalisierung von Cannabis in den USA dürfte Cronos den Eintritt in den wesentlich lukrativeren US-Markt ermöglichen. Es wird erwartet, dass Altria Cronos bei der Vermarktung und Produktentwicklung unterstützt, falls und wenn eine solche bundesweite Legalisierung erfolgt.

Haftungsausschluss: Dies ist in keiner Weise eine Anlageempfehlung. Dies ist lediglich meine Zusammenfassung und Analyse auf der Grundlage von Internetdaten und verschiedenen anderen Analysen. Investitionen an den Finanzmärkten sind riskant, und jeder sollte auf der Grundlage seiner eigenen Entscheidungen investieren. Ich bin nur ein Amateur, der seine Meinung kundtut.