ASML Holdings $ASML ist ein führender Anbieter von Photolithographieanlagen für Halbleiterhersteller. Auch wenn es nicht so aussieht, ist dieses Unternehmen sehr wichtig. Dies wird durch den Verkauf von Lithografiemaschinen an Unternehmen des Halbleitersektors (wie Taiwan Semiconductor TSM und Intel INTC) bestätigt. Da diese Maschinen für die Chipproduktion benötigt werden und wir uns gleichzeitig noch in einer Halbleiterkrise befinden, glaube ich, dass ASML weiterhin stark wachsen kann.

Haben Sie schon einmal darüber nachgedacht, eine Lithographie-Maschine zu kaufen 😄 Ich auch nicht, aber viele Chiphersteller auf der ganzen Welt reißen sich um die Maschinen der ASML Holding. Diese Maschinen sind zwar nicht billig, aber sie können einem Unternehmen helfen, sich einen gewissen Vorsprung gegenüber der Konkurrenz zu verschaffen.

Was macht $ASML?

ASML verkauft eine Reihe von Lithografieanlagen an große Chiphersteller (insbesondere Taiwan Semiconductor und Intel), die das Verfahren zur Herstellung von Halbleiterchips einsetzen. Für einige Mikrochips sind solche fortschrittlichen Maschinen nicht erforderlich, aber für immer fortschrittlichere Chips (wie sie in Computern, Telefonen, Datenzentren und Autos verwendet werden) sind fortschrittliche Lithografiemaschinen ein wesentlicher Bestandteil des Herstellungsprozesses.

ASML hat ein Monopol auf die Herstellung einer dieser Maschinen, insbesondere der EUV-Maschine. Diese nächste Stufe der Lithografie hat einen höheren Durchsatz und eine höhere Genauigkeit als alternative Systeme, und die Chiphersteller stehen Schlange, um sie für die Großserienproduktion zu nutzen. Die Nachfrage nach EUV ist so groß, dass ASML erwartet, im Jahr 2025 90 EUV-Maschinen ausliefern zu können - viel mehr als die 14, die im letzten Quartal ausgeliefert wurden.

ASML liefert ein beeindruckendes Quartal

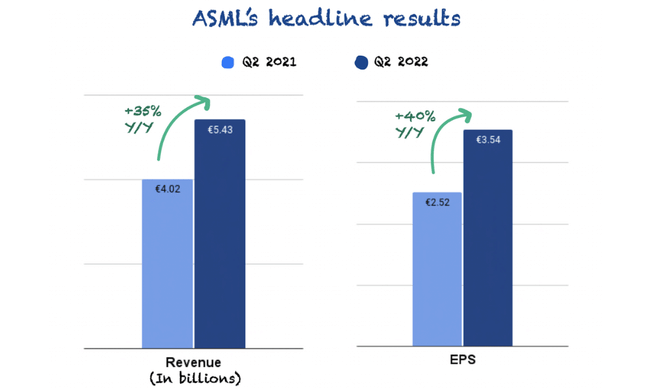

ASML hat die Schätzungen der Analysten leicht übertroffen, wobei der Umsatz leicht über den Schätzungen des Managements lag.

Umsatz und Gewinn übertrafen die Erwartungen, und das Management gab einen beruhigenden Kommentar zu den Auswirkungen der wirtschaftlichen Rezession auf das Geschäft von ASML ab. Zwar ist kein Unternehmen gegen wirtschaftliche Herausforderungen immun, aber ASML hat einen Auftragsbestand von 33 Milliarden Euro, der hauptsächlich aus fortschrittlichen Systemen besteht. Sollte es zu einer signifikanten globalen Rezession kommen, erwartet ASML nicht, dass das Jahr 2022 (oder 2023) unmittelbar davon betroffen sein wird.

Die Erträge sahen jedoch nicht gut aus, da die Schätzung des Managements für das Umsatzwachstum in diesem Jahr von 20 % auf 10 % fiel. Der Rückschlag hing jedoch mit dem Zeitpunkt der Umsatzrealisierung zusammen, nicht mit den absoluten Zahlen selbst. Da das Unternehmen mit weiteren Lieferengpässen rechnet, hat die Geschäftsleitung beschlossen, in diesem Quartal deutlich mehr Produkte auszuliefern, um einen weiteren Anstieg der Auftragsbestände zu vermeiden. Diese so genannten Schnelllieferungen führen zu einer verzögerten Umsatzrealisierung.

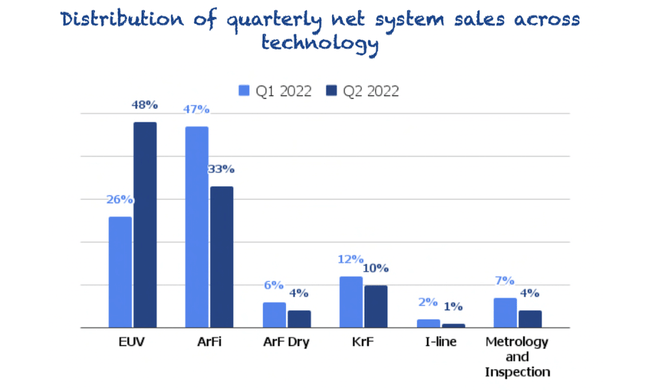

Wenn wir uns die Netto-Systemverkäufe ansehen, können wir feststellen, dass die High-End-Systeme von ASML (EUV) weiterhin die Szene dominieren 👇.

Inflation und Angebot belasten die Margen

Die Bruttomarge von ASML lag am unteren Ende der Schätzungen (49,1%), was das Management auf zwei Faktoren zurückführte:

Schnellere Auslieferungen: Da die Einnahmen aus einigen Systemen auf künftige Quartale verschoben werden, die Fixkosten aber unverändert bleiben, werden die Gewinnspannen unter Druck gesetzt. Einfach ausgedrückt: Die Fixkosten verteilen sich auf weniger Systeme.

Inflation: Es ist klar, dass die Inflation die ASML-Lieferanten belastet, von denen einige die Preise erhöhen. Die Auswirkungen auf das produzierende Unternehmen scheinen jedoch nicht groß zu sein.

Wettbewerbsvorteile

Ich bin der Meinung, dass ASML über einen breiten "wirtschaftlichen Graben" verfügt, der auf seinen immateriellen Vermögenswerten rund um sein Fachwissen im Bereich des Geräte-Designs basiert, zusätzlich zu den F&E-Kostenvorteilen, die notwendig sind, um mit den führenden Chip-Herstellern zu konkurrieren. Als führendes Unternehmen im Bereich der Fotolithografie verfügt das Unternehmen über eine beträchtliche Größe und technologische Überlegenheit im Vergleich zu seinen Wettbewerbern. Ein weiterer Vorteil ist sein technisches Know-how und sein großes F&E-Budget (über 2 Milliarden Dollar).

Esgibt jedoch Konkurrenten (Nikon und Canon), wenn auch in weitaus geringerem Umfang (ASML hat einen Anteil von 89 % am 12,8 Milliarden Dollar schwerenMarkt für lithografische Schrittwalzen ). Die Kunden von ASML loben häufig die Zusammenarbeit bei der Prozessentwicklung und der anschließenden Großserienproduktion. Diese beiden Quellen des Wettbewerbsvorteils ermöglichen es führenden Ausrüstungsunternehmen, über einen längeren Zeitraum hinweg eine überdurchschnittliche Rendite auf das investierte Kapital zu erzielen.

ASML zahlt auch eine Dividende von 1,08 %, aber das hat für den CEO (zumindest im Moment) keine Priorität.

Die derzeitige Strategie des CEO:

Erstens werden wir, wie wir es schon immer getan haben, die Barmittel in erster Linie zur Führung unserer Geschäfte verwenden. Zweitens werden wir dann eine wachsende und nachhaltige Dividende zahlen.

Übrigens haben wir beschlossen, von einer halbjährlichen zu einer vierteljährlichen Dividende überzugehen, die wir ab dem dritten Quartal auszahlen werden. Überschüssige Barmittel werden für Aktienrückkäufe verwendet, wie wir es in der Vergangenheit getan haben. Also keine Änderung unserer Politik.

Peter Wennink (Vorstandsvorsitzender, ASML)

Worin sehe ich die Risiken?

ASML hat zwar einen Überblick über seinen aktuellen Auftragsbestand, aber die künftigen Umsätze hängen letztlich von der Aktualisierung neuer Maschinen durch die Chiphersteller ab. Da diese Maschinen für Unternehmen eine große Investition darstellen, war die Nachfrage in der Vergangenheit zyklisch. Die Geschäftsleitung stellte fest, dass das Unternehmen bereits eine sinkende Nachfrage nach Chips verzeichnet, da das Angebot wieder das Niveau von vor der Pandemie erreicht hat. Und obwohl ich glaube, dass künftige EUV-Maschinen (die die Chiphersteller bereits bestellen) die Zyklusdauer verlängern werden, sollten die Investoren darauf vorbereitet sein, dass die Verkäufe allmählich schwanken werden (ich sage nicht, dass dies sofort oder sogar in ein oder zwei Jahren der Fall sein wird). Wenn man davon ausgeht, dass immer mehr Technologien entwickelt werden, die modernste Chips benötigen (und damit auch die Maschinen, die sie herstellen), und die Aufträge zunehmen werden, könnte dieser Zyklus leicht noch 5 (oder mehr) Jahre andauern. Ich wage hier wirklich keine Vorhersage, es wird alles von den Umständen und den Unternehmen abhängen und von der anhaltenden Chipkrise. In diesem Zusammenhang sollte jede Investition in ASML heute als Verpflichtung betrachtet werden, die Aktie während aller zukünftigen Chipzyklen zu halten.

Analysten-Prognosen

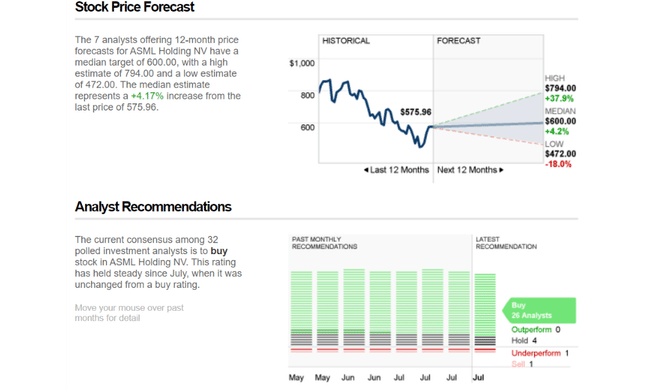

Auch wenn der heutige Kurs von rund 575 $ wie eine Überbewertung erscheinen mag, glauben die Analysten an das Unternehmen und haben hohe Ziele für es. Wie Sie in der obigen Abbildung sehen können, liegt das Kursziel für das Best-Case-Szenario bei 794 $ pro Aktie. Viele Faktoren werden hier eine Rolle spielen, um uns die nächste Möglichkeit der Entwicklung und des Wachstums des Unternehmens zu zeigen. Trotz der möglichen Zyklizität wird ASML von 26/32 Analysten, die das Unternehmen mit "Buy" bewerten, geglaubt.

Schlussfolgerung

Insgesamt bin ich der Meinung, dass das Unternehmen über die notwendigen Wettbewerbsvorteile verfügt und ein Management hat, das die Schritte und Verfahren für den künftigen Nutzen des Unternehmens klar festgelegt hat, das im Vordergrund steht. Leider erscheint mir der derzeitige Aktienkurs immer noch etwas überbewertet, weshalb ich mich mit einer Investition nicht beeilen würde. In der Gesamtbetrachtung mag dies jedoch nicht so drastisch sein, da die zusätzlichen "Umsätze" aus diesem Quartal, die in den Abschlüssen nicht finanziell ausgewiesen sind, im nächsten Quartal berücksichtigt werden, was den Aktienkurs noch weiter in die Höhe treiben kann. Es ist anzumerken, dass die Maschinen von ASML recht teuer sind (es gibt und wird noch viele weitere Aufträge geben), aber es ist notwendig, die Zyklizität ständig im Auge zu behalten. Sobald sich die Chip-Krise im Laufe der Zeit normalisiert, sind die Unternehmen vielleicht nicht mehr so sehr geneigt, Hunderte von Millionen Dollar für Maschinen auszugeben (es sei denn, sie drängen auf neuere und modernere Chips, für deren Herstellung modernere Maschinen erforderlich wären).

- Teilen Sie mir Ihre Meinung über das Unternehmen in den Kommentaren mit 😎.

Bitte beachten Sie, dass dies keine Finanzberatung ist. Jede Investition muss einer gründlichen Analyse unterzogen werden.