Wenn ein finanzieller Bedarf auftritt, der oft unerwartet und unerwünscht ist, brauchen Sie eine Antwort. Der Bedarf an Bargeld ist keine Option, vor allem, wenn es um große unerwartete finanzielle Bedürfnisse geht. Sie kennen wahrscheinlich "Murphys Gesetz": "Alles, was schief gehen kann, wird auch schief gehen. Autos gehen kaputt, Wasserleitungen sind undicht, Öfen funktionieren nicht, wenn es kalt ist, Klimaanlagen gehen kaputt, wenn es heiß ist, und Mr. Murphy wendet sein Gesetz immer zu den unpassendsten Zeiten an.

Wir leben in einer Zeit, in der es regnet und schüttet. Wenn Sie also Geld verdienen müssen, wie tun Sie das? In Zeiten der Not können Sie auf zwei Arten Bargeld aus Ihrem Portfolio generieren.

- Durch Entnahme von Bargeld aus Dividenden

- Durch den Verkauf von Anteilen an Wertpapieren, die Sie besitzen

Viele Anleger, die mit Blick auf potenzielle Kapitalgewinne kaufen, müssen sich auf die Hoffnung verlassen, dass jemand anderes ihre Aktien zu einem höheren Preis kauft, als sie dafür bezahlt haben, und dass Murphys Gesetze nur dann zum Tragen kommen, wenn der Markt steigt. Andernfalls beschaffen sie sich Bargeld, indem sie einen Verlust einstecken. Im Gegensatz dazu steht es einem Dividendenanleger frei, einen Teil seiner Erträge nach Bedarf zur Deckung des Lebensbedarfs umzuleiten.

Das Halten einer Reihe von Vermögenswerten wird häufig genutzt, um die Möglichkeit zu verringern, etwas mit Verlust verkaufen zu müssen, um Barmittel zu beschaffen. Dies ist ein allgegenwärtiges Risiko für Anleger, die Kapitalgewinne anstreben. Der Markt ist nicht linear und ein höherer Aktienkurs ist keine Garantie. Der Versuch, die richtige Mischung von Wertpapieren zu finden, damit Sie niemals Vermögenswerte zu niedrigen Preisen verkaufen, ist eine endlose Jagd.

Auf der anderen Seite können Sie in Dividendenwerte investieren, die Ihnen ein regelmäßiges Einkommen bescheren. Mit diesen Anlagen können Sie ein Portfolio aufbauen, das es Ihnen ermöglicht, das auszuwählen, was Sie brauchen, und den Rest zu reinvestieren. Statt Positionen im Portfolio zu veräußern, stocken Sie sie im Laufe der Zeit auf oder lassen sie unverändert, wenn Sie die gesamten Erträge benötigen. Der beträchtliche Cashflow des Portfolios gibt Ihnen die Flexibilität zu entscheiden, wie viel und wo Sie reinvestieren oder wie viel Sie für die Bezahlung von Ausgaben benötigen. Durch diese Freiheit wird der Ruhestand deutlich weniger stressig. Sie müssen nicht mehr jeden Tag den Markt beobachten und herausfinden, wann der richtige Zeitpunkt zum Verkaufen gekommen ist. Sie müssen nicht mehr wie ein gestresster Spieler mit einem schlechten Blatt am Pokertisch spielen. Sie können Ihr Leben oder Ihre Ausgaben nicht bluffen.

Das ist das Schöne an der Dividende. Sie haben die Flexibilität, den Cashflow aus Ihrem Portfolio sowohl zur Begleichung Ihrer Ausgaben als auch zur Vermehrung Ihres Vermögens einzusetzen. Dies ist unabhängig davon, ob es sich um einen Bullen- oder Bärenmarkt handelt. Beides wird zu Chancen, mit denen Sie arbeiten können, und nicht zu Zeiten von Stress und Angst. Sie gewinnen mehr Kontrolle und müssen sich keine Gedanken darüber machen, ob der Markt an dem Tag, an dem Sie Bargeld benötigen, steigen oder fallen wird.

Monatliche Dividende als Grundlage

Die meisten Rechnungen kommen jeden Monat rein. Und die meisten Jobs werden einmal im Monat bezahlt, wenn nicht sogar öfters. Deshalb kann es einen großen Unterschied machen, wenn Sie anfangen, Ihre Ausgaben aus den Dividenden und Zinsen Ihres Portfolios zu bezahlen. Viele Dividendenzahler schütten nur einmal im Quartal aus (und noch seltener, vor allem außerhalb der USA). Die Budgetierung ist einfacher und vertrauter, wenn man jeden Monat Zahlungen leistet.

Für diejenigen, die nicht bereits von ihrem Portfolio leben, und für diejenigen, die zusätzliches Einkommen haben, um zu investieren und ihr Portfolio zu vergrößern, bieten monatliche Zahler einen zusätzlichen Vorteil. DCA (Dollar Cost Averaging) ist eine Anlagestrategie, bei der Sie in regelmäßigen Abständen kleine Käufe tätigen. Die Idee dahinter ist, dass Sie durch kleine, regelmäßige Käufe vermeiden, Ihr gesamtes Bargeld zu hohen Preisen zu investieren. Und da Sie ungefähr den gleichen Betrag investieren, wird der von Ihnen gezahlte Durchschnittspreis niedriger sein als der Durchschnittspreis der Aktien, die Sie in dieser Zeit kaufen. Das liegt daran, dass Sie mehr Anteile kaufen, wenn der Preis niedrig ist, und weniger, wenn der Preis hoch ist.

Natürlich können Sie DCA auch mit Quartalszahlern praktizieren. Das DCA funktioniert jedoch besser bei kleineren und häufigeren Einkäufen. Bei 12 Käufen erhalten Sie also höchstwahrscheinlich einen niedrigeren Preis als bei nur vier Käufen im gleichen Zeitraum. Und bei monatlichen Einzahlern erfolgt der Zinseszinseffekt auch etwas schneller.

Dividendenzahlungen können Anlegern auch helfen, Panik zu vermeiden. Und selbst die besten Pläne können durch in Panik getroffene Entscheidungen zunichte gemacht werden. Mit einem monatlich ausschüttenden Fonds erhalten Sie eine vertrauensbildende Dividendenzahlung in einem schnelleren Tempo, so dass Sie weniger Zeit haben, Ihren Plan durch Zweifel und Panik zu gefährden.

Im Folgenden stelle ich Ihnen drei Aktien (Fonds) vor, die jeden Monat eine zuverlässige Dividende zahlen.

PIMCO Corporate & Income Opportunity Fund $PTY - Rendite von 7,3%

Der PIMCO Corporate & Income Opportunity Fund ist seit langem mein Lieblings-PIMCO CEF (Closed-End Fund). Es ist eine Anlage, die mich nie im Stich gelassen hat und eine monatliche Dividende ausschüttet, egal was auf dem Markt passiert.

Wenn es um geschlossene Fonds (CEFs) geht, ist die Unternehmensführung wahrscheinlich der wichtigste Faktor, den es zu berücksichtigen gilt. Insbesondere bei einem aktiv verwalteten Fonds wie $PTY. Es handelt sich nicht um einen traditionellen Rentenfonds, der Anleihen eines bestimmten Typs auflädt und sie hält, um Zinsen zu erhalten. Diese Strategie ist bei so niedrigen Zinssätzen nicht sehr rentabel. Stattdessen ist $PTY ein aktiver Händler an den Anleihemärkten. Sie kauft und verkauft Anleihen, investiert in "besondere" Situationen und nutzt ihr Elite-Team von Analysten, um Chancen zu erkennen, bevor der Rest des Marktes sie findet.

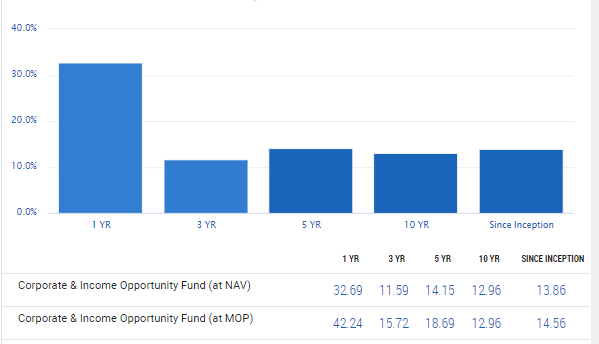

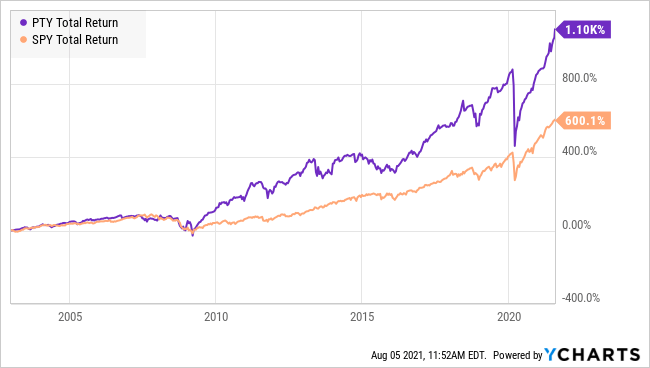

PIMCO hat das beste Management in der Branche und $PTY ist der Fonds mit der besten Performance aller Zeiten.

Seit seiner Auflegung im Jahr 2002 hat $PTY eine durchschnittliche jährliche Rendite von fast 14 % erzielt. 19 Jahre lang hat der Fonds trotz aller Turbulenzen an den Anleihemärkten konstant hohe Renditen erzielt, was bemerkenswert ist. Dies ist auch der Grund, warum $PTY den S&P 500 Index langfristig deutlich übertroffen hat.

Cohen & Steers $RNP - Rendite 5,6%

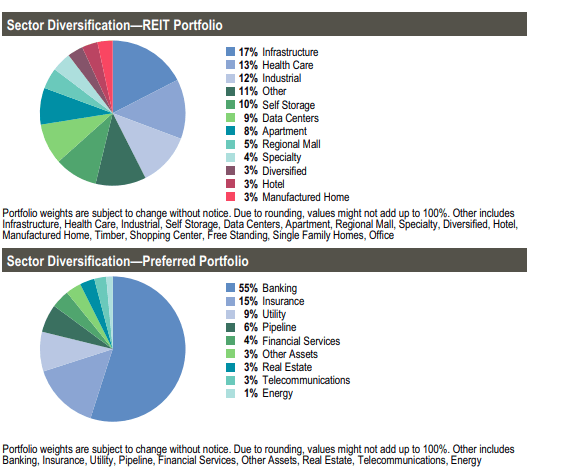

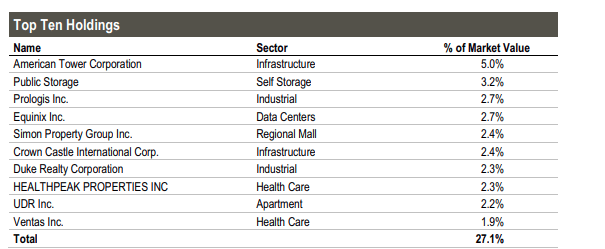

Cohen & Steers gehört zu den führenden Managern im REIT-Sektor und kann eine beeindruckende Erfolgsbilanz vorweisen. Die Anleger profitieren von ihrem Fachwissen. $RNP maximiert die Aktionärsrenditen, indem er solide REITs überbewertet und von ungerechtfertigten Abschwüngen profitiert. $RNP wird mit einem bescheidenen Abschlag von 4 % zum Nettovermögen gehandelt. Der Kurs profitiert von der Erholung in den Sektoren REITs und Vorzugsaktien.

$RNP ist einer der besten CEF (geschlossener Fonds) Property REITs. Er verfolgt das Ziel "hohe laufende Erträge" und als Nebenziel "Kapitalwertsteigerung". Um dieses Ziel zu erreichen, investiert er in Immobilien und diversifizierte Vorzugspapiere. Der Fonds wird sowohl in US-amerikanische als auch in globale Positionen investieren. Der überwiegende Teil des Portfolios wurde in den USA gehalten. Derzeit sind nur 20 % des Fonds in Vorzugsaktien von Nicht-US-Unternehmen investiert.

Der Fonds ist eine gute Möglichkeit, sich in einem einzigen Fonds an REITs und Vorzugsaktien zu beteiligen. Beide Arten von Wertpapieren bieten Cashflow für einkommensorientierte Anleger.

$RNP verwaltet sein Portfolio sehr gut. Der Nettoinventarwert (NIW) ist seit Anfang 2020 um ca. 9 % gestiegen und hat sich während der COVID-19-Pandemie vollständig erholt. In den letzten fünf Jahren ist der NIW um fast 18 % gestiegen, und in den letzten zehn Jahren hat der NIW um beeindruckende 60 % zugelegt.

Und die Dividende wurde nie gekürzt, auch nicht während der Großen Rezession. Im Oktober 2016 ging RNP von einer vierteljährlichen Ausschüttung von 0,37 USD auf eine monatliche Ausschüttung von 0,1240 USD über, was jedoch nur eine geringfügige Erhöhung darstellte.

Tekla Healthcare Opportunities Fund $THQ - Rendite 5,6 %.

Die Unternehmen des Gesundheitswesens liefern lebensnotwendige Güter und sind daher rezessionssicher. Gleichzeitig sind sie auch inflationsgeschützt. Diese Unternehmen halten sich in Zeiten der Inflation in der Regel gut, weil die Menschen weiterhin das Nötigste kaufen müssen, um einen Mindestlebensstandard zu halten oder ein gesundes Leben zu führen. Diese Unternehmen können die Kosten der Inflation leicht an die Verbraucher weitergeben, wenn sie eintritt. Zum Beispiel erhöhen Pharmaunternehmen sofort ihre Preise, wenn ihre Produktionskosten steigen, was in Zeiten wie heute eine gute Sache ist.

Die nachstehende Grafik zeigt die Entwicklung von $THQ seit seiner Gründung, und die ausgegraute Grafik zeigt die Rezession im Jahr 2020.

$THQ ist einer meiner bevorzugten CEFs mit Schwerpunkt auf dem Gesundheitswesen. Sein Portfolio besteht aus großen inländischen (US) und internationalen Gesundheitsunternehmen. Der Fonds ist auch in festverzinslichen Wertpapieren engagiert und hält Unternehmensanleihen von amerikanischen und internationalen Unternehmen. Das internationale Engagement des Fonds liegt hauptsächlich in Europa, Japan und Australien.

Die zehn größten Beteiligungen des Fonds sind alle sehr bekannt:

- Johnson & Johnson $JNJ

- AbbVie $ABBV

- UnitedHealth-Gruppe $UNH

- Abbott Laboratories $ABT

- Anthem, Inc. $ANTM

- Cigna Corporation $CI

- Medtronic PLC $MDT

- Merck & Co. $MRK

- Thermo Fisher $TMO

- Bristol-Myers $BMY

Betrachtet man das Portfolio von $THQ, so stellt man fest, dass alle zehn führenden Unternehmen Dividenden zahlen, wenn auch mit einer geringeren jährlichen Rendite als die 5,6 % von $THQ. Daher ist der Fonds eine ausgezeichnete Wahl für ertragsorientierte Anleger, die ihr Engagement in der Gesundheits- und Pharmabranche diversifizieren wollen.

Die Ausschüttungspolitik von $THQ sieht vor, den Anlegern 0,1125 $ pro Monat zu zahlen, was bei den derzeitigen Marktpreisen einer jährlichen Rendite von 5,6 % entspricht. Diese Ausschüttung wird in bar ausgezahlt und kann reinvestiert werden.

Der Fonds wurde 2014 aufgelegt und ist damit einer der neueren Fonds von Tekla. Seit seiner Gründung ist der Nettoinventarwert um etwas mehr als 25 % gestiegen. Dies ist ein deutlicher Beweis dafür, dass die Verteilung, die noch nie gekürzt wurde, gut abgedeckt ist.

Zusammenfassend

Fonds, die monatlich Dividenden ausschütten, bilden eine hervorragende Grundlage für ein Einkommensportfolio. Ein regelmäßiges, verlässliches und wiederkehrendes monatliches Einkommen, das Sie dort abholt, wo Sie sind und wo Ihre Bedürfnisse liegen.

Jede der drei ausgewählten Aktien verfügt über eine Bilanz und einen Cashflow, die eine Dividende rechtfertigen. Die regelmäßigen monatlichen Zahlungen können zur Deckung der Ausgaben des Anlegers verwendet werden oder opportunistisch zum Kauf von Dividendenpapieren eingesetzt werden.

Durch die Schaffung eines nachhaltigen Einkommensstroms können Sie nachts ruhig schlafen, weil Sie wissen, dass Sie Ihr Geld abheben können, ohne Ihre Positionen aufgeben zu müssen.