Einige der von aktiven Anlegern am meisten nachgefragten Unternehmen, die ihre Aktien öffentlich anbieten, sind nicht, wie man erwarten könnte, FAANG-Vertreter, sondern Unternehmen mit regelmäßigen (idealerweise monatlichen) Dividendenzahlungen. Dividendenanleger können die vierteljährlichen Dividendenzahlungen in gewisser Weise verkraften, aber bei europäischen Unternehmen stört sie oft die Tatsache, dass sie nur ein- oder zweimal im Jahr und in der Regel unregelmäßig ausschütten, so dass man manchmal einfach nicht weiß, wann man sich auf seine Belohnung für das Halten der Aktie freuen kann. Das ist bei diesen Aktien kein Thema.

Häufigere Dividendenzahlungen, wenn auch bei gleicher jährlicher Rendite, die dann zu einer schnelleren Reinvestition führen, oder die Möglichkeit, Monat für Monat ein passives Einkommen zu erzielen, als ob man arbeiten und ein Gehalt beziehen würde, sind jedoch eine andere Sache. Und es klingt auch für viele Menschen aus völlig logischen Gründen sehr attraktiv.

Bei Unternehmen, die monatliche Dividenden ausschütten, gibt es jedoch viele Fallstricke und Risiken, weshalb ich versuche, in diesem Segment nur in Unternehmen zu investieren, die ich für integer oder extrem sicher halte. Das bedeutet nicht zwangsläufig, dass ich nur Unternehmen mit IG-Rating(Investment-Grade) kaufe - obwohl das wünschenswert wäre -, aber es bedeutet, dass ich vor einer Investition ausreichend recherchiere und eine Due-Diligence-Prüfung durchführe.

Dennoch glaube ich, dass es möglich ist, einen gewissen Anteil eines Portfolios auf Aktien mit monatlichen Dividendenzahlungen zu konzentrieren. Bei mir liegt dieser Anteil derzeit bei etwa 5,5 %, und auf diese Unternehmen entfallen fast 7 % meines monatlichen Gesamteinkommens an Dividendenzahlungen. Ich versuche zwar nicht unbedingt, andere Unternehmen zu kaufen, die monatlich Dividenden zahlen, aber ich schaue regelmäßig, ob sie unterbewertet sind.

Für diesen Artikel habe ich also Folgendes getan:

- Nennen Sie attraktive Unternehmen, die monatliche Dividenden zahlen und die ich besitze oder in Erwägung ziehe, sie zu besitzen.

- Um zu zeigen, ob sie derzeit für den Kauf geeignet sind oder nicht.

- Berechnen Sie ein hypothetisches Portfolioszenario mit einer Investition von etwa 50.000 $ in diese Unternehmen.

Ich werde die Unternehmen in alphabetischer Reihenfolge auflisten, nicht nach ihrer Attraktivität. Oh, und ich werde keine Fonds auflisten - ich werde nur über einzelne börsennotierte Unternehmen berichten. Kommen wir also zur Sache.

1. die Broadmark Realty Capital $BRMK

Aktuelle Dividendenrendite: 8,31%

Ironischerweise beginnen wir mit dem vielleicht risikoreichsten der hier aufgelisteten Unternehmen, das in meinem Portfolio das geringste Engagement aufweist. Obwohl die Pandemie hier eine gewisse Unsicherheit in Form einer überdurchschnittlich hohen Zahl von Zahlungsausfällen verursacht hat, kann das Unternehmen auf eine solide Erfolgsbilanz verweisen, die zeigt, dass es mit solchen Situationen sehr gut umgehen kann.

Ich betrachte Broadmark als "KAUFEN" aufgrund der nahezu (oder sogar völlig) schuldenfreien Verschuldung, des ausgezeichneten Managements, des hohen Insideranteils an der Aktie, der hohen Rendite und des derzeitigen positiven Rückenwinds im Sektor - Häuser müssen gebaut werden, und $BRMK ist seit sehr langer Zeit in diesem Sektor tätig. Eine Krise kann kommen, aber ich glaube nicht, dass sie große Auswirkungen auf dieses Unternehmen oder sein Geschäft haben wird.

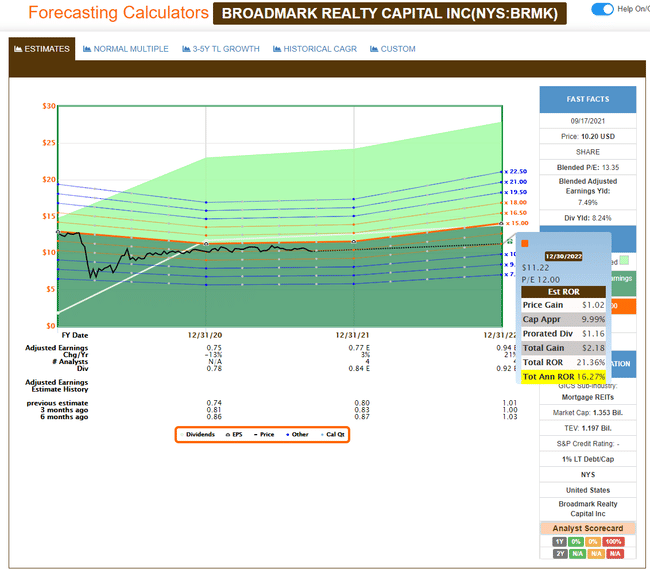

Außerdem ist die Bewertung fair, und jede gleichbleibende oder höhere Bewertung in der Zukunft bringt uns hier Wachstum. Selbst wenn das Unternehmen auf das 12-fache des KGV fällt, beträgt Ihr potenzieller Wertzuwachs bei der aktuellen Rendite 16,27 % pro Jahr.

Quelle.

Allerdings hat das Unternehmen kein Kreditrating, keine Schuldengeschichte wie viele andere Unternehmen in diesem Sektor und eine hohe Rendite, was auf ein höheres Risiko schließen lässt. Aus diesem Grund ist $BRMK die bei weitem riskanteste Aktie mit monatlicher Dividende, die ich hier vorstelle - obwohl ich bei meiner Meinung bleibe, dass $BRMK trotz all dieser Merkmale nicht wirklich "gefährlich" ist.

Ich halte $BRMK für ein gutesUnternehmen, um es unter $10,50/Aktie zu kaufen und besitze es in meinem Portfolio.

2. die Gesellschaft für Börseneinkünfte $EIFZF

Aktuelle Dividendenrendite: 5,29%

Dieses kleine kanadische Unternehmen ist ein absoluter Favorit von mir, den ich schon seit langem verfolge. Das Unternehmen ist in der kanadischen Luft- und Schifffahrtsindustrie, im Flugzeugleasing und in der Flugzeugwartung sowie in der Fertigung tätig. Insgesamt ist es einfach ein großartiges Unternehmen mit einem hervorragenden Management. Das Unternehmen hat die Pandemie trotz seines Engagements in der Luftfahrtindustrie sehr gut gemeistert und geht gestärkt in die restlichen Jahre 2021 und 2022.

Die $EIFZF-Dividendenrendite von 5,3 % ist bei einer Ausschüttungsquote von maximal 58 % sehr gut gedeckt. Das Unternehmen verfügt über eine Reihe von "Burggräben" gegenüber potenzieller Konkurrenz, die es sehr defensiv und widerstandsfähig machen, und es hat ein sehr fähiges Management als Sahnehäubchen (zu diesem Thema empfehle ich, sich selbst zu informieren und eine eigene Due-Diligence-Prüfung durchzuführen, Sie werden angenehm überrascht sein).

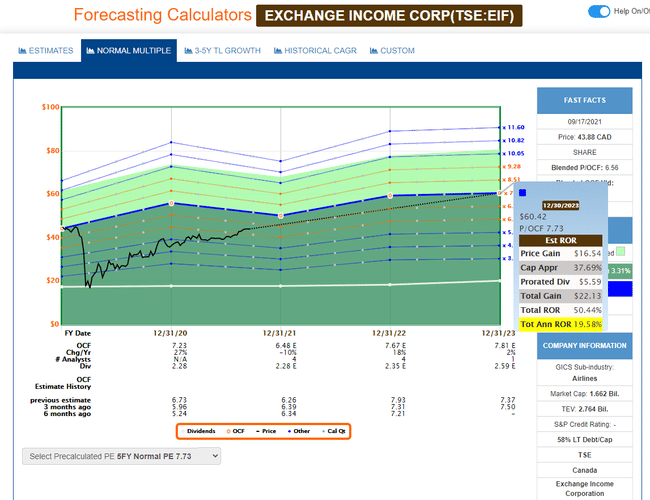

Der$EIFZF wird normalerweise mit dem 7,73-fachen P/OCF (Kurs zu operativem Cashflow oder Aktienkurs zu operativem Cashflow) gehandelt, liegt aber derzeit bei 6,56 und hat noch nicht vollständig gedreht. Was die Größe der Position betrifft, so ist dies der größte monatliche Dividendenzahler in meinem Portfolio, und ich würde gerne weitere Anteile hinzufügen. Das Wachstum ist nach wie vor solide.

Quelle.

Selbst bei einer Seitwärtsbewegung des Kurses wird das Unternehmen beeindruckende Gewinne und Dividenden erwirtschaften, und ich gehe davon aus, dass es seine Dividende vor einer Kürzung erhöhen wird. Er hat zwar kein Kreditrating und bietet nicht die Sicherheit, die sich konservativere Anleger vielleicht wünschen, aber ich finde ihn attraktiv genug.

EIF (kanadischer Ticker) ist meiner Meinung nach ein guter Kauf unter 50 CAD/Aktie. Ich besitze die kanadische Version dieser Aktie, nicht die in den USA am OTC-Markt gehandelte$EIFZF.

3 LTC-Eigenschaften $LTC

Aktuelle Dividendenrendite: 6,97%

Wir kommen zu dem ersten Unternehmen, das ich derzeit nicht besitze. LTC ist ein REIT des Gesundheitswesens, der sich auf Pflege- und Seniorenheime konzentriert und eine etwas höhere Rendite als Exchange Income, aber weniger als $BRMK erzielt. Oberflächlich betrachtet befindet sich das Unternehmen mitten in einem positiven Prozess der Neuvermietung seiner Flächen an neue Mieter, nachdem COVID einige Probleme mit den Mietzahlungen der Mieter verursacht hatte. Sobald man jedoch beginnt, mehr als nur die Oberfläche dieses Unternehmens zu betrachten, gibt es Probleme - und zwar sehr ernste. Kurz gesagt, die Finanzdaten stimmen nicht mehr, auch nicht nach konservativen Maßstäben.

Die erwarteten Einnahmen und der Cashflow von $LTC sind rückläufig, und die Mieter, die die Immobilien des Unternehmens gepachtet haben, sind nicht mehr in der Lage, die Miete in voller Höhe zu zahlen. Im letzten Zeitraum wurden nur 86 % der Mieten eingezogen. Das ist schlecht in einem Umfeld, in dem die meisten REITs bereits wieder mehr als 95% der Miete von den Mietern einnehmen. Bei einem Mietrückstand von 14 % könnte die aktuelle Dividende ausbleiben, wobei der prognostizierte FFO (freier Cashflow aus dem operativen Geschäft, eine von REIT-Unternehmen verwendete Kennzahl) von 2,4 $/Aktie die Dividende kaum deckt. Schon jetzt liegt der FFO unter dem Wert, den das Management in seinen eigenen Prognosen für das Unternehmen anstrebt. Wenn man zwischen den Zeilen liest, ist es sehr wahrscheinlich, dass eine Dividendenkürzung bevorsteht, was natürlich auch den Aktienkurs nach unten drücken wird.

Manche halten $LTC für billig - ich teile diese Ansicht nicht. Zum richtigen Preis wäre ich jedoch bereit, LTC zu kaufen. Ich habe relativ wenig Probleme damit, etwas zu kaufen, solange ich die Bedingungen (oder den Preis) diktieren kann.

Bei diesem Unternehmen möchte ich ein deutliches Polster in Form eines P/FFO-Verhältnisses von nicht mehr als dem 12,5-fachen. Das bedeutet einen Aktienkurs von unter 30 $/Aktie.

Wenn also der Aktienkurs unter 30 $/Aktie fällt, was höchstwahrscheinlich nach einer Dividendenkürzung oder Krise der Fall sein wird, wäre ich höchstwahrscheinlich ein $LTC-Käufer mit schönem Wachstum und einer besser gedeckten Rendite. Dann läge das geschätzte Wachstumspotenzial bei weit über 15-18 % pro Jahr.

Ich habe LTC Properties nicht in meinem Portfolio und würde es unter den derzeitigen Umständen nicht über 30 $/Aktie kaufen.

4. Pembina Pipeline Corporation $PBA

Aktuelle Dividendenrendite: 6,48%

Der erste monatliche Zahler mit einem Investment-Grade-Rating (IG) auf dieser Liste ist das kanadische Unternehmen Pembina. Es handelt sich um ein großartiges Unternehmen, das derzeit auch zu einem günstigen Preis und einer guten Bewertung erhältlich ist. Pembina ist im "Midstream"-Sektor tätig und verarbeitet Gas, Öl und andere Produkte. Falls Sie mit dem Fachjargon für fossile Energieträger nicht vertraut sind: Midstream bedeutet, dass $PBA nicht direkt Öl oder Gas produziert oder an die Endverbraucher verkauft, sondern sich entweder auf die Verarbeitung dieser Rohstoffe in ihrem Rohzustand (was hier nicht der Fall ist) oder auf ihren Transport spezialisiert (was hier - wie das "Pipeline" im Namen vermuten lässt - der Fall ist).

Das Unternehmen hat heute eine Dividendenrendite von 6,48 %, die monatlich gezahlt wird, und wie bei $EIFZF ist diese Rendite sehr gut gedeckt. Das Unternehmen hat einen EV (Unternehmenswert - Gesamtwert des Unternehmens einschließlich Schulden, Barmittel usw.) von über 38 Mrd. USD und erwirtschaftet einen EBITDA-Gewinn von 3,4 Mrd. USD jährlich. Mehr als 94 % der Geschäfte von $PBA sind gebührenpflichtig, wobei 77 % der Geschäfte nach dem Take-or-Pay-Prinzip abgewickelt werden und 80 % der Kontrahenten ein IG-Rating oder höher haben. Das Unternehmen strebt eine Ausschüttungsquote von weniger als 100 % des ausschüttungsfähigen Cashflows aus Gebühren an. Diese liegt derzeit bei 75 %.

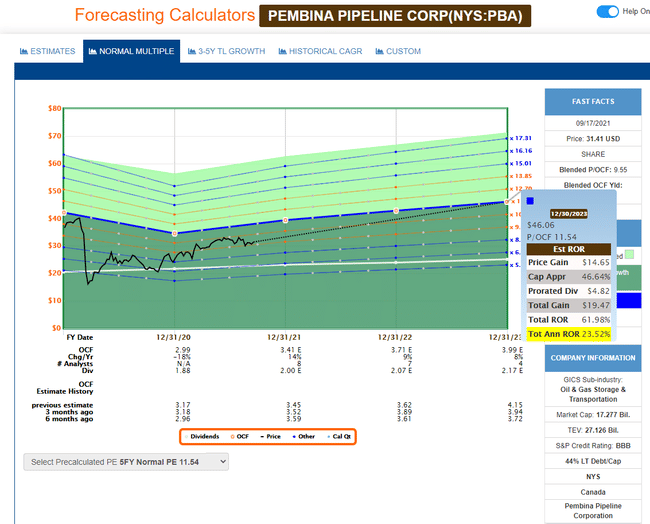

Die Bewertung des Unternehmens ist mit dem 9,55-fachen P/FFO überzeugend. Bei einer reinen Seitwärtsbewegung des Kurses ergibt sich ein jährliches Wertsteigerungspotenzial von 13,17 % bis 2023 und ein jährliches Wachstum von 23,52 % bei einem Turnaround auf eine Bewertung von 11,5 P/FFO.

Abgesehen vom nächsten Unternehmen, das eine monatliche Dividende ausschüttet, ist dies traditionell das sicherste Unternehmen im Mix und dasjenige, in das ich derzeit am stärksten investiert bin. Pembina ist ein großartiges Unternehmen mit einem ausgezeichneten Management und der erwiesenen Fähigkeit, negative Marktzyklen zu überstehen, trotz des Kurseinbruchs der Aktie.

Ich habe$PBA in meinem Portfolio und halte es für einen guten Kauf an der NYSE bei einem Preis unter 39 $/Aktie.

5. die Realty Income Corp. $O

Aktuelle Dividendenrendite: 4,21%

Wir können die monatlichen Dividendengesellschaften nicht erwähnen, ohne auf ihren "König" zu sprechen zu kommen. Und das ist definitiv Realty. Theoretisch könnten Sie alle Unternehmen auf dieser Liste ignorieren und Ihr gesamtes Geld, das Sie in monatliche Dividendenanlagen investieren wollen, allein in Realty Income stecken - ehrlich gesagt, niemand könnte Sie dafür für verrückt erklären, mich eingeschlossen. Obwohl ich innerhalb dieses Segments weiter diversifizieren möchte, ist es mein Ziel, dass Realty Income $O die mit Abstand größte meiner monatlichen Dividendeninvestitionen ist. Sie liegt derzeit an zweiter Stelle, gleich hinter Exchange Income.

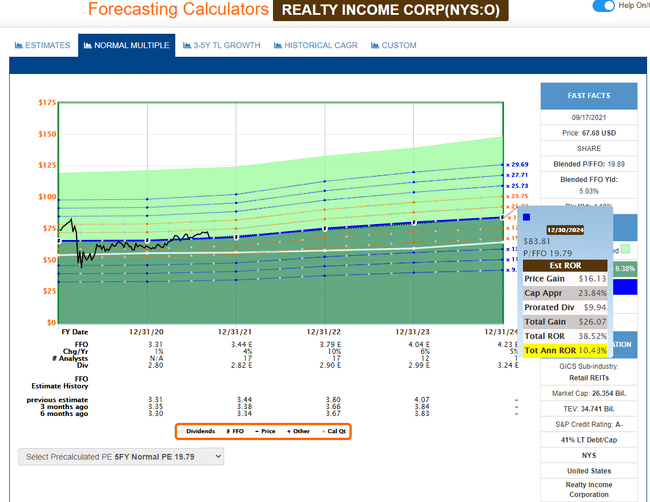

Da es sich um ein mit A- bewertetes Unternehmen handelt, wird es traditionell mit einem viel höheren Aufschlag gehandelt als die anderen Unternehmen hier, und Sie werden es nicht unverschämt billig bekommen, das ist etwas, womit man rechnen muss. Natürlich hat das Unternehmen auch keine Probleme, die Gewinnerwartungen zu erfüllen, und es verfügt auch über die bei weitem größten Vermögenswerte auf dieser Liste.

Die aktuelle Rendite von Realty Income liegt bei 4,2 % - meine persönliche Faustregel besagt, dass ein Unternehmen immer dann eine Überlegung wert ist, wenn es eine jährliche Dividendenrendite von mehr als 4 % erzielt. Natürlich wünschte ich mir, ich hätte während der Pandemie dreimal so viel Kapital in die Arbeit gesteckt, da es mir im Grunde genommen gelungen ist, die Pandemie mit nur wenigen Tagen Verspätung abzuwenden. Die Renditen, die seither erzielt wurden, sind beeindruckend.

Die$O hat alles, was ein Anleger sich wünschen kann: Dividendensicherheit, ein gutes Management und eine solide Dividendenwachstumsrate. Aber es ist auch das mit Abstand teuerste der Gruppe.

Bei einer Prämie von 19-20x P/FFO besteht hier jedoch noch ein Wachstumspotenzial von 10,43% pro Jahr.

Wenn Sie Zugang zu einer riesigen Menge an Kapital hätten, nur die sicherste Anlage wollten und bereit wären, eine gewisse Prämie dafür zu zahlen (aka das ideale Ruhestandsszenario), würde ich sagen, dass Sie einen beträchtlichen Teil Ihres Portfolios in $O investieren sollten, wenn Sie sich Sorgen um die monatliche Dividendenausschüttung machen.

Trotz des relativ geringen Wachstumspotenzials bietet diese Aktie auch das höchstmögliche Maß an Sicherheit. Ich halte das Unternehmen für einen guten Kauf unter $67/Aktie und oberhalb einer Dividendenrendite von 4% und natürlich $O in einem eigenen Portfolio.

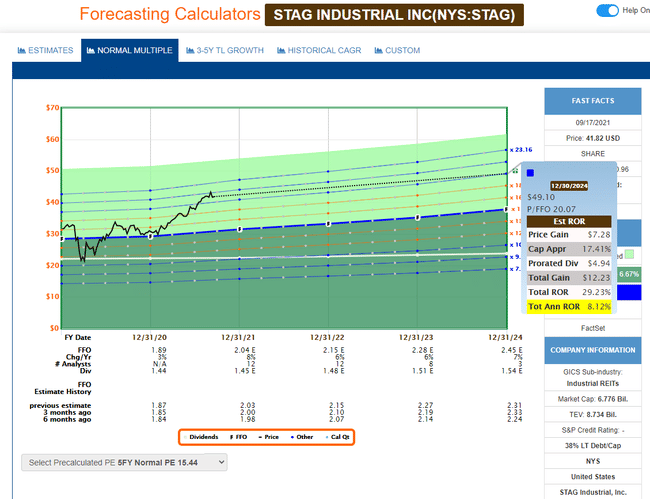

6) STAG Industrie $STAG

Aktuelle Dividendenrendite: 3,51%

Das tut wirklich weh. Warum? Der Grund dafür ist, dass ich eine große Position in $STAG besaß, als die Rendite des Unternehmens bei über 7 % lag. Es war eine meiner ersten US-Anlagen, die eine monatliche Dividende zahlte. Leider habe ich ihn nach einer sehr beeindruckenden Rendite von über 100 % verkauft und seitdem nicht wieder gekauft.

Wenn Sie sich den Chart ansehen, können Sie sich wahrscheinlich vorstellen, was seitdem mit dem Unternehmen geschehen ist 🚀, und seine Wertsteigerung ist für mich nicht mehr investierbar - zumindest im Moment. Der Markt verlangt eine höhere P/FFO-Prämie als Realty Income, obwohl STAG weniger als ein Fünftel so groß ist und kein Kreditrating hat. Außerdem liegt die Dividendenrendite hier derzeit bei weniger als 3,5 % pro Jahr, was ich ebenfalls nur schwer verkraften kann.

Es gibt keinen denkbaren Grund, zu diesen Multiplikatoren in STAG zu investieren, es sei denn, man verfügt über Insiderinformationen. Das Wachstum ist selbst bei der derzeitigen Prämie des Unternehmens schwach.

Sie können darauf wetten, dass ich einer der ersten in der Schlange sein werde, um die Aktie zu kaufen, wenn das Unternehmen untergeht - alles unter dem 15-fachen des KGV ist reif für einen Kauf, aber wir sind derzeit ein ganzes Stück von diesem Niveau entfernt, und es scheint sehr unwahrscheinlich, dass wir es in nächster Zeit erreichen werden.

Aus diesem Grund verdient das Unternehmen einen Platz auf Ihrer Beobachtungsliste, aber im Moment sollten Sie die Finger davon lassen. Realistisch betrachtet würde ich, wenn ich die STAG heute noch halten würde, wahrscheinlich einen Teil der Gewinne mitnehmen und mein Kapital anderweitig einsetzen. STAG wird zu einer Bewertung gehandelt, die - zumindest für mich - weder seiner Größe noch seinen allgemeinen Fundamentaldaten entspricht. Vor ein paar Jahren habe ich es zu früh und zu billig verkauft, aber heute sehe ich es überhaupt nicht mehr als zu billig an.

Ich würde STAG zu einem Höchstpreis von etwa 33-34 $/Aktie kaufen, solange sie auch eine Rendite von über 4 % abwirft, und ich würde sie als eine langfristige Anlage betrachten, bei der ich etwas länger auf eine angemessene Wertsteigerung warten muss. Ich habe die STAG derzeit nicht in meinem Portfolio.

Schlussfolgerung

Ich halte diese 6 dividendenzahlenden Unternehmen für die interessantesten auf dem Markt und verfolge sie für mein eigenes Portfolio. Ich besitze 4 von ihnen und zum richtigen Preis wäre ich bereit, theoretisch alle 6 zu besitzen.

Wenn ich 50.000 Dollar zur Verfügung hätte, um in monatliche Dividendenzahler zu investieren, würde ich sie derzeit wie folgt aufteilen:

| Ticker | Position | Ausbeute | Jährliche Dividende |

| $BRMK | 3000 $ | 8,3 % | 249 $ |

| $EIFZF | 7000 $ | 5,3 % | 371 $ |

| $PBA | 10 000 $ | 6,5 % | 650 $ |

| $O | 30 000 $ | 4,2 % | 1260 $ |

| Insgesamt zwei | 2530 $ | Monatliche Dividende/Rendite | 211 $/5,06 % |

Je nach Ihrer Risikobereitschaft können Sie diese Anlagen beliebig gewichten und am Ende eine Rendite von bis zu 6 % erzielen, ohne dass Sie sich auf etwas einlassen, was ich wirklich als "übermäßig riskante" Anlage bezeichnen würde.

Vielen Dank für die Lektüre. Was halten Sie von monatlichen Ausschüttungen? Lassen Sie es mich in den Kommentaren wissen, falls zutreffend. 👇

*Dies ist keine Anlageempfehlung, investieren Sie nur auf der Grundlage Ihrer eigenen gründlichen Analyse. Aktien und Rohstoffe sind riskante Anlagen. Für jeden Titel gebe ich an, ob er sich im Besitz des Portfolios befindet oder nicht.