Wir werfen einen Blick auf einige der größten Technologieunternehmen der Welt, die sich derzeit in einer leichten Korrektur befinden. Wir gehen auf die technische Analyse für jedes Unternehmen ein, die einen direkten Einfluss auf den Kurs hat . Der Beginn eines Abschwungs oder nur ein vorübergehender Preisnachlass?

1) Microsoft

Microsoft hat einen soliden Ergebnisbericht vorgelegt. Das Unternehmen verdiente 2,48 $ pro Aktie gegenüber den Erwartungen von 2,31 $ pro Aktie. Microsoft erzielte außerdem einen Umsatz von 51,73 Milliarden Dollar gegenüber den erwarteten 50,88 Milliarden Dollar. Der Umsatz stieg im Vergleich zum Vorjahr um 20 %, der Gewinn pro Aktie um 22 %. Der vielleicht beste Teil des Berichts war, dass das Unternehmen einen höheren Umsatz von 48,5 bis 49,3 Milliarden Dollar im nächsten Quartal meldete und damit die erwarteten 48,23 Milliarden Dollar übertraf.

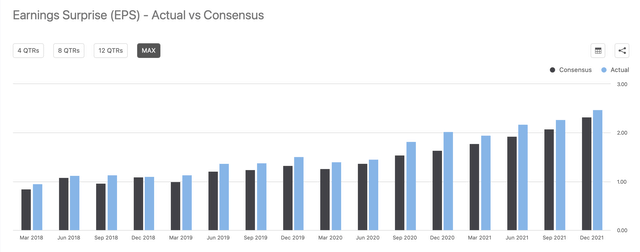

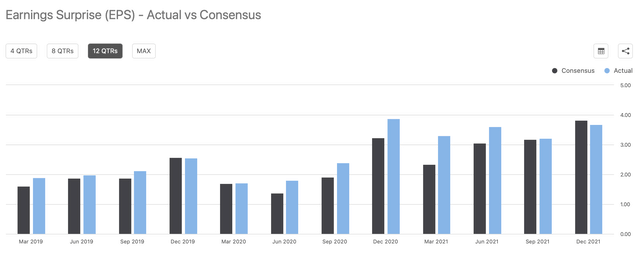

Microsoft hat in den vergangenen Jahren ein robustes Ertragswachstum gezeigt, und mit dem Fortschreiten des Unternehmens dürfte sich das Ertragswachstum fortsetzen. Auch wenn sich das Gewinnwachstum des Unternehmens von 20 % verlangsamen sollte, dürften wir in den kommenden Quartalen immer noch ein Gewinnwachstum von 10-15 % sehen.

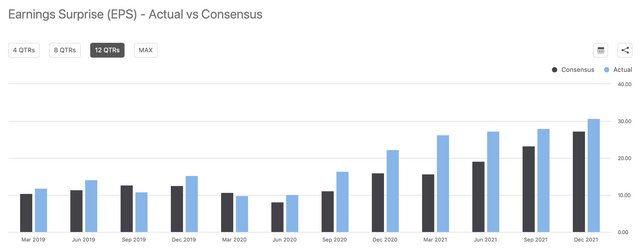

Wachstum des Gewinns je Aktie

MSFTs Gewinnentwicklung pro Aktie (SeekingAlpha.com )

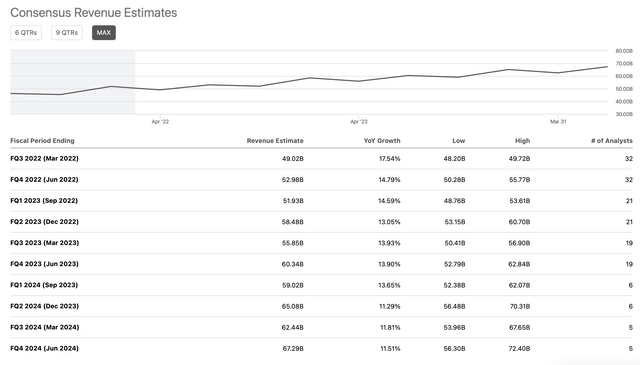

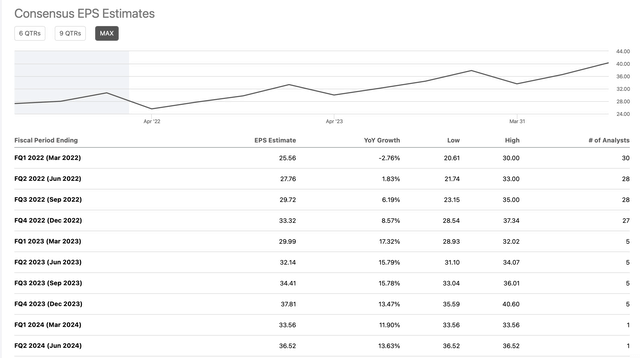

Schätzungen des Gewinnwachstums

MSFT Gewinnwachstum (SeekingAlpha.com )

Trotz der beträchtlichen Größe und des Marktanteils von Microsoft verzeichnet das Unternehmen nach wie vor ein bemerkenswertes Wachstum bei Umsatz und Gewinn pro Aktie, und der Wachstumskurs des Tech-Juggernauts scheint noch lange nicht zu Ende zu sein. Mit dem 30-fachen des geschätzten zukünftigen Gewinns pro Aktie ist Microsoft jedoch derzeit nicht billig. Es gibt zwar Gründe, warum die Anleger Spitzenpreise für die Aktie zahlen, aber angesichts der hohen Bewertung von Microsoft könnte das Wachstum begrenzt sein.

Technischer Aufbau

Das technische Bild des Unternehmens hat sich bis vor kurzem verbessert. Wir sehen jetzt eine Bewegung zurück zum 200-Tage-MA. Wenn Microsoft entscheidend unter diesem technischen Niveau schließt, könnte die Aktie in Schwierigkeiten geraten. Alles in allem ist das technische Bild im Moment nicht sehr zinsbullisch. In der Tat ist hier vorerst eine vorsichtige Haltung angebracht.

Der Anzeiger

- Jüngstes Ergebnis: B+

- Ausblick: B+

- Künftiges Ertragspotenzial: A-

- Wachstumsrate: B-

- Wachstumskurve: B-

- Bewertung: C

- Technische Einstellung: C+

- Gesamtbewertung: 79/B-

Kursziel zum Jahresende: $350-380 (20-30% Aufwärtspotenzial)

2. Apfel

Apple hat ein solides Quartal vorgelegt. Der Gewinn pro Aktie lag bei 2,10 $ gegenüber den Schätzungen von 1,89 $. Das Unternehmen übertraf die Umsatzschätzungen und erreichte 123,9 Mrd. $ gegenüber den Erwartungen von 118,66 Mrd. $. Der Umsatz stieg im Jahresvergleich um 11 % und der Gewinn pro Aktie um 25 %. Das Unternehmen gab keine offizielle Prognose ab, aber wir sehen, dass die Dynamik von Apple stark ist und die zukünftigen Gewinne die Erwartungen der Analysten weiterhin übertreffen dürften.

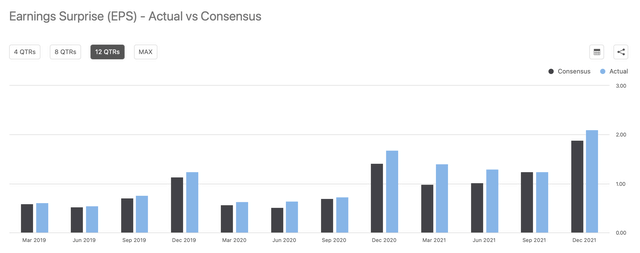

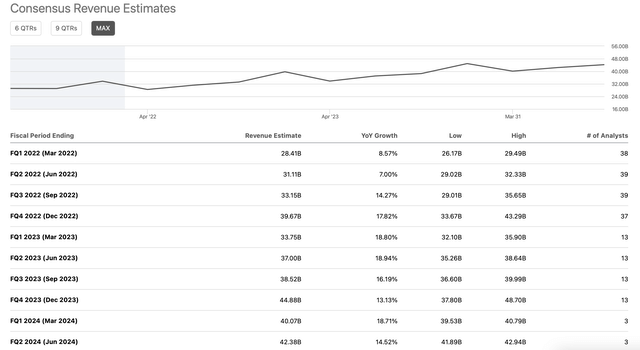

Allerdings wird sich das Umsatzwachstum von Apple in nächster Zeit wahrscheinlich weiter verlangsamen. Das Wachstum von Umsatz und Gewinn pro Aktie könnte in den kommenden Jahren einstellige Werte erreichen, und das Unternehmen scheint kurz davor zu sein, wieder zu einer Value-Aktie zu werden.

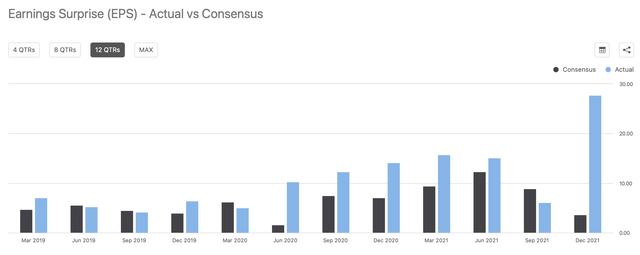

Wachstum des Gewinns je Aktie

Die Entwicklung des Gewinns pro Aktie von AAPL (SeekingAlpha.com )

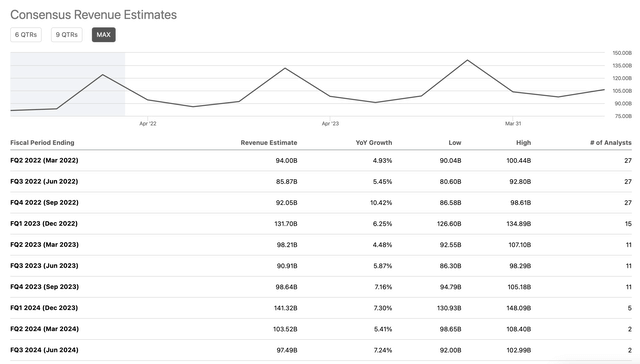

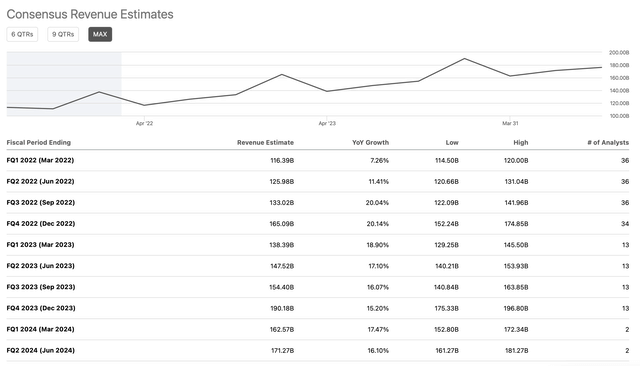

Schätzungen des Gewinnwachstums

AAPL Gewinnwachstum (SeekingAlpha.com )

Die Bewertung von Apple mit dem 28-fachen des für dieses Jahr geschätzten Gewinns pro Aktie erscheint relativ hoch, wenn man davon ausgeht, dass das Unternehmen ein gedämpftes Wachstum aufweist. Meiner Meinung nach ist Apple kein Wachstumsunternehmen mehr. In den kommenden Jahren könnte das Unternehmen seinen Umsatz und den Gewinn pro Aktie weiter steigern, aber wahrscheinlich nur im einstelligen Bereich. Daher könnte das Unternehmen einen niedrigeren Multiplikator verdienen, und die Aktie dürfte von hier aus bis 2022 nur ein begrenztes Wachstum aufweisen.

Technischer Aufbau

Nach einer kürzlichen Erholungsphase ist die Aktie ins Stocken geraten und droht wieder zu fallen. Wenn Apple nicht über das vorherige ATH steigt, könnte sich das technische Bild weiter abschwächen und die Aktie könnte für einige Zeit seitwärts oder tiefer notieren.

Anzeiger

- Jüngstes Ergebnis: B+

- Ausblick: B

- Künftiges Ertragspotenzial: B

- Wachstumsrate: C-

- Wachstumskurve: C+

- Bewertung: C-

- Technische Einstellung: C

- Gesamtbewertung: 74/C

Kursziel zum Jahresende: $180-200 (8-20% Aufwärtspotenzial)

3. Alphabet

Alphabet (GOOG)(GOOGL) hat ein großartiges Quartal hingelegt. Das Unternehmen erzielte einen Gewinn je Aktie von 30,69 $ gegenüber 27,34 $, die von den Analysten erwartet wurden. Die Einnahmen beliefen sich auf 75,33 Milliarden Dollar und lagen damit deutlich über den erwarteten 72,17 Milliarden Dollar. Im Vergleich zum Vorjahr stieg der Gewinn pro Aktie um 17 % und der Umsatz um 32 %.

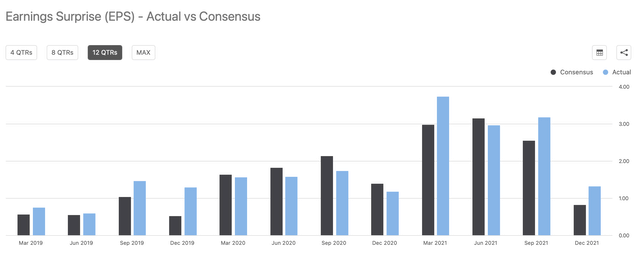

Während das Wachstum des Gewinns je Aktie in diesem Jahr voraussichtlich im einstelligen Bereich liegen wird, dürfte es sich bis 2023 wieder auf 15-20 % beschleunigen. Darüber hinaus werden wir wahrscheinlich noch mehrere Jahre lang ein Umsatzwachstum von 15-20 % sehen, wenn das Unternehmen sich weiterentwickelt. Im Allgemeinen scheint Alphabet ein gesundes Wachstum vor sich zu haben, wenn die Gesamtwirtschaft stark bleibt und die Werbeausgaben weiter steigen.

Wachstum des Gewinns je Aktie

GOOGs Gewinnentwicklung pro Aktie (SeekingAlpha.com)

Schätzungen des Gewinnwachstums

GOOG Umsatzwachstum (SeekingAlpha.com )

Alphabet wird derzeit mit dem 23-fachen des für dieses Jahr geschätzten Gewinns je Aktie gehandelt, was angesichts der Wachstumsrate des Unternehmens relativ günstig ist. Das Unternehmen hat einen Aktiensplit angekündigt, der sehr konstruktiv ist und als positiver Katalysator für das Wachstum der Aktie in den kommenden Monaten dienen dürfte.

Technischer Aufbau

Obwohl sich das technische Bild von GOOG nach dem Tech-Rebuild deutlich verbessert hat, ist die Aktie seit den jüngsten Ergebnissen sehr uneinheitlich. Tatsächlich ist GOOG um 12 % gefallen, seit die Aktie ihren Höchststand nach der Bekanntgabe der Ergebnisse erreicht hat. Wir befinden uns unterhalb des 200-Tage-MA und laufen Gefahr, uns nach unten zu bewegen. Das technische Bild sieht im Moment nicht günstig aus, dennoch wird die Aktie zu einer relativ niedrigen Bewertung gehandelt. Daher sollten sich die technischen Voraussetzungen für Alphabet auf dem Weg ins Jahr 2022 verbessern.

Anzeiger

- Jüngste Ertragsergebnisse: A-

- Ausblick: B

- Künftiges Ertragspotenzial: B

- Wachstumsrate: B

- Wachstumskurve: B B

- Bewertung: B A-

- Technische Einstellung: C+

- Gesamtbewertung: 84/B

Kursziel zum Jahresende: $3.300-$3.600 (23-34% Aufwärtspotenzial)

4. Amazon

Amazon (AMZN) meldete ebenfalls ein solides Quartal. Das Unternehmen übertraf die Schätzungen für den Gewinn pro Aktie mit 5,80 $ gegenüber der Schätzung von 3,57 $. Die Einnahmen entsprachen mit 137,4 Mrd. USD in etwa den Erwartungen, während sie bei 137,6 Mrd. USD lagen. Im Jahresvergleich stieg der Gewinn pro Aktie um 97 % und der Umsatz um 15 %, was das bemerkenswerte Gewinnpotenzial des Unternehmens verdeutlicht. Die Umsatzprognose von Amazon lag jedoch mit 112-117 Milliarden Dollar unter den Schätzungen von 120 Milliarden Dollar. Dennoch dürfte das Unternehmen im Laufe seiner Entwicklung weiterhin ein beeindruckendes Wachstum des Gewinns je Aktie und der Einnahmen verzeichnen.

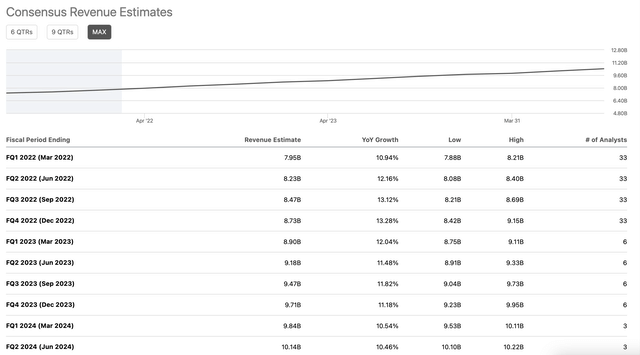

Wachstum des Gewinns je Aktie

AMZN Gewinn pro Aktie Kursverlauf (SeekingAlpha.com)

Schätzungen des Gewinnwachstums

AMZN Gewinnwachstum (SeekingAlpha.com)

Wir können sehen, dass das Ertragspotenzial von Amazon ziemlich bemerkenswert ist. Der Gewinn pro Aktie des Unternehmens ist nicht annähernd so hoch, wie er sein könnte, weil Amazon ständig auf Wachstum ausgerichtet ist. Sobald das Unternehmen seine volle Reife erlangt hat, wird es wahrscheinlich einen beachtlichen Shareholder Value generieren. Im Moment sehen wir jedoch, dass Amazon noch viel Wachstum vor sich hat, da das Unternehmen auch in den kommenden Quartalen ein Umsatzwachstum von 15-20 % erzielen dürfte.

Es ist nicht einfach, Amazon auf Basis des KGV zu bewerten, aber das Unternehmen wird mit dem 45-fachen der Konsensschätzung für 2023 gehandelt. Das erscheint zwar relativ teuer, ist aber kein historisch hoher Wert für Amazon. Das Unternehmen verfügt über ein enormes Gewinnpotenzial und dürfte auch in den kommenden Jahren ein Umsatzwachstum von etwa 15-20 % erzielen. Das technische Bild für Amazon mag nicht so bullisch sein wie das einiger anderer Tech-Titanen, aber der Aktienkurs sollte von hier aus weiter steigen.

Technischer Aufbau

Die meiste Zeit des letzten Jahres bewegte sich Amazon in einer Bandbreite. Aber die Aktie ist nicht so teuer, wie sie auf dem Papier erscheint, und wenn die Wirtschaft im Allgemeinen stark bleibt, könnte die Aktie bald ausbrechen. Sobald der Ausbruchswert von 3.000 $ überschritten ist, könnte die Aktie zulegen.

Auszug aus

- Jüngste Ertragsergebnisse: B+

- Ausblick: C

- Künftiges Ertragspotenzial: A

- Wachstumsrate: A-

- Wachstumskurve: A-

- Bewertung: C+

- Technische Einstellung: B

- Gesamtbewertung: 82/B

Kursziel zum Jahresende: $3.500-$3.800 (13-23% Aufwärtspotenzial)

5. Meta-Plattformen

Meta (FB) ist nach der Bekanntgabe der Ergebnisse praktisch zusammengebrochen. Das Unternehmen konnte zwar den Umsatz leicht übertreffen, aber der Gewinn pro Aktie lag mit 3,67 $ unter den erwarteten 3,84 $. Schlimmer noch, das Unternehmen meldete deutlich niedrigere Einnahmen, nämlich 27-29 Milliarden Dollar gegenüber den erwarteten 30,15 Milliarden Dollar. Auch die Kosten fielen höher aus als von vielen Investoren erwartet. Der Gewinn je Aktie sank um 1,5 % im Vergleich zum Vorjahr, obwohl der Umsatz um 20 % stieg. Der Gewinn pro Aktie dürfte in nächster Zeit sinken, während die Einnahmen des Unternehmens weiterhin im niedrigen zweistelligen Bereich wachsen dürften.

EPS-Wachstum

Die Entwicklung des Gewinns pro Aktie von FB (SeekingAlpha.com)

Schätzungen des Gewinnwachstums

FB Gewinnwachstum (SeekingAlpha.com)

FB hat in den vergangenen Jahren ein starkes Umsatzwachstum gezeigt. Das künftige Ertragspotenzial des Unternehmens ist jedoch nicht mehr so klar. Das Unternehmen meldet steigende Kosten aufgrund der Ausgaben für Reality Labs, und das Kerngeschäft der Werbeausgaben könnte durch mögliche Marktturbulenzen beeinträchtigt werden. Obwohl das Unternehmen weiterhin zweistellige Umsatzzuwächse erzielen dürfte, könnte FB in den kommenden Quartalen ein minimales oder sogar rückläufiges Wachstum des Gewinns pro Aktie verzeichnen. Die gute Nachricht ist, dass Meta zu einem Kurs gehandelt wird, der nur etwa dem 18-fachen der für dieses Jahr geschätzten Gewinne pro Aktie entspricht. Leider sind das tatsächliche Ertragspotenzial und der Wachstumspfad des Unternehmens jetzt unklar.

Technischer Aufbau

Trotz des starken Rückgangs von Meta fällt es schwer, das technische Bild hier als zinsbullisch zu bezeichnen. Der technische Schaden ist groß, und es gibt keinen eindeutigen Katalysator, der die Aktie in nächster Zeit nach oben treiben könnte. Doch selbst der Rückgang dürfte sich in Grenzen halten. Ich denke, die Aktie wird sich wahrscheinlich eine Zeit lang seitwärts bewegen, und wenn eine weitere Verschlechterung des Wachstums verhindert werden kann, kann sie wahrscheinlich die Lücke bis 300 $ schließen und dann möglicherweise höher steigen.

Anzeiger

- Jüngste Ertragsergebnisse: C+

- Ausblick: D

- Künftiges Ertragspotenzial: B-

- Wachstumsrate: C+

- Wachstumskurve: C

- Bewertung: A

- Technische Einstellung: C

- Gesamtbewertung: 75/C

Kursziel zum Jahresende: $280-320 (27-45% Aufwärtspotenzial)

6. Netflix

Obwohl Netflix (NFLX) ordentliche Zahlen vorlegte, stürzte die Aktie nach dem Ergebnisbericht ab. Netflix meldete einen gleichbleibenden Umsatz und einen deutlich höheren Gewinn pro Aktie (1,32 $ gegenüber 82 Cent). Auch die Nettowerbung pro Abonnent übertraf mit 8,28 Millionen gegenüber den erwarteten 8,19 Millionen die Erwartungen. Die schlechte Nachricht war, dass Netflix für das zweite Quartal nur 2,5 Millionen Nettoanzeigen prognostizierte, statt der erwarteten 6,93 Millionen, und die Aktie wurde für den schlechten Ausblick abgestraft.

Wachstum des Gewinns je Aktie

NFLX Gewinnentwicklung pro Aktie (SeekingAlpha.com )

Wachstum der Einnahmen

NFLX Gewinnwachstum (SeekingAlpha.com )

Dennoch dürften wir in den kommenden Quartalen weiterhin ein recht robustes Umsatzwachstum und eine deutliche Steigerung des Gewinns je Aktie verzeichnen. Das Unternehmen dürfte in den kommenden Quartalen weiterhin ein Umsatzwachstum von 10-15 % verzeichnen, und der Gewinn pro Aktie dürfte erheblich steigen (25-50 % im Jahresvergleich), da Netflix in den kommenden Jahren profitabler wird.

Der wichtigste Faktor, der die Anleger beunruhigt, ist die Tatsache, dass die Wachstumsstory von Netflix hier gefährdet ist und ein langsameres Wachstum die künftigen Erträge des Unternehmens beeinträchtigen könnte. Während sich das Umsatzwachstum des Unternehmens in den kommenden Jahren auf etwa 10 % verlangsamen könnte, könnten die Rentabilität von Netflix und der Gewinn pro Aktie deutlich steigen. Das Unternehmen wird nur mit dem etwa 26-fachen der Analystenschätzungen für 2023 gehandelt, was angesichts der Wachstumsrate und des Gewinnpotenzials des Unternehmens relativ günstig ist.

Technischer Aufbau

Netflix hat einen deutlichen Rückgang erlebt, und die Aktie ist dramatisch überverkauft. Jetzt sind der Aktienkurs und die Bewertung des Unternehmens in einer viel gesünderen Position. Ich gehe davon aus, dass die Lücke von 500 bis 550 Dollar bald geschlossen wird. Sollte das Abonnentenwachstum im nächsten Quartal wieder einsetzen, könnte die Aktie zudem deutlich steigen.

Karteikarte

- Jüngste Ertragsergebnisse: B

- Ausblick: C-

- Künftiges Ertragspotenzial: A-

- Wachstumsrate: C+

- Wachstumspfad: B-

- Bewertung: B+

- Technische Einstellung: B-

- Gesamtbewertung: 80/B

Kursziel zum Jahresende: 500-600 $ (33-50% Wachstumspotenzial)

Schlussfolgerung

Auch wenn sich die Unternehmen in einer leichten Korrektur befinden, kann man von einem relativ hohen Risiko sprechen. Ich persönlich würde derzeit von Käufen absehen und lieber abwarten. Es gibt keine Garantie dafür, dass sich die ganze Sache mit Meta nicht wiederholen kann.