Warren Buffett, die Chef-Ikone von $BRK-A $BRK-B, rät und kritisiert die Haltung der Anleger in einer Zeit, in der die Chance auf die größten Gewinne direkt vor unseren Augen liegt. Krisen bringen Erträge, man muss gierig sein, wenn andere am meisten Angst haben. Dies ist die Hauptaussage von Buffett, der heute die derzeit erfolgreichste und damit profitabelste Strategie erläutert.

Warren Buffett, der den Spitznamen "Orakel von Omaha" trägt, kann Anleger am besten beraten, denn er hat viele Krisen durchlebt und ist immer als Gewinner aus ihnen hervorgegangen.

Punkt Nr. 1 - In der Krise eine Menge kaufen

Warren Buffett versucht, "gierig zu sein, wenn andere Angst haben". Der Milliardär und CEO von Berkshire Hathaway $BRK-A $BRK-B befürwortete diesen Ansatz während der europäischen Schuldenkrise und riet den Anlegern, diese Schocks als Gelegenheit zum Kauf von Schnäppchen zu betrachten.

"Nur weil es in Europa Probleme gibt - und es gibt eine Menge Probleme in Europa, und sie werden nicht einfach verschwinden -, heißt das nicht, dass man keine Aktien kaufen sollte", sagte Buffett 2013 dem Fernsehsender CNBC.

Der Berkshire-Chef wies darauf hin, dass sein Unternehmen im Herbst 2008, als sich die Vereinigten Staaten im Zuge der Finanzkrise in einer schwierigen Lage befanden, innerhalb von drei Wochen 15,5 Milliarden Dollar bereitgestellt hat.

"Nicht weil es gute Nachrichten gab, sondern weil es gute Preise gab", erklärte Buffett. "Wenn Sie glauben, dass Europa existieren wird, was ich mir sicher bin, und dass es eine enorme Kaufkraft haben wird... dann sehen Sie die Probleme wirklich als potenzielle Kaufgelegenheit an".

Punkt Nr. 2 - Die Geschichte lügt nicht

Ein altgedienter Investor erinnerte sich, dass er seine ersten Aktien einige Monate nach Pearl Harbor kaufte, als die USA im Zweiten Weltkrieg an Boden verloren.

"Ich habe sie nicht gekauft, weil ich dachte, dass es eine gute Idee wäre, den Krieg zu verlieren", sagte er gegenüber CNBC. "Ich kaufte sie, weil ich glaubte, dass die Aktien billig waren und dass wir den Krieg schließlich gewinnen würden, und dasselbe gilt für Europa.

Punkt Nr. 3 - Ein gutes Unternehmen ist immer besser als eine Krise

Buffett betonte, dass ihm die Qualität und die Bewertung eines Unternehmens viel wichtiger sind als der Standort.

"Wenn Coca-Cola $KO seinen Sitz in Amsterdam und nicht in Atlanta hätte, würden wir es gerne kaufen", sagte er. "Wir mögen gute Unternehmen zu niedrigen Preisen".

Buffett sagte, er sei offen für Investitionen in Südeuropa, aber ein griechisches, italienisches oder spanisches Unternehmen müsse eine höhere Hürde nehmen, um seine Unterstützung zu erhalten.

"Wenn ich das Geschäft gut verstehe, dem Management vertraue und es bewundere und der Preis stimmt, dann kaufen wir dort", sagte er.

Ähnlich äußerte sich Buffett auf der jährlichen Aktionärsversammlung von Berkshire $BRK-A $BRK-B im Jahr 2013, als er gefragt wurde, ob die Staatsschuldenkrise ihn von Investitionen in der Eurozone abhalten würde.

"Das könnte uns die Möglichkeit geben, Unternehmen zu kaufen", sagte er. "Wir würden gerne morgen ein großes Unternehmen in Europa kaufen, das uns gefällt, und dafür bar bezahlen.

Punkt Nr. 4 - In das investieren, was man gut kennt

Der Berkshire-Chef vertrat 2014 eine ähnliche Haltung, als er den Anlegern sagte, dass sie während eines Krieges Aktien halten sollten und nicht Bargeld, Gold oder Bitcoin.

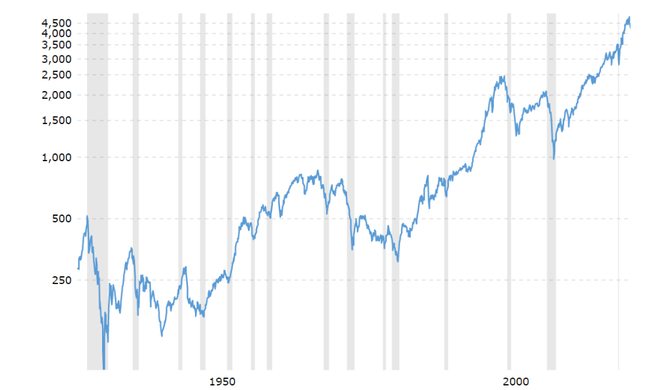

Die Grafik zeigt die Entwicklung des S&P 500-Fonds

Zwischen 1928 und 2019 schwächelte der US-Aktienindex S&P 500 (und sein Berechnungsmodell, als es noch nicht existierte) in 26 von 92 Kalenderjahren. Rund 72 % der Kalenderjahre endeten somit mit einem Gewinn. Kurz gesagt, der US-Aktienmarkt hat größtenteils zugelegt, aber das ist nicht die Regel. Es ist jedoch beruhigend zu wissen, dass fast drei Viertel der letzten Jahre für Aktien profitabel waren (nominal, d.h. ohne Inflation).

Darüber hinaus ist es nicht uninteressant, dass in allen Fällen, in denen die Aktien während einer Rezession auf einen neuen Höchststand gestiegen sind (Februar 1961, Juli 1980, November 1982 und März 1991), nur einen Monat später eine Erholung und eine neue Phase des Wirtschaftswachstums eintrat.

Schlussfolgerung

Historische Indikatoren und Warren Buffett selbst raten den Anlegern, während einer Krise nicht nachzulassen und zu investieren. Krisen bringen eine gewisse Volatilität auf den Markt, aber das bedeutet für den Anleger nur eines: billige Preise für gute und schlechte Unternehmen, von denen er profitieren kann. In der Vergangenheit ist der Markt nach Rezessionen immer wieder zu Höchstständen zurückgekehrt und hat in vielen Fällen sogar persönliche Höchststände erreicht. Es ist keine Kunst zu investieren, wenn es der Welt gut geht und wir unsere Aktien durchweg im grünen Bereich sehen. Die Kunst und Exzellenz des Investierens besteht darin, dass ein Anleger Geld in Unternehmen investieren kann, wenn diese gerade ihre starken und vielversprechenden Geschäfte abstürzen sehen und weitere rote Zahlen auf dem Konto erscheinen, in einigen Fällen innerhalb von Wochen oder Monaten. Was ist damit gemeint? Es ist die Krise, die das meiste Geld einbringt, und das sollten Sie sich merken.

Quelle.