Real Estate Investment Trusts (REITs) sind börsennotierte Unternehmen, die es Einzelanlegern ermöglichen, Anteile an Immobilienportfolios zu erwerben. REITs ermöglichen es Anlegern, problemlos in den Immobiliensektor zu investieren, der Unternehmen umfasst, die Wohn-, Gewerbe- und Industrieimmobilien besitzen, entwickeln und verwalten.

Investitionen in Immobilien als Grundlage für ein Portfolio? Das mag auch für einige Anleger gelten, die auf potenzielle Dividenden- und Mieteinnahmen aus sind

Zu den besten REIT-Aktien gehören viele Unternehmen, die einen bestimmten Bereich des Immobiliensektors beherrschen. Es besteht auch die Möglichkeit, in Wachstums-REITs, die wertvollsten REITs oder vielleicht die REITs mit der größten Dynamik oder Volatilität zu investieren. Heute stelle ich Ihnen 2 REIT-Aktien vor, die aufgrund ihres massiven Wachstums im vergangenen Jahr auf dem Radar der Anleger sein sollten.

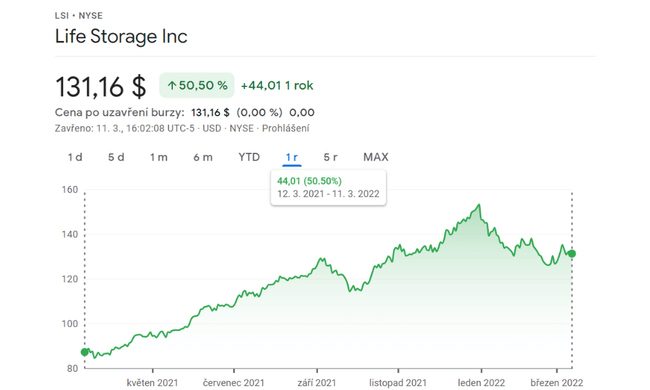

REIT-Aktie Nr. 1 - Life Storage Inc. $LSI

Ein Anstieg von 50,5 % in nur einem Jahr wird von $LSI gemeldet

Life Storage, Inc. $LSI ist ein Selfstorage-REIT, der Selfstorage-Anlagen erwirbt und verwaltet. Das Unternehmen hat seinen Sitz in Buffalo, New York, und betreibt mehr als 900 Lagereinrichtungen in 30 Staaten.

Das Unternehmen bleibt zuversichtlich, was den Wachstumstrend angeht, da es uns für das letzte Quartal recht vielversprechende Ergebnisse vorgelegt hat:

- Einzelhandelsumsatz um 16,9% und operatives Ergebnis um 23,9% gegenüber dem Vorjahr gestiegen

- Erwirtschaftung eines den Stammaktionären zurechenbaren Nettogewinns von 74,1 Millionen US-Dollar bzw. 0,90 US-Dollar pro voll verwässerter Stammaktie

- Erzielung eines bereinigten Betriebsergebnisses je voll verwässerter Stammaktie von 1,41 US-Dollar, was einem Anstieg von 31,8 % gegenüber dem gleichen Zeitraum im Jahr 2020 entspricht

Alle Angaben übertreffen die Schätzungen der Analysten, so dass ein weiteres langfristiges Wachstum prognostiziert wird. Selbst wenn das Unternehmen nicht in der Lage sein sollte, zusätzliche Immobilien zu erwerben, was unrealistisch ist, wird es aufgrund der steigenden Mieten und der hohen Nachfrage nach Immobilien dennoch Gewinne erzielen und rentabel sein.

Das Unternehmen lockt die Anleger auch mit einer Dividende von 2,55 % (3,34 $), die mit zunehmender Rentabilität steigen könnte. Insgesamt konnte das Unternehmen seinen Umsatz in den letzten Jahren von Jahr zu Jahr steigern, was für Anleger von entscheidender Bedeutung ist, wobei der größte Sprung zwischen 2020 und 2021 zu verzeichnen ist.

Es gibt nicht nur positive Nachrichten, was kann die Rentabilität des Unternehmens beeinflussen?

- Ungünstige Veränderungen der allgemeinen wirtschaftlichen Bedingungen, der Immobilienbranche und der Märkte, auf denen sie tätig ist

- Die Auswirkungen des Wettbewerbs durch neue Selfstorage-Einrichtungen oder andere Lagermöglichkeiten, die zu niedrigeren Mieten und einer geringeren Auslastung führen

- Potenzielle Haftung für nicht versicherte Schäden und Umweltverschmutzung

- die Fähigkeit des Unternehmens, erworbene Selfstorage-Einrichtungen zu bewerten, zu finanzieren und zu integrieren

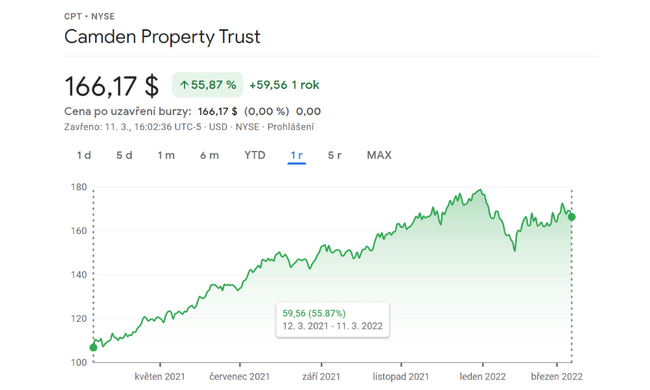

2) REIT-Aktie Nr. 2 - Camden Property Trust $CPT

REIT-Aktie $CPT hat im letzten Jahr 59,5% zugelegt

Camden Property Trust $CPT ist ein börsennotierter Real Estate Investment Trust, der in Wohnungen in den Vereinigten Staaten investiert. Das Unternehmen erwirtschaftet fast sein gesamtes Einkommen aus der Vermietung von Immobilien an Mieter über kurzfristige Verträge. Das Unternehmen steht auf Platz 8 der Liste der "Best Companies to Work For" der Zeitschrift Fortune.

Das Unternehmen ist sehr vielversprechend und die Erwartungen und Prognosen sind entsprechend hoch. Die Liquidität von 1,5 Mrd. USD, die das Unternehmen zum Jahresende meldete, schafft die Voraussetzungen für weitere Übernahmen, und das Unternehmen verzeichnet bereits ein Umsatzwachstum von 7,75 % bis 9,75 % im Jahresverlauf, während die Kosten nur um 3 % steigen. Dies sollte es dem Unternehmen ermöglichen, den für 2022 prognostizierten FFO von 6,09 bis 6,39 $ pro Aktie zu erreichen, was einen deutlichen Anstieg gegenüber den 5,39 $ von 2021 bedeutet.

Camden's 2021 $CPT hat den Gewinn pro Aktie von 2020 mehr als verdoppelt - von 1,24 $ auf 2,96 $. Das Unternehmen weist außerdem eine Dividende von 2,26 % (3,76 $) aus, was jeder Anleger begrüßen wird. Der derzeitige Kurs liegt bei etwa 166 $ pro Aktie, wobei das für dieses Jahr geschätzte Wachstum bis zu 200 $ pro Aktie beträgt.

Schlussfolgerung

Beide Unternehmen haben im vergangenen Jahr sehr gute Zahlen vorgelegt. Der Preis, der durch den volatilen Markt entsteht, öffnet die Tür für Investitionen. Das Potenzial ist hier recht hoch, allerdings muss man auf die fundamentale Analyse und die Weltlage achten, die den Immobilienmarkt erschüttern könnte. Wenn die Weltlage friedlicher ist, sehe ich kein Problem darin, dass diese beiden Unternehmen ihre Gewinne, Einnahmen und Dividenden steigern.

Bitte beachten Sie, dass dies keine Finanzberatung ist. Jede Investition muss einer gründlichen Analyse unterzogen werden.