Die Situation in der Welt kennt weiterhin kein Ende, sei es durch steigende Inflation, Zinsen, die Krise in der Ukraine oder andere geopolitische Einflüsse. Es kann sein, dass der Markt in einen Bärenmarkt übergeht. Wie reift man in einem Bärenmarkt über den Aktienmarkt? In unserem heutigen Artikel gehen wir näher darauf ein und erläutern, wie man sich verteidigen kann, und nennen 3 Unternehmen, die am Ende zu den Gewinnern gehören könnten.

Eine Baisse oder ein Bärenmarkt ist ein gängiger Begriff für einen erheblichen Rückgang der Börsenkurse. Ein Bärenmarkt kann in der Regel als eine Situation definiert werden, in der die Kursverluste eines Index gegenüber dem letzten Höchststand mehr als -20 % betragen.

Seit dem Tiefpunkt der Großen Rezession vor 13 Jahren ist der technologieabhängigeNasdaq Composite $^NDX-Index praktisch unaufhaltsam. Während der ikonische Dow Jones Industrial Average $^DJI und der breit gefasste S&P 500 $^GSPC seit ihrem Tiefpunkt am 9. März 2009 um 398% bzw. 517% zugelegt haben, ist der Nasdaq Composite $^NDX mit einem Gesamtgewinn von 909% davongerannt!

In den letzten vier Monaten hat die Begeisterung für die wachstumsstarken Aktien, die den Nasdaq $^NDX mehr als ein Jahrzehnt lang nach oben getrieben haben, jedoch nachgelassen. Am 8. März befand sichderNasdaq Composite $^NDX-Indexoffiziell in einem Bärenmarkt mit einem Verlust von 20,3 % gegenüber seinem Allzeithoch bei Börsenschluss.

Während diese wilden Schwankungen vor allem für neuere Anleger beunruhigend sein können, hat die Geschichte eindeutig gezeigt, dass Käufe während dieser Abschwünge für langfristige Anleger ein kluger Schachzug sind. Das liegt daran, dass jeder signifikante Rückgang am Aktienmarkt schließlich von einer Aufwärtsrallye ausgelöscht wird.

Nachfolgend finden Sie drei Wachstumsaktien, bei denen Sie es wahrscheinlich bereuen werden, wenn Sie sie nicht kaufen, während der Nasdaq in den Bärenmarkt abtaucht.

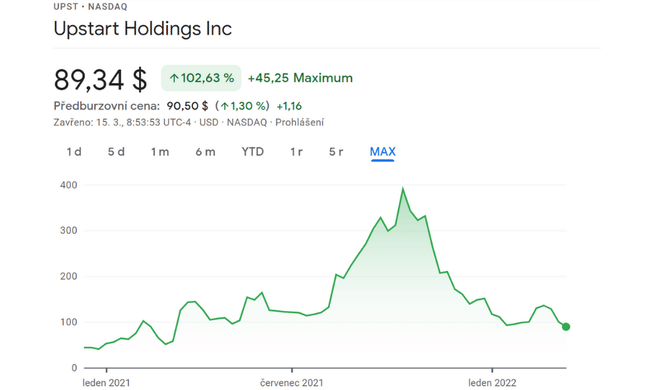

Upstart Holdings $UPST

Das Unternehmen ist gegenüber seinem ATH um fast 77% gefallen

Die erste Wachstumsaktie, bei der Sie möglicherweise bereuen werden, dass Sie sie während der Nasdaq-Baisse nicht gekauft haben, ist die Cloud-basierte Kreditplattform Upstart Holdings $UPST.

Upstart $UPST hat seit Anfang August eine wilde Fahrt hinter sich. Die Aktie hat sich in weniger als drei Monaten auf 400 $ fast vervierfacht und ist seit ihrem Allzeithoch um fast 80 % gefallen. Auch wenn dieses Wachstum wahrscheinlich etwas zu groß war, wird bei diesem Rückzug übersehen, wie transformativ die Kreditplattform des Unternehmens für Kreditinstitute und Verbraucher sein könnte.

Das herkömmliche Verfahren zur Prüfung von Kreditanträgen ist kostspielig und zeitaufwändig. Aber dank Upstart $UPST erhalten etwa zwei Drittel aller Antragsteller auf einen Privatkredit sofort eine Antwort. Durch den Einsatz von künstlicher Intelligenz (KI) und maschinellem Lernen ist Upstart $UPST in der Lage, Bewerber schnell zu prüfen und Kreditinstituten Zeit und Geld zu sparen. Darüber hinaus führt die KI-basierte Plattform des Unternehmens dazu, dass eine größere Anzahl von Antragstellern bewilligt wird - auch solche mit niedrigen Kreditwürdigkeitswerten.

Die jüngste Abschwächung von $UPST durch Upstarthängt wahrscheinlich mit der Erwartung höherer Zinsen zusammen. Da die Inflation im Januar einen 40-Jahres-Höchststand erreichte, hat die US-Notenbank keine andere Wahl, als die Zinssätze zu erhöhen, um die Inflation einzudämmen. Es wird befürchtet, dass höhere Zinssätze die Zahl der Kreditantragsteller verringern und das schnelle Wachstum von Upstart $UPST bremsen könnten.

Es ist jedoch wichtig zu wissen, dass 94 % der Einnahmen des Unternehmens im vierten Quartal aus Dienstleistungen oder Gebühren stammten. Das Unternehmen hat kein Kreditengagement und muss sich daher nicht um Kreditverluste oder Ausfälle kümmern. Darüber hinaus macht die geldsparende Plattform des Unternehmens es für Kreditinstitute noch wahrscheinlicher, sich auf Upstart $UPST zu verlassen, wenn die Zinssätze steigen und die Zahl der Kreditantragsteller ein wenig abnimmt.

Denken Sie daran, dass Privatkredite für Upstart nur ein Sprungbrett sind. Die Übernahme von Prodigy Software im Jahr 2021 ebnet dem Unternehmen den Weg, um mit seiner KI-gestützten Kreditvergabeplattform in den Markt für Autokredite einzusteigen. Das nächste Ziel dürften Hypothekarkredite sein.

Da fürUpstart in den nächsten fünf Jahren eine Umsatzsteigerung von 273 % prognostiziert wird, ist jetzt der perfekte Zeitpunkt, um von diesem aktuellen Rabatt zu profitieren.

Lovesac $LOVE

Lovesac ist seit Ende 2021 um mehr als 50% gefallen

Eine weitere Wachstumsaktie, die Sie bereuen werden, nicht gekauft zu haben, als der Nasdaq in den Bärenmarkt geriet, ist der Möbelspezialist Lovesac $LOVE.

Möbelunternehmen sind in der Regel sehr zyklisch, wachsen nur langsam und sind in hohem Maße von den Besucherzahlen in ihren Ladengeschäften abhängig. Lovesac $LOVE versucht, diese behäbige Branche auf zwei einzigartige Arten auf den Kopf zu stellen.

Erstens: Lovesac $LOVE verändert mit seinen Möbeln das Spiel. Ökologie, Innovation, Innovation - diese drei Dinge spielen eine wichtige Rolle in der Geschäftstätigkeit des Unternehmens, die insofern gut funktioniert, als es immer bessere Innovationen auf den Markt bringt. Ich werde hier nicht speziell auf die verschiedenen Arten von Möbeln und Einrichtungsgegenständen eingehen (das würde einem Investor nichts sagen).

Die zweite Quelle der Differenzierung von Lovesac $LOVE ist die Multi-Channel-Verkaufsplattform. Während die meisten Möbelhäuser durch die COVID-19-Aussperrungen stark eingeschränkt waren, konnte Lovesac $LOVE fast die Hälfte seines Jahresumsatzes online erzielen. Das Unternehmen nutzte auch Pop-up-Showrooms und verließ sich auf Partnerschaften mit Markeneinzelhändlern, um die Kosten für die Anmietung physischer Flächen niedrig zu halten. Die Sache ist die , dass die Gemeinkosten von Lovesac $LOVEdeutlich niedriger sind als bei anderen Möbelhäusern, was zu hervorragenden Margen und wiederkehrenden Gewinnen geführt hat.

Obwohl die Erwartungen der Wall Street in den letzten zwei Jahren übertroffen wurden, ist die Lovesac-Aktie $LOVE um fast 60 % von ihrem Allzeithoch gefallen. Da erwartet wird, dass das Unternehmen sein zweistelliges Umsatzwachstum in den kommenden Jahren beibehalten wird, und die Aktie nur mit dem 19-fachen des Wall-Street-Konsenses für die Gewinne im nächsten Jahr bewertet wird, ist jetzt der richtige Zeitpunkt für Investoren, um zuzuschlagen.

Qorvo $QRVO

Qorvo liegt weniger als 40% unter seinem ATH

Die dritte Wachstumsaktie, bei der Sie es bereuen werden, nicht zugegriffen zu haben, als der Nasdaq in den Bärenmarkt geriet, ist der Anbieter von Hochfrequenzsystemen Qorvo $QRVO.

Ein großes Thema, das sowohl den Umsatz als auch den Gewinn von Qorvo $QRVO erheblich steigern dürfte, ist die laufende Einführung der 5G-Mobilfunkinfrastruktur. Es ist etwa ein Jahrzehnt her, dass sich die drahtlosen Download-Geschwindigkeiten deutlich erhöht haben. Die Einführung von 5G-Download-Geschwindigkeiten dürfte Verbraucher und Unternehmen zu einem mehrjährigen Austausch von Geräten zwingen.

Qorvo $QRVO liefert viele der Schlüsselkomponenten, die in 5G-fähigen Smartphones der nächsten Generation zum Einsatz kommen. Dazu gehört das iPhone $AAPL von Apple, das im Jahr 2021 etwa 30 % des Umsatzes von Qorvo $QRVO ausmachte. Tatsächlich ist das kürzlich vorgestellte 5G-fähige iPhone SE von Apple eine weitere Gelegenheit für die Anwendung von Qorvos $QRVO-Chips.

Je mehr 5G-fähige Smartphones produziert werden, desto wahrscheinlicher ist es, dass Qorvos $QRVO-Lösungen ihren Weg in diese Geräte finden werden. Es wird erwartet, dass der Absatz von Smartphones in den USA von 89,5 Millionen Stück im Jahr 2021 bis zur Mitte des Jahrzehnts auf mehr als 153 Millionen Stück ansteigen wird.

Obwohl die Smartphone-Lösungen den Großteil des Umsatzes von Qorvo ($QRVO) ausmachen, ist dies nicht die einzige Wachstumsquelle des Unternehmens. So liefert es beispielsweise drahtlose Konnektivitätslösungen, die in Fahrzeugen der nächsten Generation zum Einsatz kommen. Da neuere Fahrzeuge immer mehr auf Technologie und Fahrerassistenzfunktionen angewiesen sind, werden Unternehmen wie Qorvo $QRVO immer häufiger zum Einsatz kommen.

Qorvo $QRVO ist einer der seltenen Fälle, in denen eine Wachstumsaktie auch eine Value-Aktie sein kann. Trotz des niedrigen zweistelligen Umsatzwachstums können Anleger Aktien des Unternehmens für weniger als das 10-fache der von der Wall Street für das Geschäftsjahr 2023 prognostizierten Gewinne kaufen. Das ist ein unglaublich niedriger Preis für ein Unternehmen, das eng mit dem Wachstum der nächsten Smartphone-Generation verbunden ist.

Schlussfolgerung

Der letzte Punkt, den ich ansprechen möchte, ist, dass selbst bei einer Baisse kein Grund zur Panik besteht. Die beste Strategie, wenn alle in Panik geraten, besteht darin, zu kaufen und die Positionen aufzustocken, da auf einen Bärenmarkt immer eine Erholung folgt. Viele Anleger sind reich geworden, weil sie während einer Baisse nicht verkauft und ihre Positionen aufgestockt haben. Es geht nicht in erster Linie darum, zu verkaufen. Diese drei Unternehmen machen bereits eine harte Zeit durch, aber das ändert nichts an der Tatsache, dass sie sich zu einem späteren Zeitpunkt wieder erholen können.

Bitte beachten Sie, dass dies keine Finanzberatung ist. Jede Investition muss einer gründlichen Analyse unterzogen werden.