Seit Jahresbeginn ist der S&P 500 $^GSPC Index dreimal in den Korrekturbereich gefallen, bevor er sich wieder erholen konnte. Diese Volatilität hat die Anleger nervös gemacht, und viele fürchten eine mögliche Korrektur am Aktienmarkt. Korrekturen sind immer ein sehr unangenehmer Teil der Investitionstätigkeit, aber sie sind nicht ungewöhnlich. Die Anleger sollten keine Angst vor dem haben, was auf sie zukommt; im Gegenteil, sie müssen ruhig und geduldig sein und entschlossen, ihre Strategien entsprechend anzupassen.

Zunächst müssen wir verstehen, was getan werden muss.

Wie ich bereits erwähnt habe, ist eine Korrektur ein unvermeidlicher Teil der Investitionstätigkeit, der normalerweise alle Unternehmen betrifft. Es gibt jedoch auch Ausnahmen, die dieser Korrektur standhalten oder leicht fallen werden, jedoch mit der Erwartung, dass sie sich erholen und in naher Zukunft noch höher steigen werden.

Die höchste Wahrscheinlichkeit, die Korrektur zu überstehen oder die Gewinne nach der Korrektur zu maximieren, haben meiner Meinung nach REIT-Aktien, die alle Anforderungen der Anleger in dieser unsicheren Zeit erfüllen können.

Hier sind 3 REIT-Aktien, die diesem Härtetest standhalten könnten:

Camden Properties Trust $CPT, Life Storage $LSI und Digital Realty Trust $DLR sind drei Real Estate Investment Trusts (REITs), die diese Anforderung perfekt erfüllen. Hier ein genauerer Blick darauf, warum diese Spezial-REIT-Aktien sich sicher bald erholen werden.

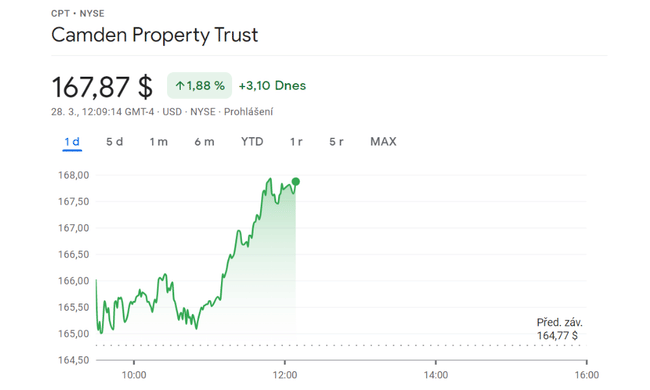

1. der Camden Property Trust $CPT

Der Hauptgrund, warum ich dieses Unternehmen in meine Auswahl aufgenommen habe, ist die massive Belegung von Wohnungen.

Trotz der Volatilität des Aktienmarktes ist der Wohnungsmarkt nach wie vor extrem stark, da eine jahrzehntelange Wohnungsknappheit die Erschwinglichkeit von Wohnraum begrenzt. Die Wohnungspreise sind im Januar 2022 im Jahresvergleich um 13,5 % gestiegen, die Mieten um 13,9 %, und die Leerstandsquote bei Mehrfamilienhäusern liegt auf einem Rekordtief von 2,5 %.

Mehrfamilien-REITs auf breiter Front profitieren von diesem Nachfrageschub und dem beschleunigten Mietwachstum, aber Camden Property Trust $CPT, der Mehrfamilienhäuser im amerikanischen Sun Belt besitzt, entwickelt und vermietet, befindet sich in einer starken Position, um weitere Gewinne zu erzielen. Dank des Zustroms von Bewohnern, die in die sonnigeren Südstaaten ziehen, verzeichnet Camden $CPT im Monatsvergleich einen Mietanstieg von 14 % bis 15 %. Die bereinigten Betriebsmittel (FFO), eine wichtige Kennzahl zur Beurteilung der Rentabilität eines REIT, stiegen im Jahr 2021 um 13%, während das Nettobetriebsergebnis um 4,8% zunahm. Außerdem sind von den 58 300 Einheiten 97 % des Portfolios belegt.

- Diese Information hat mich sehr gefreut, denn eine bestimmte Anzahl von Einheiten und eine Auslastung von 97 % ist für ein Unternehmen und seine Erträge bemerkenswert.

Auch wenn das derzeitige starke Mietwachstum nicht ewig anhalten wird, so ist doch sicher, dass die Menschen immer einen Platz zum Wohnen brauchen werden. Angesichts des heutigen Mangels an Wohneinheiten und der Lage der Immobilien von Camden $CPT wird sich das Unternehmen von einer möglichen Marktkorrektur sicher schnell erholen.

2. lebenslange Speicherung $LSI

Der am längsten auf dem Markt befindliche REIT darf in dieser Liste nicht fehlen.

Life Storage $LSIist einer der widerstandsfähigsten Sektoren, in den man investieren kann, da die Nachfrage nach Lagerraum in Zeiten der Not oder Instabilität in der Regel steigt. Allein diese Tatsache macht sie zu einer attraktiven Anlageklasse, in die man während einer Marktkorrektur investieren kann. Da es sich aber auch um den REIT-Sektor mit der besten Performance handelt, der von NAREIT in den letzten 10 Jahren verfolgt wurde, ist Life Storage $LSI zweifellos ein Schnäppchen.

Life Storage $LSI ist einer der am längsten bestehenden Selfstorage-REITs, der seit über 35 Jahren auf dem Markt ist. Derzeit betreibt das Unternehmen 1.076 Immobilien in 35 Bundesstaaten des Landes. Die gestiegene Nachfrage nach Lagerflächen hat dem Unternehmen geholfen, den FFO im vergangenen Jahr um 27,7 % zu steigern und den Umsatz um 14,1 % und das Nettobetriebsergebnis um 19,4 % zu erhöhen. Das Unternehmen ist mit einer Verschuldung von 171,9 Mio. $ und einem niedrigen Verschuldungsgrad gut finanziert.

- Das Unternehmen kann sich in unsicheren Zeiten einen großen Betrag an freier Liquidität sichern oder zusätzliche Lagerimmobilien erwerben, die Gewinne erwirtschaften werden

DieLebensmittellagerung $LSI ist immer noch überwiegend eine "Mom-and-Pop"-Branche, was bedeutet, dass es Raum für Wachstum gibt, ohne dass die Gefahr besteht, dass die Überentwicklung, die die Branche vor der Pandemie erlebt hat, wiederkehrt. Angesichts der steigenden Inflation ist dies zudem einer der wenigen Immobiliensektoren, der sich gegen die steigende Inflation absichern kann, da die Mietverträge nur kurzfristig abgeschlossen werden.

3. Digital Realty Trust $DLR

Endlich ein brutal profitabler REIT, der mit seinen Zuwächsen überzeugen kann.

Vor 2022 gab es noch nicht viele REITs, die sich auf Rechenzentren spezialisiert hatten. Digital Realty Trust $DLR betreibt und vermietet derzeit 280 Einrichtungen in 25 Ländern auf der ganzen Welt. Die Nachfrage nach Datenspeicherung ist aufgrund der Pandemie, die eine große Anzahl von Unternehmen und Dienstleistungen ins Internet gebracht hat, sprunghaft angestiegen. Im Jahr 2021 stiegen die Betriebseinnahmen um 13 %, das Nettobetriebsergebnis wuchs im Jahresvergleich um atemberaubende 538 % und der FFO pro Aktie stieg um 23 %. Die Buchungen, d. h. die Vermietung von Datenraum, brachen im vierten Quartal 2021 alle bisherigen Rekorde und erreichten 156 Millionen US-Dollar.

Der Bedarf an Rechenzentren wird in absehbarer Zeit nicht wegfallen. Die Nachfrage nach Technologie steigt mit der zunehmenden Verbreitung von Cloud-basierten Anwendungen, Software, virtueller Realität, Spielen und digitalen Diensten. Das macht den Digital Realty Trust $DLR zu einer wertvollen Investition.

Schlussfolgerung

Bei allen drei Unternehmen sind die Aktienkurse gesunken. Dies ist nicht unbedingt die Schuld des Unternehmens; Qualitätsaktien sind nicht immun gegen Marktrückgänge. Es kann jedoch beruhigend sein zu wissen, dass das Geschäftsmodell, der Betrieb und das Managementteam des Unternehmens zu einer schnellen Erholung der Aktienkurse beitragen werden. Alle drei Aktien waren vor der Achterbahnfahrt der Aktie im Jahr 2021 gute Käufe und werden es auch danach sein. Betrachten Sie die heutigen ermäßigten Preise als eine großartige Gelegenheit, Anteile an einer wertvollen langfristigen Investition zu erwerben.

Bitte beachten Sie, dass dies keine Finanzberatung ist. Jede Investition muss einer gründlichen Analyse unterzogen werden.