Eine Analyse einer meiner Lieblingsaktien, die ich langfristig halte

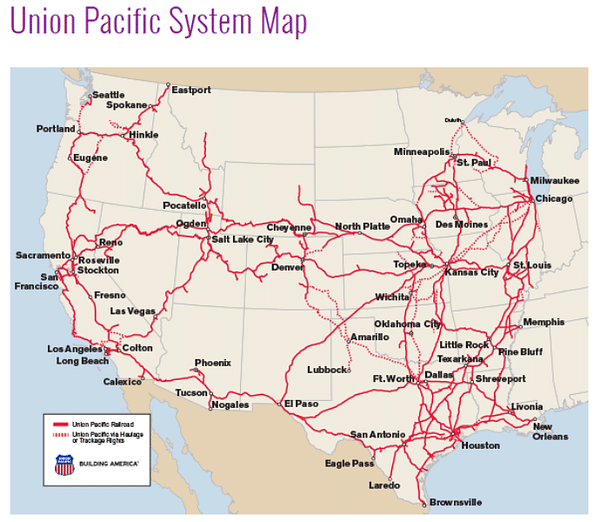

Heute geht es um eines der vielleicht wichtigsten Unternehmen in den USA, das ein entscheidendes Glied in der globalen Lieferkette darstellt, da es 23 Bundesstaaten in den westlichen zwei Dritteln des Landes per Bahn verbindet.

Die Union Pacific Corporation $UNP ist eines der bekanntesten und wichtigsten Unternehmen der USA. Wir stellen ein entscheidendes Glied in der globalen Lieferkette dar, indem wir 23 Bundesstaaten in den westlichen zwei Dritteln des Landes mit der Bahn verbinden.

- Gleichzeitigbedienen wir viele der am schnellsten wachsenden Bevölkerungszentren in den USA, indem wir von jedem größeren Hafen an der Westküste und der Golfküste bis zur Ostküste fahren. Das Unternehmen ist mit kanadischen Bahnsystemen verbunden und bedient als einzige Bahngesellschaft alle sechs großen Gateways in Mexiko.

Das Unternehmen betreibt über 8.300 Lokomotiven auf mehr als 32.200 Meilen Gleis in 23 US-Bundesstaaten und ist damit die zweitgrößte Eisenbahngesellschaft Nordamerikas.

Das Unternehmen betreibt Gütertransporte und bietet Logistikdienstleistungen für Kunden aus einer Vielzahl von Branchen an, darunter Bergbau und Rohstoffverarbeitung, Landwirtschaft, Chemie, Automobilindustrie und viele andere.

Union Pacific bietet auch grenzüberschreitende Transporte nach Kanada und Mexiko an und betreibt Umschlagterminals. Darüber hinaus engagiert sich das Unternehmen auch für Nachhaltigkeit und die Verringerung der Umweltauswirkungen des Schienenverkehrs, beispielsweise durch den Einsatz fortschrittlicher Technologien und alternativer Kraftstoffe.

Wie Sie sehen, decken sie einen wirklich großen Teil der USA ab und verbinden sehr wichtige Orte 👇.

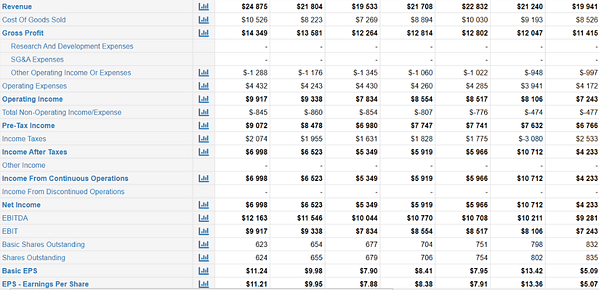

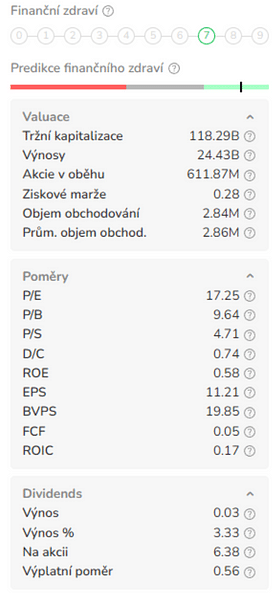

Werfen wir einen Blick auf die finanzielle Leistung des Unternehmens 👇

Einnahmen

Wenn wir uns die Einnahmen ansehen, sehen wir keine riesigen Sprünge, was in diesem Fall für mich in Ordnung ist, ich habe mir so etwas von dem Unternehmen gar nicht vorgestellt. Wenn wir uns die letzten 5 Jahre ansehen, wächst der Umsatz im Durchschnitt um 3,22 % pro Jahr, aber wenn man das größere Bild sehen will, dann sprechen wir über die letzten 10 Jahre von einem durchschnittlichen jährlichen Wachstum von 2,39 %.

Nettogewinn

Der Nettogewinn von Union Pacific bewegte sich zwischen 2,8 Mrd. USD im Jahr 2010 und 5,9 Mrd. USD im Jahr 2019. 2020 fiel er aufgrund der Pandemie auf 5,3 Mrd. USD und stieg 2021 auf 6,4 Mrd. USD. In den ersten drei Quartalen des Jahres 2022 erreichte der Nettogewinn von Union Pacific dann 5 Milliarden US-Dollar.

Die durchschnittliche jährliche Wachstumsrate des Nettogewinns von Union Pacific lag in den letzten zehn Jahren bei etwa 7 %.

Verschuldung

Die Verschuldung von Union Pacific bewegte sich zwischen 8,9 Mrd. USD im Jahr 2010 und 28,8 Mrd. USD (davon rund 27,7 Mrd. USD langfristige Schulden) im Jahr 2021. In den ersten drei Quartalen des Jahres 2022 lag die Verschuldung von Union Pacific nahezu konstant bei 28,9 Mrd. USD.

Die durchschnittliche jährliche Wachstumsrate der Verschuldung von Union Pacific lag in den letzten zehn Jahren bei etwa 12 %, das Verhältnis von Schulden zu Eigenkapital bei 2,60.

Gründe für das hohe Schuldenwachstum:

- Union Pacific hat in den Ausbau und die Modernisierung seines Schienennetzes und seiner Infrastruktur investiert. Dies erforderte hohe Investitionsausgaben und Kreditaufnahmen.

- Außerdem tätigte das Unternehmen Übernahmen und Fusionen mit anderen Eisenbahngesellschaften wie der Southern Pacific Railroad und anderen.

- Union Pacific hat in der Vergangenheit auch die niedrigen Zinssätze genutzt, um seine älteren Schulden zu refinanzieren und ihre Laufzeiten zu verlängern. Dadurch verringerten sich zwar die Zinskosten, aber die Gesamtverschuldung erhöhte sich.

Vermögenswerte

Die Vermögenswerte von Union Pacific bewegten sich zwischen 41,4 Mrd. $ im Jahr 2010 und 65,4 Mrd. $ im Jahr 2022 (wir sprechen hier von einer durchschnittlichen Wachstumsrate von 4 % pro Jahr).

Cashflow

Der Cashflow von Union Pacific bewegte sich zwischen 3,6 Mrd. $ im Jahr 2010 und 8,4 Mrd. $ im Jahr 2021. Der Cashflow von Union Pacific setzt sich aus dem Cashflow aus betrieblicher Tätigkeit, dem Cashflow aus Investitionstätigkeit und dem Cashflow aus Finanzierungstätigkeit zusammen. Die durchschnittliche jährliche Wachstumsrate des Cashflows von Union Pacific lag in den letzten zehn Jahren bei etwa 9 %.

Margen-Ansicht 👇

Aktienrückkäufe

$UNP ist weithin für seine regelmäßigen Aktienrückkäufe bekannt und hat allein in den letzten 10 Jahren knapp 42 Mrd. $ für Rückkäufe ausgegeben.

Dies ist auch einer der Gründe, warum das Verhältnis von Schulden zu Eigenkapital des Unternehmens steigt. Denn durch Aktienrückkäufe verringert sich die Zahl der ausstehenden Aktien und damit der Wert des Eigenkapitals des Unternehmens. Bleibt die Verschuldung des Unternehmens unverändert oder nimmt sie sogar zu (z. B. wenn das Unternehmen den Rückkauf mit Schulden finanziert), dann steigt der Verschuldungsgrad. Nun, Union Pacific hat in der Vergangenheit einige seiner Rückkäufe mit Schulden finanziert, so dass wir hier einen weiteren Hinweis auf höhere Schulden haben.

Dividende

Union Pacific zahlt seit 1989 kontinuierlich eine Dividende und hat diese seit 2007 jedes Jahr erhöht . Die Ausschüttungsquote von Union Pacific lag in den letzten 12 Monaten bei 41,9 % und damit niedriger als der Branchendurchschnitt.

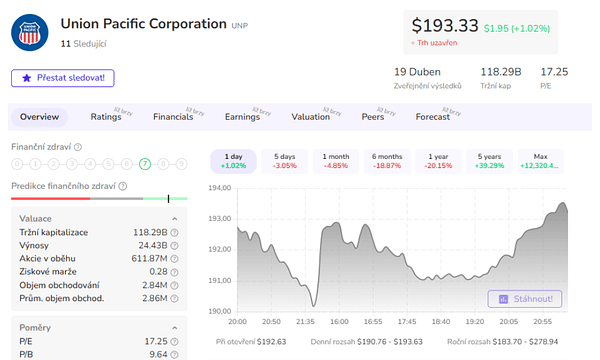

Bei den Kennzahlen KGV, KBV, P/C und P/FCF liegen wir im Branchendurchschnitt (außer beim KBV, das ist etwas höher) 👇.

Was mich und meine Haltung zur UNP betrifft

Ich habe zuerst bei 130 $ gekauft, und meine Anlagethese war einfach: Dieser Sektor ist für mich unverzichtbar, und wenn jemand wichtige Abschnitte oder Orte verbindet, an denen niemand sonst tätig ist, haben wir einen Wettbewerbsvorteil in der Welt.

Das Unternehmen hat eine lange Erfolgsbilanz, es ist eine Aktienrückkaufmaschine, und es ist im wahrsten Sinne des Wortes ein so solider Bestandteil meines Portfolios, dass ich glaube, dass es noch lange Zeit dort bleiben wird. Ich persönlich mache mir auch keine allzu großen Sorgen um die Zukunft, denn das Unternehmen ist überhaupt nicht von seinem derzeitigen Stand abhängig und versucht daher ständig, Innovationen einzuführen und sich an neue Trends und Anforderungen anzupassen.

Allerdings haben mir auch die Gewinnspannen und die Eigenkapitalrendite sehr gut gefallen, die ziemlich hoch waren (und immer noch sind). Wenn ich jetzt allerdings eine Erstinvestition in Erwägung ziehen würde, fände ich den Preis von 193 $ nicht attraktiv und würde einen größeren Rückgang verlangen.

Weitere Gründe, warum ich dieses Unternehmen mag - Wie ich bereits vor einiger Zeit in einem Artikel über UNP erwähnt habe, hat das Unternehmen 👇

- seit über 10 Jahren eine bessere Performance als seine Branche, sein Sektor und sogar der gesamte Markt.

- Es stellt das beste Geschäftsmodell des nordamerikanischen Güterbahn-Oligopols dar.

- Das Unternehmen verfügt über ein hervorragendes Management, das sich um die Erzielung laufender Erträge für das Unternehmen und die Aktionäre bemüht. Darüber hinaus wird nicht nur auf die Gegenwart geschaut, sondern es werden auch Innovationen für ein langfristiges zukünftiges Wachstum angestrebt (Öko-Innovation).

- Es ist ein grundsolider Dividendenzahler mit hohen Margen und regelmäßigen Aktienrückkäufen.

- Wie gefällt Ihnen das Unternehmen? 🤔

Bitte beachten Sie, dass dies keine Finanzberatung ist. Jede Investition muss einer gründlichen Analyse unterzogen werden.