Vor einiger Zeit stieß ich auf ein interessantes Interview mit Timur Barotov, einem Analysten von BH Securities.

Vier Gründe, warum die Aktienmärkte vor einer weiteren Korrektur stehen:

1. Liquidität

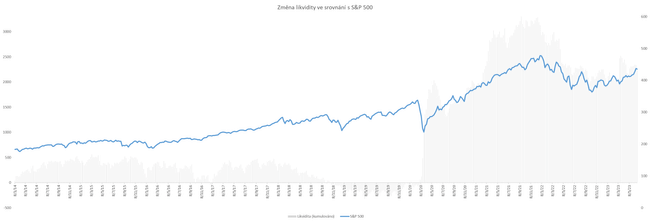

Die Entwicklung der Liquidität (Geldumlauf) in der US-Wirtschaft ist eine perfekte Vorhersage für die Aktienmärkte seit Beginn der Pandemie (siehe Grafik unten). Der Anstieg der Aktienmärkte nach dem starken Einbruch im März 2020 wurde durch das Drucken von 5 Billionen Dollar durch die US-Notenbank begleitet. Drei Billionen wurden Anfang 2020 schnell gedruckt, und die restlichen 2 Billionen Dollar wurden in den nächsten zwei Jahren schrittweise in das System eingespeist.

Erst in der ersten Hälfte des Jahres 2022 beschloss die Fed aufgrund der galoppierenden Inflation eine quantitative Straffung. Seitdem hat die US-Notenbank ihre Bilanz um rund 90 Mrd. USD pro Monat reduziert. Obwohl dieser Bilanzabbau bereits seit Anfang dieses Jahres stattfindet, hat die US-Regierung im gleichen Zeitraum rund eine halbe Billion USD an fiskalpolitischen Mitteln freigegeben. Zusammen mit den 400 Mrd. USD, die die Fed im März 2023 als Reaktion auf die Bankenkrise neu gedruckt hat, hat dies den Nährboden für eine Euphorie an den Aktienmärkten geschaffen.

Die weitere Liquiditätsentwicklung dürfte jedoch für die Märkte ungünstig sein. Analysten zufolge muss das US-Schatzamt bis Ende September auf mehr als 1 Billion Dollar anwachsen, und die Fed wird die quantitative Straffung wahrscheinlich fortsetzen. Zum ersten Mal seit der Pandemie werden also beide Institutionen (die US-Regierung und die Fed) gleichzeitig Liquidität aus dem Verkehr ziehen.

Wenn die Kassen des Finanzministeriums größtenteils mit Mitteln aus dem Reverse-Repo-Markt gefüllt werden, der derzeit rund 2 Billionen USD hält, dürfte dies keine Auswirkungen auf die Aktienmärkte haben. Je hawkischer die Rhetorik der Fed jedoch wird, desto weniger Geld wird diesen Reverse-Repo-Markt verlassen und desto mehr Geld wird möglicherweise aus den Aktienmärkten abfließen.

2. Die Renditekurve

Die Renditekurve der US-Staatsanleihen war in der Vergangenheit einer der besten Indikatoren für eine Rezession. In der Praxis wird die Spanne (Renditespanne) der Renditen zwischen 10-jährigen und 2-jährigen Anleihen oder zwischen 10-jährigen und 3-monatigen Anleihen verwendet. Beide zeigen im Wesentlichen das Gleiche an. Diese Kurve hat seit 1979 jede US-Rezession vorhergesagt und sagt nun auch die nächste voraus. Das Wichtigste an ihr ist jedoch, dass sie bei der zeitlichen Planung der wirtschaftlichen Bedingungen und damit der Aktienmärkte helfen kann.

Ein steigender Spread (d. h. eine Vertiefung der Kurve in den negativen Bereich) ist in der Vergangenheit nicht mit einem Rückgang der Aktienmärkte korreliert. Daher war der Eintritt der Kurve in den negativen Bereich an sich keine Bedrohung für die Aktienmärkte. Nur die Umkehrung der Kurve, d. h. die Verengung des Spreads und der anschließende Wiederanstieg in einen höheren, positiven Bereich, korreliert mit einer wirtschaftlichen Notlage.

Die Erklärung für dieses Phänomen ist, dass die Umkehrung der Renditekurve in der Vergangenheit mit steigender Arbeitslosigkeit einherging, einer Phase akuter wirtschaftlicher Notlagen für Unternehmen und Verbraucher. Und die Aktienmärkte haben in der Regel negativ darauf reagiert. Die Arbeitslosigkeit ist somit eine Schlüsselvariable, die das Einsetzen von Rezessionen und zyklische Bewegungen an den Aktienmärkten bestimmt.

Gegenwärtig ist diese Kurve fast am Tiefpunkt angelangt und zeigt daher keine Anzeichen für eine erneute Umkehr, die jederzeit eintreten kann. Dies steht im Einklang mit der Tatsache, dass die Arbeitslosigkeit in den Vereinigten Staaten immer noch auf einem Rekordtief liegt und noch keine Anzeichen für einen Anstieg zeigt.

3. Der Zinserhöhungszyklus

Manchen mag der derzeitige Optimismus an den Aktienmärkten angesichts steigender Zinsen wie eine Ausnahme erscheinen. Die Geschichte zeigt jedoch, dass dies keine Ausnahme ist. Erhöhungen der US-Leitzinsen sind in der Regel mit einem Anstieg der Aktienmärkte einhergegangen. Ironischerweise war nur die Senkung dieser Zinssätze oft mit Kursverlusten verbunden. Der Grund dafür ist einfach der reaktive (nicht proaktive) Charakter der Zinsbewegungen. Die Märkte haben Zinssenkungen in der Regel nur dann erlebt, wenn die Lage schlecht war.

Wir befinden uns derzeit auf dem Höhepunkt der US-Zinssätze oder nähern uns diesem, und diese werden uns wahrscheinlich noch eine Weile begleiten. Eine mögliche Senkung dieser Zinssätze steht also in nächster Zeit nicht auf der Tagesordnung. Dies wird erst dann der Fall sein, wenn die steigende Arbeitslosigkeit die Fed zu einer Zinssenkung zwingt. Sollte sie dies nicht tun, könnte sich der Anstieg der Arbeitslosigkeit fortsetzen und die Wirtschaft in eine Depression abgleiten.

4. Eine sich verlangsamende Wirtschaft

Dieser geldpolitische Zyklus ist für viele Anleger verwirrend und außergewöhnlich. Das liegt daran, dass sich die Wirtschaft angesichts rekordverdächtig steigender Zinsen scheinbar nicht abkühlt und seit Anfang 2023 (saisonal bedingt) sogar Anzeichen einer Expansion aufweist. Die Aktienmärkte sind teilweise euphorisch und die Unternehmensgewinne sind noch nicht dramatisch eingebrochen. Infolgedessen macht sich Optimismus über die künftige wirtschaftliche Entwicklung breit, und die Argumente für einen Bullenmarkt gewinnen an psychologischer Stärke.

Vor diesem Hintergrund schwächt sich die US-Wirtschaft jedoch allmählich ab und ihr geht die Puste aus. Die Auswirkungen des Zinsanstiegs dringen langsam aber sicher in die Wirtschaft ein und halten Verbraucher und Unternehmen von neuen Investitionen, neuen Krediten und einer allgemeinen wirtschaftlichen Expansion ab. Angesichts der Menge des in den letzten drei Jahren neu gedruckten Geldes werden die Auswirkungen der Zinssätze weitgehend von diesen Mitteln aufgefangen.

Es ist jedoch anzumerken, dass sowohl Unternehmen als auch Verbrauchern die Ersparnisse ausgehen und die vollen Auswirkungen der Zinssätze mit einer Verzögerung von bis zu zwei Jahren in die Wirtschaft einfließen. Mit anderen Worten, wir scheinen nicht am Ende des Geldmengenzyklus zu stehen (wie seine Länge vermuten lassen könnte), sondern eher in der Mitte.

Die Aktienmärkte haben einen Großteil dieses Zyklus im Jahr 2022 begonnen, und zwar in einer Phase, die als "die am meisten erwartete Rezession aller Zeiten" bezeichnet wurde. Der S&P 500 Index korrigierte um 20 %, der Nasdaq Composite um 30 % und der Dow Jones um fast 10 %. Da sich die Wirtschaft in diesem Jahr bisher gut entwickelt hat, wurde ein Teil dieses Wertzuwachses je nach Sektor in unterschiedlichem Maße wieder aufgezehrt.

Aus psychologischer Sicht scheint es nun schwierig zu sein, ein bärisches Argument vorzubringen. Das liegt daran, dass die Psychologie der Anleger mittelfristig die Aktienkurse wesentlich stärker bestimmen könnte als die Fundamentaldaten. Meiner Ansicht nach stützen die Fundamentaldaten die derzeitige Rallye jedoch nicht oder nur vorübergehend. Dies wird durch die derzeit geringere Allokation und Wachsamkeit der institutionellen Anleger deutlich. In einem unsicheren Umfeld wie dem derzeitigen besteht die optimale Strategie darin, das Kapital in verschiedene makroökonomische Szenarien zu diversifizieren.

Die Sache mit der Liquidität ist vielleicht zu schnell in Vergessenheit geraten, das ist ein guter Punkt.