Wir alle wissen sehr wohl, dass in den nächsten 12 Monaten eine Rezession droht. Die Preise steigen, die Ausgaben der Haushalte steigen - wir hätten ein definiertes Problem. Wie können wir uns darauf vorbereiten? Für den Anfang ist es eine gute Idee, darüber nachzudenken, wer in der Lage sein könnte, während einer Rezession eine gewisse Dynamik aufrechtzuerhalten und uns auch einen gewissen Nutzen zu bringen. Heute stelle ich Ihnen 3 Aktien vor, die bereits Erfahrung mit Rezessionen haben und als Anhaltspunkt dienen, falls wir eine Rezession nicht vermeiden können.

Das Inflationsproblem ist real. Nach Angaben der American Automobile Association liegt der Durchschnittspreis für eine Gallone Benzin bei 4,96 Dollar, verglichen mit nur 3,07 Dollar im letzten Jahr. Und dieser Anstieg um 61 % im Vergleich zum Vorjahr hat reale Auswirkungen auf die täglichen Ausgaben. Die Fahrt zur Arbeit ist zum Beispiel teurer. Und für die Lebensmittelläden wird es teurer, Lebensmittellieferungen zu erhalten, wodurch die Preise für die Endverbraucher steigen. Diese und andere Inflationsprobleme kosten den amerikanischen Durchschnittshaushalt mehr als 400 Dollar pro Monat, was einen ziemlich bedeutenden Anstieg der Ausgaben darstellt.

Wenn die Verbraucher 400 Dollar mehr pro Monat für Dinge ausgeben, die sie brauchen, dann werden sie zwangsläufig an anderer Stelle sparen, um sich über Wasser zu halten. Kurz gesagt, je länger die Inflation anhält, desto eher wird sie den Unternehmen schaden. Aus diesem Grund ist es für Anleger wichtig, Aktien in Betracht zu ziehen, die auch in einem inflationären Umfeld ein Gewinnwachstum erzielen können. Um welche Unternehmen handelt es sich?

1 Sanderson Farms $SAFM: Lebensmittelausgaben sind entscheidend

Wenn Sie in diesem Artikel eine Diskussion über das Ertragswachstum erwartet haben, muss ich Sie leider enttäuschen. Sanderson Farms $SAFM ist der drittgrößte Geflügelproduzent in den USA und wird seinen Umsatz wahrscheinlich nicht wesentlich steigern können. Was die in den letzten Jahren verarbeitete Hühnerfleischmenge betrifft, so wuchs der Umsatz von 2018 bis 2020 nur zwischen 2 und 5 % pro Jahr. 2021 wurde die verarbeitete Hühnerfleischmenge nicht einmal mehr erhöht.

- Dennoch ist dieses Unternehmen ein brillanter Inflationsverteidiger mit einem Wachstum von mehr als 13 % im Jahr 2022.

Sanderson Farms ist eine inflationssichere Investition, weil das Unternehmen ein Produkt verkauft, das man unbedingt haben muss: Lebensmittel. Die Verbraucher werden weiterhin Notwendiges wie Hähnchen kaufen, vielleicht sogar noch häufiger im Jahr 2022. Laut einer Umfrage von Morning Consult vom Juni geben 84 % der Verbraucher an, dass sie aufgrund der Inflation seltener in Restaurants essen gehen, was uns wieder zu den steigenden Ausgaben der Haushalte bringt, die, einfach gesagt, Geld sparen wollen und deshalb zu Hause kochen.

Kurzum, die Produkte von Sanderson Farms werden wahrscheinlich noch lange Zeit gefragt sein. Auch wenn das Unternehmen nicht das schnellste Umsatzwachstum aufweist, sollten Sie sein Ertragspotenzial nicht übersehen. Wie nicht anders zu erwarten, ist das Unternehmen durchweg profitabel. Und das Management hat in der Vergangenheit die Aktionäre mit Aktienrückkäufen belohnt. Das Unternehmen hat in letzter Zeit nicht viele Aktien zurückgekauft, aber es ist derzeit berechtigt, 2 Millionen Aktien zu kaufen, was etwa 9 % der ausstehenden Aktien entspricht.

Lebensmittelbetriebe wie Sanderson Farms sind vielleicht nicht auf dem neuesten Stand der Innovation. Aber unser Ziel als Anleger ist es, den Markt zu schlagen. Unter Berücksichtigung der Dividenden hat die Aktie von Sanderson Farms den Durchschnitt des S&P 500 in den letzten drei, fünf und zehn Jahren übertroffen. Und ich gehe davon aus, dass sie sich mit oder ohne Inflation weiterhin gut entwickeln wird.

- Das Unternehmen hat eine Dividende von weniger als 1 % bei einem Aktienkurs von 214,62 $. $SAFM hat auch ziemlich anständige andere Metriken wie KGV = 5,55 und EPS = 38,65. Das Unternehmen macht einen vielversprechenden und stabilen Eindruck, was auch auf seine Aufnahme in die Fortune 500 im Jahr 2021 hindeutet.

2. Tractor Supply $TSCO: Eine Geschichte starker Leistungen in unsicheren Zeiten

Wie bereits erwähnt, ist die Inflation ein alltägliches Thema. Um sie zu kontrollieren, verlagert das Unternehmen die föderale Geldpolitik, und die Zinssätze steigen. Dies soll die Wirtschaft verlangsamen, könnte aber zu einer wirtschaftlichen Rezession führen und die USA in eine seltsame Situation bringen, die als Stagflation bezeichnet wird - Inflation und Rezession zur gleichen Zeit. Und wenn wir auf eine Rezession zusteuern, dann könnten Sie $TSCO in Betracht ziehen, da es während der Großen Rezession gut funktioniert hat.

Es ist nicht sofort ersichtlich, aber wie Sanderson Farms verkauft auch Tractor Supply viele wichtige Produkte. Der Verkauf von Vieh und Haustieren macht 47 % des Gesamtumsatzes des Unternehmens aus. Und egal, ob Sie Hobbylandwirt sind, nur ein einziges Tier halten oder eine große Anzahl von Tieren haben, Sie werden weiterhin Geld ausgeben, um sie zu ernähren und gesund zu erhalten. Wenn die Haushalte ihre Budgets aufgrund der Inflation kürzen, werden sie dies wahrscheinlich in anderen Bereichen als der Tierhaltung und dem Heimtierbedarf tun.

Allerdings ist dies keine Gesellschaft, in der es nur um Nahrung geht. $TSCO ist auch eine US-amerikanische Einzelhandelskette, die Produkte für Heimwerker, Landwirtschaft, Rasen- und Gartenpflege, Vieh-, Pferde- und Haustierpflege an Freizeitlandwirte, Tierhalter und Landbesitzer verkauft.

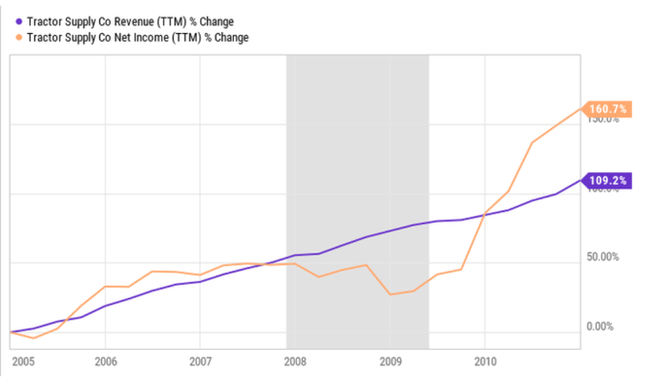

Ich glaube, dass Tractor Supply in einer Rezession gut abschneiden kann, auch weil es während der Großen Rezession gut abgeschnitten hat, wie die folgende Grafik zeigt.

Das Diagramm zeigt den Umsatz und das Nettoergebnis von Januar 2005 bis Dezember 2010. Die Rezession ist grau schattiert.

Der Umsatz stieg während der Großen Rezession, weil $TSCO neue Geschäfte eröffnete, nicht weil die Kunden mehr ausgaben. Der durchschnittliche Umsatz pro Standort lag 2009 jedoch nur 5 % unter dem des Jahres 2007, was zeigt, wie widerstandsfähig dieses Geschäft in schwierigen Zeiten ist.

Von den drei Unternehmen ist Tractor Supply auf kurze Sicht am stärksten von der Inflation betroffen. Die Kosten für seine Produkte und die Versandkosten steigen, und das Unternehmen ist möglicherweise nicht in der Lage, diese Kosten schnell genug an die Verbraucher weiterzugeben. Dies würde zu einem vorübergehenden Einbruch der Gewinnmargen führen, ähnlich wie bei den Gewinneinbrüchen in den Jahren 2008 und 2009. Das sollte man sich auf jeden Fall bewusst machen. Aber letztendlich werden Einzelhändler wie Tractor Supply dieses Problem lösen, indem sie die Preise anheben und die Gewinnspannen wieder auf das historische Niveau bringen.

Die Vorhersage eines Rentabilitätseinbruchs auf der Angebotsseite ist für mich allerdings immer noch spekulativ. Das Management prognostiziert für dieses Jahr einen Rekord-Nettogewinn von mehr als 1 Milliarde Dollar, nicht schlecht für ein Unternehmen mit einer Marktkapitalisierung von nur 21 Milliarden Dollar.

- Das Unternehmen bietet außerdem eine Dividende von 1,88 % bei einem Aktienkurs von 202,97 $ pro Aktie. Das Unternehmen hat auch eine Reihe von Jahren hinter sich, in denen es seine Erträge und sein Vermögen regelmäßig steigern konnte. Wenn das Unternehmen so vielversprechende Ergebnisse meldet, wie es angibt, können Sie sich auf jeden Fall auf Dividendenerhöhungen und mögliche Aktienrückkäufe freuen.

3. eBay $EBAY: Erstaunlich widerstandsfähig

In diesem Artikel geht es um inflationsgeschützte Aktien, die man lange halten kann. Sie werden es mir vielleicht noch nicht glauben, aber eBay ist die inflationssicherste Aktie auf dieser Liste.

Bei eBay werden keine physischen Produkte verkauft. Vielmehr ist es in erster Linie ein Marktplatz, der Verkäufer und Schnäppchenjäger zusammenbringt. Allein dadurch, dass eBay eine mittlere Partei ist, sind seine Gewinne hervorragend - die Bruttomargen des Unternehmens betrugen 75 % im Jahr 2021 und 72 % im ersten Quartal 2022.

eBay generiert seine Einnahmen einfach durch seine Annahmequote. Wenn Verkäufer die Preise aufgrund der Inflation erhöhen müssen, steigen die Einnahmen von eBay, da eBay einen festen Prozentsatz der Transaktion einnimmt. Und da die Budgets der Verbraucher immer knapper werden, werden sie eher bereit sein, ein Geschäft auszuhandeln. Und die eBay-Plattform hat den Ruf, gute Angebote zu machen. Der eBay-Markt scheint also sowohl auf die Inflation als auch auf die Rezession, die eine mögliche Stagflation mit sich bringen könnte, gut vorbereitet zu sein.

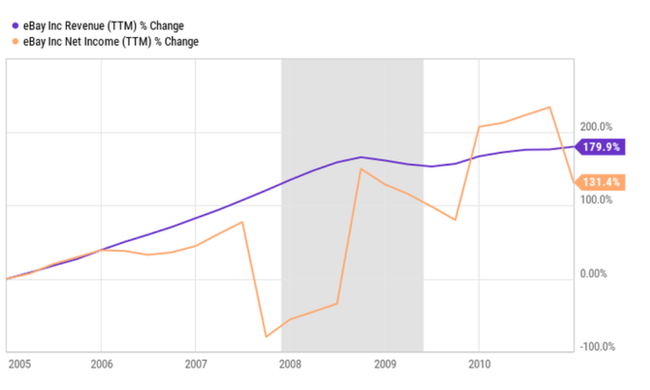

Wie ich schon beim Traktorenangebot sagte, wird meine Vermutung, wie sich das Geschäft von eBay in einer Stagflation entwickeln würde, durch die Entwicklung während der Großen Rezessionbestätigt .

Das Diagramm zeigt den Umsatz und das Nettoergebnis von Januar 2005 bis Dezember 2010. Die Rezession ist grau schattiert.

Als reiferes Unternehmen ist eBay keine Umsatzwachstumsstory; das Management erwartet für das Gesamtjahr 2022 einen währungsbereinigten Rückgang des organischen Umsatzes um 3 bis 6 % gegenüber dem Vorjahr. Bedenken Sie, dass das Management in den letzten fünf Jahren etwa die Hälfte der ausstehenden Aktien zurückgekauft hat. Außerdem verfügt das Unternehmen über Milliarden von Dollar in seiner Bilanz und weitere Milliarden an jährlichen Gewinnen, die für künftige Rückkäufe zur Verfügung stehen und den Gewinn pro Aktie steigern werden.

Oft wird übersehen, dass eBay nach wie vor ein Gigant des elektronischen Handels ist. Das 1995 gegründete Unternehmen überlebte den Dot-Com-Crash. Und heute ist es immer noch unter den Top 15 des weltweiten E-Commerce-Marktes nach Umsatzvolumen, was zeigt, dass es für ein ziemlich übersehenes Unternehmen (fast 30 Jahre alt) erstaunlich widerstandsfähig ist. Und solange das Unternehmen weiterhin eine große Zahl von Verbrauchern erreicht, erwarte ich, dass das Wachstum des Gewinns pro Aktie anhält und die Marktrenditen steigert.

Schlussfolgerung

In der Wirtschaft gibt es immer Probleme. Die Anleger können nicht an der Seitenlinie sitzen und auf einen Tag hoffen, an dem die Aussichten sonnig sind. Dieser Tag wird nie kommen. Es ist wichtig, Dinge wie Inflation und Stagflation zu verstehen. Aber es gibt immer noch gute Aktien, die man kaufen kann, auch wenn es schlecht aussieht. Ich bin der Meinung, dass die genannten Unternehmen heute gute Kaufgelegenheiten sind, insbesondere angesichts der wirtschaftlichen Herausforderungen, die wir sehen. Es mag sein, dass Sie mich ein wenig kritisieren, wenn ich die Vergangenheit mit der Gegenwart vergleiche, denn die Vergangenheit kann nicht zu 100 % nachvollzogen werden, aber sie kann als guter Leitfaden für die Betrachtung möglicher zukünftiger ''Überlebensaktien'' dienen.

Bitte beachten Sie, dass dies keine Finanzberatung ist. Jede Investition muss einer gründlichen Analyse unterzogen werden.