Gestern präsentierte Walt Disney $DIS seine neuesten Quartalszahlen und gab einen weiteren Ausblick auf den Rest des Jahres, der von Innovation und potenziellem Wachstum geprägt ist. Im heutigen Artikel gehe ich auf die Ergebnisse, die nächsten Wachstumsaussichten und die neuesten Innovationen ein. Und schließlich werden wir uns ansehen, ob das Unternehmen bei seinem aktuellen Kurs von 120 Dollar pro Aktie eine gute Investition ist.

Disney $DIS setzt seine monatliche Rallye fort, die durch den gestrigen Quartalsbericht noch verstärkt wurde. Disney hat es geschafft, die Analystenschätzungen zu übertreffen, und hat sich sowohl bei Disney Parks, Experiences and Products als auch bei Disney Media and Entertainment Distribution trotz einer gewissen Verlangsamung durch seine Konkurrenten widerstandsfähig gezeigt.

Die Ergebnisse des Unternehmens

- Der konsolidierte Umsatz lag bei 21,5 Mrd. USD (+26% y/y , +12% q/q) und übertraf damit die durchschnittliche Konsensschätzung von 20,96 Mrd. USD.

- Der Gewinn pro Aktie lag bei 1,09 $ und damit ebenfalls über der durchschnittlichen Konsensschätzung von 0,96 $.

- Walt Disney übertraf Netflix bei den Nutzern und steigerte sich im zweiten Quartal um 14,4 Millionen auf 221,1 Millionen (NFLX 220,7 Millionen) - dies ist die Summe aller Disney-Abonnements (Disney+, Disney+ Hotstar, Hulu und ESPN+).

- Die spezifische Plattform Disney+ steigt auf 152,1 Millionen Abonnenten. Die Erwartung lag bei 147,76 Millionen Abonnenten.

Die Anleger waren größtenteils nervös und besorgt darüber, ob die Verknappung der Haushaltsbudgets in einem inflationären Umfeld die Nachfrage nach den wachsenden Direct-to-Consumer-Streaming-Diensten, insbesondere Disney+, gebremst und sich auf das Besucheraufkommen und die Ausgaben in den Themenparks ausgewirkt hatte.

- Die veröffentlichten Ergebnisse haben jedoch das Vertrauen der Anleger gestärkt, dass die Geschäfte von Disney weiterhin gut aufgestellt sind, um kurzfristige wirtschaftliche Unsicherheiten zu überstehen.

Eine vollständige Erholung von der Pandemie ist jedoch noch nicht eingetreten. Insbesondere erholten sich die Besucherzahlen und die Ausgaben in den Freizeitparks weiter auf das Niveau vor der Pandemie, was durch die erwarteten Verluste aufgrund der Schließung von Hongkong Disneyland und Shanghai Disneyland im Juni-Quartal infolge des COVID-Bruchs ausgeglichen wurde. Da alle Parks gegen Ende Juni wieder geöffnet wurden, erwartet das Unternehmen, dass sich die Besucherzahlen und die Ausgaben allmählich wieder den Wachstumsraten von vor der Pandemie annähern werden, da die Verbraucher nach der Pandemie weiterhin viel Geld für Reisen und Freizeitdienstleistungen ausgeben.

Auf der Grundlage der Ergebnisse legen die Aktien von $DIS um 7,43 % zu, nachdem sie im letzten Monat bereits um 20,07 % gestiegen sind.

Erwartungen und Nachrichten über Abonnements

Disney meldete auch ein anhaltendes zweistelliges Wachstum der Abonnements auf seinen Streaming-Plattformen im Jahresvergleich, wobei die Disney+-Raten mit der Ausweitung der Verfügbarkeit in neue Weltregionen im dritten Quartal und bis zum Ende des Kalenderjahres 2022 weiter an Fahrt gewinnen.

- Das Unternehmen arbeitet außerdem an der Einführung von werbefinanzierten Tiers für Disney+ in den USA im Laufe dieses Jahres und international ab dem nächsten Jahr, um die Streaming-Nachfrage besser zu bedienen.

Wachstum der Abonnements

Disney gewann 15,6 Millionen bezahlte Abonnenten für sein D2C-Portfolio an Streaming-Plattformen, zu denen Disney+, ESPN+ und Hulu gehören. So konnte Disney+ weltweit 14,6 Millionen neue zahlende Abonnenten gewinnen und beendete den Berichtszeitraum mit mehr als 152,1 Millionen Registrierungen, was einem Anstieg von 31 % gegenüber dem Vorjahr entspricht.

Mit der Einführung eines werbefinanzierten Angebots Ende Dezember und der fortgesetzten Ausweitung der Verfügbarkeit von Disney+ in neuen Regionen macht die Streaming-Plattform positive Fortschritte auf dem Weg zu den langfristigen Zielen des Managements, bis 2024 230 bis 260 Millionen zahlende Abonnenten zu erreichen - was einem zusätzlichen Wachstum von mindestens 9 Millionen Registrierungen in den nächsten neun Geschäftsquartalen entspricht - sowie die Rentabilität im gleichen Zeitraum zu steigern.

Disney+ unterstützt durch Werbung

Ich sehe die bevorstehende Einführung des werbegestützten Tiering durch Disney+ als einen wichtigen Treiber für eine beschleunigte Nachfrage nach dem Dienst, da es eine neue Gruppe von Verbrauchern anspricht, die ihre Ausgaben zügeln müssen. Natürlich verstehe ich, dass jemand, der sich in einer so schwierigen finanziellen Lage befindet, sein Abonnement einfach kündigt, aber ansonsten ist es das für die Menschen und das Unternehmen wert.

- Disney kommt mit einem Schritt, den ich zuerst bei Netflix erwartet habe. Dabei handelt es sich lediglich um eine Änderung des Abonnementformats, bei dem das teurere Abonnement werbefrei und das billigere werbebehaftet sein wird.

Spezifische Abonnement-Parameter:

Disney hat angekündigt, den Preis für das werbefreie Abonnement Disney+ ab dem 8. Dezember in den USA von derzeit 7,99 Dollar auf 10,99 Dollar pro Monat zu erhöhen. Die Preisänderung fällt mit dem Start des kommenden werbefinanzierten Tarifs des Streamingdienstes zusammen , der laut Disney 7,99 Dollar pro Monat kosten wird.

- Dieser Schritt erschien mir von Anfang an logisch, und ich dachte mir, dass einer der Streaming-Anbieter früher oder später auf diese Idee kommen würde. Gleichzeitig halte ich es für den logischsten Schritt, um Abonnenten zu halten, die sich in einer schlechteren finanziellen Situation befinden, aber trotzdem etwas von der Unterhaltung genießen wollen.

Expansion nach Übersee

Um das langfristige Ziel des Abonnentenwachstums von Disney+ zu erreichen, hat der Streaming-Dienst seinen aggressiven Globalisierungsplan weiter vorangetrieben und sich zusätzliche Chancen im Streaming-Geschäft erschlossen. Disney+ dürfte im Laufe des Quartals erfolgreich in 53 neue Märkte in Europa, Afrika und Westasien expandiert haben.

Die höheren Abonnementumsätze sind auf das Abonnentenwachstum und die Preiserhöhungen im Einzelhandel zurückzuführen, die teilweise durch ungünstige Wechselkurseinflüsse ausgeglichen wurden. Der Anstieg der Teilnehmerzahlen sowie der Technologie- und Marketingkosten spiegelt das Wachstum auf bestehenden Märkten und in geringerem Maße die Expansion in neue Märkte wider.

Quelle: Pressemitteilung der Walt Disney Company.

Während diese Strategie für das langfristige Ziel des Abonnentenwachstums von Streaming-Plattformen Gutes verheißt, ist es wichtig zu beachten, dass das globale Streaming-Umfeld zunehmend überfüllt ist. Dies bedeutet, dass das Volumenwachstum in neuen Regionen möglicherweise nicht so schnell ist.

Lohnt es sich, jetzt in Disney zu investieren?

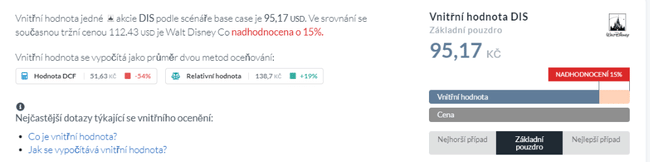

Um den inneren Wert der $DIS-Aktie zu berechnen, leihe ich mir wieder die Website von Alpha Spread 👇

Die Aktien von $DIS liegen nach Berücksichtigung des gestrigen Kursgewinns bei $120 pro Aktie, was nach der Berechnung des inneren Wertes ziemlich überbewertet ist. Viele Anleger sind auch besorgt über das relativ hohe Kurs-Gewinn-Verhältnis (KGV), das derzeit bei 77,56 liegt, was ziemlich hoch ist und noch höher, wenn man die Konkurrenz betrachtet. Im Vergleich dazu liegt das KGV von Netflix bei 21,7 und das von Paramount bei 4,98.

Aber wenn ich mich nicht nur auf diese Zahlen konzentriere, muss ich auch die mit dieser Investition verbundenen kurzfristigen Risiken bewerten. Das Hauptrisiko sehe ich in der aktuellen finanziellen Situation der Menschen, die zu Abo-Kündigungen führen kann. Ein weiterer Punkt im Zusammenhang mit Abonnements: Die Wahl zwischen Abonnements mit und ohne Werbung wird von den Nutzern möglicherweise nicht geschätzt, da sie nicht bereit sind, für die Version ohne Werbung extra zu zahlen. Ein potenzielles Risiko sehe ich auch in den Disney-Themenparks, die zwar in diesem Quartal wieder zu florieren begannen, aber immer noch nicht zu 100 % ausgelastet sind. Ich sehe dieses Risiko in der Möglichkeit einer weiteren Covid-Welle im Herbst, die die Freizeitparks wieder in den Sparmodus versetzen würde. Schließlich muss ich auch die Möglichkeit von Problemen im Zusammenhang mit der Makroökonomie und dem starken Wettbewerb hinter unserem Rücken erwähnen.

Dies ist nur meine persönliche Meinung. Die Bedrohung durch diese Risiken kann real sein, muss es aber nicht. Ich versuche, das Unternehmen unvoreingenommen und unvoreingenommen zu betrachten.

Schlussfolgerung

Im Moment scheint Disneys großangelegtes D2C-Geschäft angesichts wachsender makroökonomischer Bedenken und zunehmenden Wettbewerbs widerstandsfähig zu sein, wobei die schnell wachsende Plattform Disney+ nach den jüngsten Ergebnissen stetig Marktanteile gewinnt. Dies stärkt Disneys Fähigkeit, seine langfristigen Expansionsziele in diesem Segment zu erreichen, eine Voraussetzung, um das erneute Wachstum des konsolidierten Geschäfts zu unterstützen, da sich die Verbraucherpräferenzen im Bereich Medien und Unterhaltung weiter entwickeln. Bei der Bewertung der Risiken bin ich zu dem Schluss gekommen, dass $DIS bei dem derzeitigen Kurs nicht attraktiv ist, um eine neue Investition zu tätigen. Das ist kein Vorwurf an das Unternehmen, denn ich bin auch daran beteiligt, allerdings zu einem anderen Kaufpreis. Langfristig sehe ich jedoch in Disney ein Potenzial, das mit der wachsenden Popularität der Abonnements und Themenparks florieren wird. Wenn der Kurs unter 100 Dollar fällt, werde ich nicht zögern, erneut in das Unternehmen zu investieren. Bis auf weiteres werde ich mich jedoch von diesem Unternehmen fernhalten und es genau beobachten.

Bitte beachten Sie, dass dies keine Finanzberatung ist. Jede Investition muss einer gründlichen Analyse unterzogen werden.